Brasil teve o menor número de animais abatidos dos últimos 18 anos, um dos fatores que impacta o valor da carne no varejo

Desculpem-me concluir isso já na primeira edição desta coluna, mas é a mais pura verdade: o preço da carne bovina ao consumidor não deve cair.

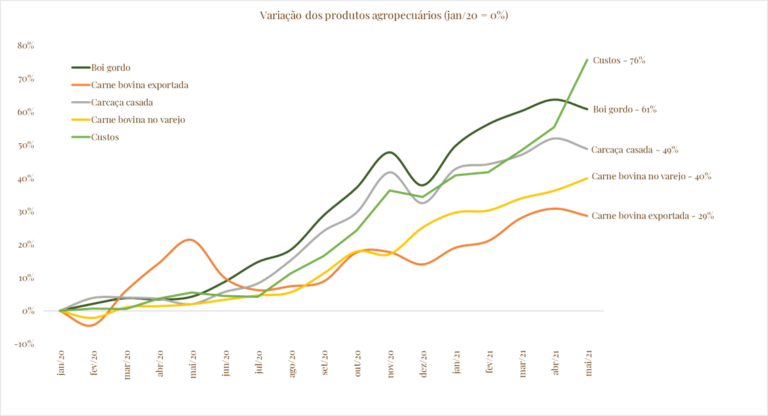

Os preços agropecuários têm trilhado um rally de impressionar, levando consigo a carne bovina. É algo que se sente em toda a cadeia, do pasto ao prato. Ao mesmo tempo, a renda caiu e a taxa de desemprego bateu recorde, o que levou o consumo per capita ao menor nível dos últimos 20 anos. Mas com a pandemia e com o consumo doméstico combalido, como explicar o produto a preço de ouro? Além disso, o que esperar do comportamento da carne bovina nos próximos meses?

Não, a carne não revogou a lei da oferta e da demanda. Basicamente, três fatores principais levaram a carne bovina a se valorizar 33% desde o início de 2020:

1. Oferta restrita: tudo culpa da dinâmica produtiva

Acima dos demais fatores, a falta de oferta tem sido o principal direcionador dos preços, e aqui é importante pontuarmos sobre o ciclo pecuário e em que fase dele nos encontramos.

O ciclo pecuário basicamente representa a variação dos preços em termos reais e o que isso causa sobre o investimento do pecuarista na atividade e, consequentemente, sobre a oferta futura de animais para o abate.

Quando os preços do boi gordo variam acima dos custos, o pecuarista investe na atividade através de tecnologia, mas além disso, ele retém fêmeas para a reprodução de bezerros. Isso leva a um aumento produtivo por eficiência e também orgânico, já que há uma oferta maior de bezerros e, consequentemente, de animais terminados.

Como resultado de um movimento conjunto da maior parte dos produtores, a produção de carne aumenta, o consumidor tem dificuldade de absorver o excedente e os preços começam a variar abaixo da inflação de custos. O primeiro sinal disso é a estagnação dos preços nominais ou a queda real dos preços do bezerro e demais categorias de animais para a reposição.

Assim, em um segundo momento, os investimentos cessam e as fêmeas vão para o abate, já que o interesse no comércio de bezerros caiu. Em um primeiro momento, com a oferta adicional de fêmeas para a produção de carne, os preços caem ainda mais. Mas com menos investimento em produtividade e liquidação do plantel de fêmeas, em alguns anos a oferta de carne se torna enxuta e os preços voltam a subir.

Assim, é importante entender que entre 2016 e 2018 os preços nominais do bezerro se mantiveram praticamente estagnados e que, por isso, a proporção de fêmeas abatidas aumentou, o que nos trouxe ao momento atual: o menor número de animais abatidos dos últimos 18 anos.

E além do ciclo pecuário em si, o abate acelerado de novilhas (fêmeas que nunca serviram à reprodução) catalisou a escassez atual.

Também é importante ter em conta que a pluviosidade registrada no Brasil agropecuário em 2020 esteve entre as menores dos últimos anos, o que prejudicou a engorda dos animais no primeiro semestre de 2021 e elevou o custo dos insumos produtivos.

2. Exportações: a Ásia levou tudo

Com a China protagonizando o cenário exportador de carne bovina brasileira (52% de participação em 2020), é importante entender as origens desse movimento: o país vive um importante ciclo de crescimento, que por si só leva o consumo de carne bovina para cima, mas também sofre com os efeitos da Peste Suína Africana (PSA) que acomete e liquida seu rebanho suíno, antes contabilizado como o maior do mundo.

Com estoques de proteína animal enxutos, é evidente que o gigante asiático buscaria refúgio na produção brasileira, conhecida por oferecer carne barata e em abundância. Perfil perfeito para os padrões de consumo chinês.

Sobre a recuperação do rebanho suíno daquele país, há quem questione os números divulgados pelo Ministério da Agricultura e Assuntos Rurais da República Popular da China (MOA), apontando um ritmo deveras vertiginoso de recuperação projetado, que levaria o rebanho a zerar as perdas de contingente ainda em 2021. De fato, parece uma projeção exagerada.

Para ponderar algo entre essa teoria e o seu oposto semoto, é importante ter em mente que há em curso uma transição aguda entre a produção altamente informal que dominava o cenário suinícola chinês antes do surto de Peste Suína Africana (PSA) e aquela tecnificada, cujos investimentos estão a todo vapor por parte do governo chinês.

Isso quer dizer que na China há investimento agressivo em granjas altamente produtivas e com grau técnico elevado em seus cuidados sanitários e além das que já existem, outras vem sendo construídas através de um robusto investimento estatal.

Com o plano do governo chinês de interromper o ciclo migratório populacional das zonas rurais para as urbanas, o investimento no desenvolvimento agropecuário faz todo sentido para estimular o ganho de renda per capita nessas regiões, gerar empregos e sustentar a permanência dos residentes, para abocanhar todo o ganho em termos de produto interno bruto (PIB) que contorna as cadeias produtivas agropecuárias (insumos, produção, processamento, distribuição e consumo).

Ainda assim, novos surtos de PSA em território chinês são frequentemente noticiados, o que reforça a ideia de que levará mais tempo para recuperar aquele rebanho do que aponta o MOA.

Por fim, há de se somar à China a recuperação do apetite dos demais clientes internacionais que, na média, reduziram o volume de carne bovina importada em 2020 em decorrência de vários fatores, mas basicamente por também terem sido impactados pela crise do Covid-19 e suas ramificações (a queda do consumo de petróleo, por exemplo, que atingiu EAU, Arábia Saudita, Egito, Rússia, etc.), e que agora voltam a crescer após esse período obscuro na história global.

3. Dólar e custos

Ponto-chave dessa análise também é o dólar, que continuará tendo grande parcela na manutenção da firmeza do apetite internacional sobre a carne brasileira. A robustez dos indicadores de recuperação econômica brasileira chacoalhou a cotação da moeda norte-americana e já se cogita a moeda abaixo dos R$ 5,00, mas ainda assim, projeções acima desse valor mantêm as exportações como fator de sustentação aos preços da carne bovina brasileira.

É importante destacar que os novos pedidos dos importadores em resposta à flutuação cambial têm mostrado rapidez jamais vista, o que torna a correlação entre a moeda norte-americana e o preço do boi gordo – e da carne! – mais representativa historicamente.

Câmbio, estiagem e estoques de passagem quase zerados também pressionam o custo nutricional da engorda para cima, deixando o milho caro aos olhos do confinador, mais um fator que reforça a hipótese de oferta baixa e que dá sustentação às cotações pecuárias.

A picanha vai continuar salgada

Muito além de observar isoladamente os preços da carne, é importante entender que toda a cadeia teve que apertar o cinto. Os custos ao produtor subiram mais que o boi gordo, que se valorizou acima dos produtos comercializados pelos demais elos da cadeia.

Com um abate projetado em 36 milhões de cabeças, a produção de carne brasileira deverá atingir o menor nível desde 2011, o que ajuda a sustentar os preços da carne no varejo e também estressa as projeções de inflação.

E como o preço da matéria-prima bateu recordes ao mesmo tempo em que o mercado doméstico encolheu, os processadores se apoiaram majoritariamente no câmbio explosivo e nas exportações, que aumentaram a fatia abocanhada da produção nacional. Assim, sem tábua de salvação, voltamos ao menor nível de consumo per capita de carne bovina dos últimos 20 anos.

Considerando, por fim, que:

- ainda não houve tempo hábil de retenção de fêmeas para aumentar a oferta de animais em 2021;

- que sazonalmente os embarques de carne ganham força no segundo semestre;

- projetando ainda um dólar médio acima de R$ 5,00;

- considerando que o Brasil deverá se recuperar de maneira mais rápida do que prevíamos; e

- tendo em mente que o varejo foi um dos setores que menos repassou a alta do boi gordo aos consumidores (ou o que mais

perdeu margem – sem considerar o mix de comercialização dos supermercados e suas possibilidades);

Podemos afirmar que o preço da picanha não vai deixar o churrasco do fim de semana menos salgado, ao menos por enquanto.

Lygia Pimentel, CEO da AgriFatto, é médica veterinária, economista e consultora para o mercado de commodities. Desde 2007 atua no setor do agronegócio ocupando cargos como analista de mercado na Scot Consultoria, gerente de operação de commodities na XP Investimentos e chefe de análise de mercado de gado de corte na INTL FCStone.

Os artigos assinados são de responsabilidade exclusiva dos autores e não refletem, necessariamente, a opinião de Forbes Brasil e de seus editores.