Os ativos muitas vezes são negociados a preços injustificados e os investidores tomam decisões irracionais

Existem duas correntes teóricas antagônicas em Finanças: Efficient Markets Hypothesis (EMH), que defende que o investidor e suas decisões são racionais, e Behavioral Finance, que defende que o investidor e suas decisões têm vieses emocionais e por vezes irracionais. Neste cenário de pandemia, e o agravante da tensão político-econômica no Brasil, é necessário compreender ainda mais Behavioral Finance.

A EMH foi elaborada por Eugene Fama no início de 1960 e defende que as informações são públicas e igualmente distribuídas e os investidores as processariam de maneira semelhante. De acordo com Fama, o homo economicus seria racional e tomaria decisões também racionais, promovendo um mercado eficiente. Os preços das ações seriam avaliados também com eficiência, pois refletiriam todas as informações disponíveis em seu valor intrínseco. Os investidores manteriam portfólios ideais, dado seu nível de risco. Segundo essa teoria, não seria possível um investidor alcançar consistentemente, por longos períodos, retornos superiores à média de mercado já que a eficiência do sistema tenderia a levar todos os investidores à média de mercado.

LEIA MAIS: Tudo sobre finanças e o mercado de ações

Apesar da beleza da teoria pura, os ativos muitas vezes são negociados a preços injustificados e os investidores tomam decisões irracionais. Existem lacunas e anomalias de mercado. No mundo real existem especulações, boatos, informações privilegiadas, bolhas setoriais e recessões profundas, especialmente no Brasil.

Behavioral Finance, ou Finanças Comportamentais, surgiu visando suprir essas lacunas “ineficientes” e incorporar estudos sobre o comportamento e a irracionalidade do homem ao universo dos investimentos. Essa teoria explica como as influências psicológicas podem afetar o mercado. As primeiras pesquisas dos psicólogos Amos Tversky e Daniel Kahneman, nas décadas de 1970 a 1980, identificaram vieses e heurísticas que ocorrem no processo tomada de decisões individuais. Essa tese tem implicações tão importantes para o mundo das finanças que Kahneman recebeu Prêmio Nobel de Economia.

Nessa teoria, os investidores são tratados como “normais” e não “racionais”, têm limites para seu autocontrole, são influenciados por seus próprios vieses e cometem erros cognitivos que podem levá-los a tomar decisões erradas.

No cenário atual, estar atento ao próprio emocional antes de investir é ainda mais importante. Em crises econômicas enfrentamos medos e perdas: de renda, de patrimônio e seus desdobramentos. Neste momento, além dos medos e perdas usuais, ainda estamos enfrentando medos e perdas de vida, de liberdade e os efeitos do confinamento sobre nossas emoções.

Existem diversos vieses comportamentais, entender alguns deles pode nos ajudar a investir de forma mais lógica e racional:

– Loss Aversion Bias: é a tendência a sentirmos mais dor na perda do que quando ainda possuímos algo. A resistência em aceitar uma perda pode ocasionar perdas ainda maiores. Se uma ação cair 20%, por exemplo, dependendo do cenário a melhor decisão racionalmente poderia ser vender. Mas pelo viés de “aversão à perda” o investidor não só não aceita realizar a perda, como aumenta sua posição no investimento. É um viés semelhante ao do jogador que dobra suas apostas na esperança de recuperar as fichas perdidas.

– Overconfidence Bias: ocorre quando se considera a habilidade de “vencer” o mercado como acima da média. Na prática, no entanto, a habilidade de ter retornos mais altos do que o mercado é muito difícil de ser encontrada. Daniel Kahneman defende que confundir acaso com habilidade é uma das razões para a ocorrência da autoconfiança excessiva. Além de confiar demais em suas habilidades, o investidor pode acreditar que suas informações são as melhores e mais confiáveis. Um grande risco é que investidores com excesso de confiança geralmente tem baixa diversificação.

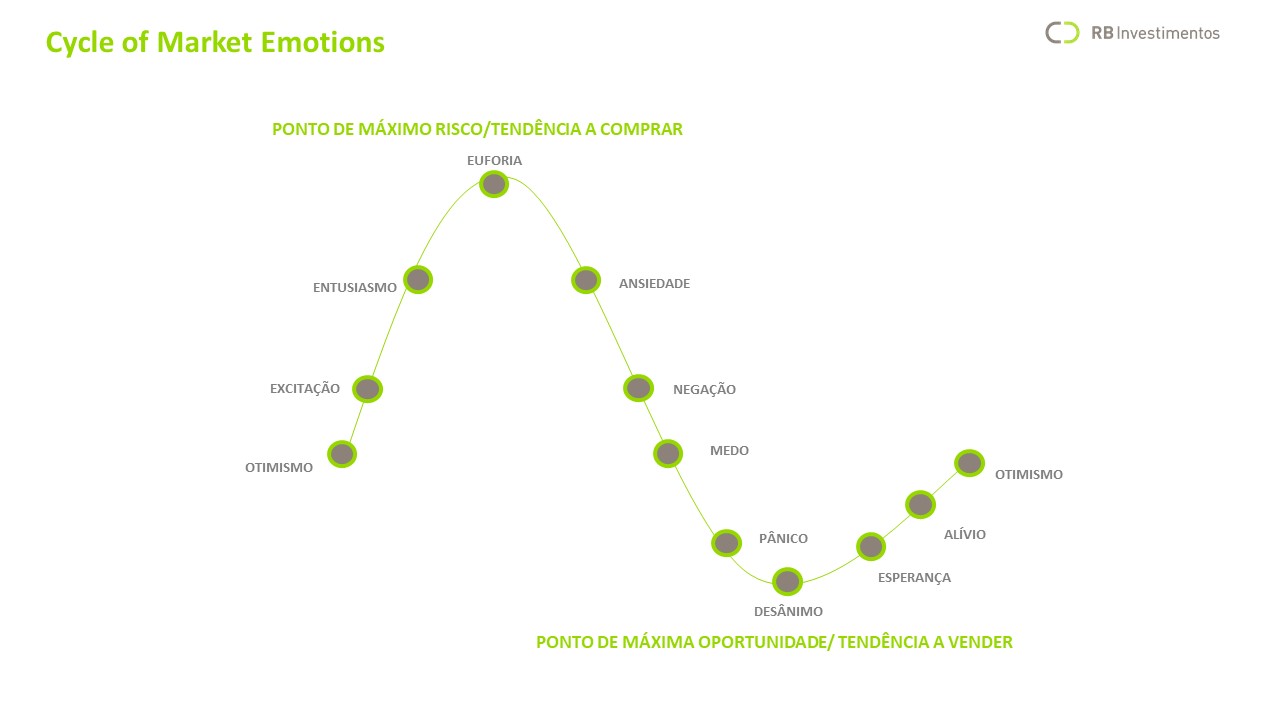

– Framing Bias: é o viés que leva o investidor a acompanhar o fluxo. Sustenta que as tolerâncias de risco dos investidores mudam com a direção geral do mercado, ou seja, os investidores tendem a ser excessivamente cautelosos nos pontos de mínima de mercado e extremamente confiantes nos pontos de máxima de mercado.

– Availability Bias: diz respeito à tendência de se concentrar demais em informações que são mais fáceis ou frequentemente mencionadas, sem dar peso suficiente a outros fatores que podem estar menos disponíveis.

– Confirmation Bias: é a tendência a enfatizar ideias que confirmem nossas crenças e desvalorizar ideias que contradizem nossas crenças. O risco é não conseguirmos ter uma visão mais abrangente do cenário.

Para superar esses e outros vieses é importante desenvolver critérios quantitativos e lógicos para que as decisões sejam tomadas o mais objetivamente possível. Analisar lucratividade, crescimento, liquidez, alavancagem, índices P/E, rendimento e outros fatores de investimento, bem como atribuir a cada área uma ponderação adequada. É necessário também ter muita autodisciplina e regras definidas.

Além disso, é sempre bom ter uma visão um pouco contrária ao fluxo. Ser um pouco mais pessimista do que o habitual em mercados em alta, e um pouco mais otimista em mercados em baixa. De acordo com David Dreman, autor do livro “Contrarian Investment Strategies”, a experiência nos ensina que quando todos chegam à mesma conclusão, ela quase sempre é errada.

Conhecer os principais erros cognitivos e evitar os vieses emocionais é muito importante para a construção de uma carteira de investimentos muito mais sólida e racional!

Claudia Ramenzoni Izzo é Head do B2C da RB Investimentos, diretora financeira da ABEFIN – Associação Brasileira de Educadores Financeiros e coautora do livro: “Independência Financeira ao Alcance das Mãos”.

Siga FORBES Brasil nas redes sociais:

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.