Os Fundos de Investimentos Imobiliários são negociados na B3, com liquidação em D+2

O ano de 2019 foi marcado pela expressiva alta nos mercados locais, incluindo o setor de Fundos de Investimentos Imobiliários (FII). O IFIX, principal índice do setor, teve valorização de 35% no período, superando inclusive o Ibovespa.

A queda na taxa de juros, a busca por retornos mais elevados, com liquidez, aliados a facilidade de investir em imóveis, sem ter que “diretamente” comprar e alugar, são algumas das vantagens desses fundos. Outra grande vantagem é a isenção fiscal dos rendimentos em FII para investidores individuais.

LEIA MAIS: Tudo sobre finanças e o mercado de ações

Um cenário tão favorável resultou em um número recorde de ofertas primárias (IPOs), ao mesmo tempo que o número de investidores aumentou de 200 mil no início de 2018 para mais de 800 mil atualmente.

A crise da Covid-19 devolveu o IFIX a um patamar inferior ao do início de 2019.

Preocupações com aumento do endividamento público em função da pandemia e consequente piora da condição fiscal, seu impacto nas taxas de juros, aumento do desemprego, inadimplência e vacância resultaram em rápida desvalorização das cotas.

O mercado financeiro é mais “líquido” do que o mercado de ativos reais. FII são negociados na B3, com liquidação em D+2. Na crise existe uma correria por caixa, e as cotas de fundos acabam sendo vendidas a mercado, com alta volatilidade e grande desconto versus o valor patrimonial, o que gera boas oportunidades.

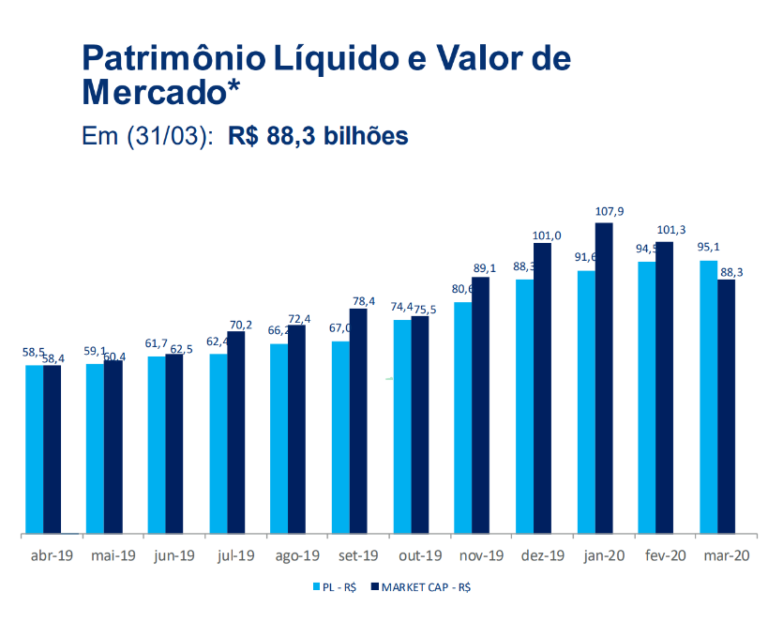

Em jan-20 os FII eram negociados a cerca de 120% do PL. No pior momento da crise, em mar-20, alguns chegaram a serem negociados a 70% do PL

Em 2019 uma boa estratégia era participar de IPOs no segmento, agora o momento é diferente, pois vários fundos estão sendo negociados abaixo do valor patrimonial. O momento é propício para procurarmos boas alternativas no mercado secundário, buscarmos fundos com as seguintes características:

– Bons ativos com cotas depreciadas (desconto valor de mercado versus o PL);

– Fundos de Recebíveis Imobiliários corporativos, compostos por carteiras com boa qualidade de crédito, robustez nas garantias e alta pulverização de risco;

– Fundos Logísticos com contratos atípicos, que são contratos longos, expostos a setores menos expostos à crise, como e-commerce por exemplo;

– Fundos de Renda Urbana com exposição a contratos atípicos de varejo, como supermercados e farmácias, e também do setor educacional, consolidados em suas regiões.

Mesmo no setor de Shoppings Centers, segmento que mais tem sofrido com o distanciamento social, existem boas oportunidades. Ativos bem localizados, “dominantes” em suas regiões, consolidados, com alto índice de ocupação e baixa inadimplência.

Como muitos IPOs desse segmento foram recentes, é também interessante procurar fundos que ainda não tenham alocado todo o valor captado. Fundos com caixa alto são bons para uma estratégia defensiva na carteira de FII, caso ainda vejamos uma realização e maiores oportunidades de compra.

Fundos imobiliários são compostos de ativos reais. É importante então destacar que apesar da pandemia as obras imobiliárias continuam. Emilio Kallas, presidente do Grupo Kallas e vice-presidente de Incorporação e Terrenos Urbanos do Secovi-SP ressalta que o setor continua ativo, com todos os cuidados possíveis. “As temperaturas dos operários são medidas todos os dias, regras de distanciamento estão sendo respeitadas e os mestres de obras com mais de 60 anos estão trabalhando em casa, apoiando as equipes a distância. É um isolamento vertical que tem funcionado muito bem, não só na Kallas como em outras incorporadoras”.

A crise provocou grandes desvalorizações no mercado de FII, temos a oportunidade de aproveitar a maior volatilidade para buscar fundos com bons gestores e ativos de alta qualidade, para a construção de uma carteira sólida de longo prazo!

Afinal, nada como a segurança de bons tijolos!

Claudia Ramenzoni Izzo é Head do B2C da RB Investimentos, diretora financeira da ABEFIN – Associação Brasileira de Educadores Financeiros e coautora do livro: “Independência Financeira ao Alcance das Mãos”.

Siga FORBES Brasil nas redes sociais:

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.