O C6 Bank planeja fazer uma oferta inicial de ações (IPO, na sigla em inglês) em 2021, após ter anunciado hoje (2) que recebeu um aporte de R$ 1,3 bilhão de um grupo de cerca de 40 investidores.

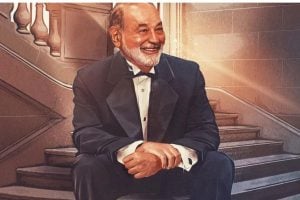

“Um horizonte de 12 meses para um IPO, com a janela do jeito que está, parece ser um prazo bastante interessante”, disse à Reuters o presidente e fundador do banco digital, Marcelo Kalim.

A rodada, coordenada pelo Credit Suisse, envolveu sobretudo famílias e foi uma preferência do C6 Bank, em vez de buscar um sócio estratégico, como um fundo de private equity, disse Kalim.

Com o investimento, o grupo prevê acelerar ainda mais a base de clientes, que já quadruplicou neste ano, para 4 milhões, além de ampliar a plataforma de investimentos e avançar em novas linhas de negócio.

“Nosso plano é ser um banco completo”, disse o executivo, ressalvando que isso não deve incluir a atividade de banco de investimento.

Kalim fundou o C6 há cerca de dois anos, após ter deixado o BTG Pactual, banco de investimentos do qual foi um dos principais sócios.

Com sede em São Paulo, o C6 tem um banco nas Ilhas Cayman, uma corretora em Nova York e outra em São Paulo, além da empresa de pagamentos PayGo, a de seguros Som.us, a desenvolvedora de aplicações de pagamentos Setis e a edutech Idea9.

Com cerca de 5,3 bilhões em ativos e carteira de crédito de ao redor de 4 bilhões, o C6 deve atingir lucratividade em 2021, enquanto se prepara para a listagem em bolsa, disse Kalim. O grupo tem 1,4 mil empregados, 325 consultores empresariais e 12 mil correspondentes bancários. (Com Reuters)

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.