Analista CNPI da Easynvest fala sobre as possíveis oportunidades em small caps para os próximos meses

Quem olha o desempenho do Índice Small Caps (SMLL) acumulado no fim de 2020, com variação negativa de 0,6%, não imagina os altos e baixos enfrentados pelo benchmark ao longo do ano. A performance abaixo do Ibovespa (+2,9%) no período, no entanto, esconde oportunidades entre as empresas com menor capitalização de mercado. Essa é a leitura de Murilo Breder, analista CNPI da Easynvest e responsável pela carteira de small caps da corretora.

De acordo com o especialista, o rali do Índice Bovespa – iniciado a partir de novembro pela entrada do fluxo internacional na Bolsa brasileira – não acompanhado pelas small caps é um fenômeno raro. “Isso me deixa ainda mais animado para 2021, porque não é normal. Se você pegar o histórico de diferença entre performances do Ibovespa e do Índice small caps, normalmente, as small caps têm um retorno maior e uma volatilidade menor,” explica.

Observando os últimos cinco anos (com base no fechamento de 08/01/2021), o SMLL acumulou variação positiva de 257%, enquanto o IBOV valorizou 207% no mesmo período.

Além das possíveis oportunidades em 2021, Breder fala em entrevista ao Forbes Money sobre o que são as small caps, vantagens e o porquê todo investidor, independente do perfil, deveria introduzir bons ativos com baixa capitalização de mercado em sua estratégia em renda variável.

Forbes Money: O que são small caps?

Murilo Breder: As small caps são empresas de menor porte, com menor capitalização de mercado. São empresas com um valor de mercado ainda significativo, contudo, menor em relação às grandes empresas da Bolsa. As small caps normalmente são empresas de até US$ 1 bilhão em valor de mercado, ou seja, R$ 5 bilhões (convertendo para o real), ou menos. Mas isso também não é escrito em pedra, se a empresa tiver R$ 6 bilhões em valor de mercado, não deixa de ser uma small cap. Algumas delas, inclusive, podem fazer parte do Ibovespa. A maioria, no entanto, está fora do Ibovespa por definição, porque são empresas menores.

FM: A diferença está apenas no valor de mercado ou existem outras diferenças entre as small caps e as large caps?

MB: Normalmente, são empresas que estão em um estágio ainda atrás. São empresas menores, mas elas têm uma maior oportunidade de crescimento. Essa é uma vantagem sensacional, porque você consegue diversificar a sua carteira de uma forma muito bacana. Eu vou dar o exemplo da Ambev, que é uma das maiores empresas da Bolsa brasileira. A Ambev tem 60% de market share (participação de mercado). Matematicamente ela não consegue dobrar de tamanho, mesmo que ela quisesse, não tem como, diferente das small caps.

O volume de negociação costuma ser menor por motivos óbvios, são empresas menores e fora do radar de muitos investidores. Se você pegar o índice SMLL, que é o Ibovespa das small caps, a liquidez média de negociação dos ativos é de R$ 61 milhões por dia, mas o investidor pessoa física não tem o menor problema (em relação à liquidez) em comprar e vender small caps, negocia igual às Blue Chips. Você compra através do home broker, não tem mudança operacional nenhuma, usa o ticker, tudo normalmente.

FM: Como o investidor, principalmente aquele que está começando, pode inserir as small caps em sua estratégia de diversificação?

MB: Eu acho que a gente está em um momento com a Selic em 2% ao ano que, até o perfil conservador, deve ir atrás de algum ganho na renda variável, porque se você ficar 100% na renda fixa talvez a rentabilidade não seja tão atrativa assim. Então, mesmo o investidor conservador, pode ter 5% ou 10% em renda variável. É claro, ele não vai se expor muito, a maior parte da carteira dele vai ficar ainda em renda fixa. No caso do investidor conservador, quando ele vai investir em renda variável, como é uma fração muito pequena do portfólio dele, 5% ou 10%, se ele for diversificar em ações, vai acabar comprando muito pouco de cada ação e isso pode ainda trazer muito custo, já que às vezes tem taxa de corretagem. Então o mais fácil para o investidor conservador é comprar o ETF. Ele investe e acompanha o rendimento do índice, como o BOVA11, que é o ETF do Ibovespa, o mais conhecido, mas tem o SMALL11, que é o ETF do índice de small caps. É uma oportunidade interessantíssima para o investidor que quer começar a entrar um pouco nesse mundo das small caps sem comprar uma única ação, sem querer arriscar demais.

Nos moderados e mais arrojados, normalmente a participação em renda variável é maior, e consequentemente, em small caps. A minha visão é: como as small caps são um excelente setor, uma estratégia, uma filosofia, eu acredito que todo investidor em Bolsa de valores deva ter, pelo menos, um terço da sua estratégia de renda variável em ações de small caps. O pessoal acha que investir em small caps é um negócio super arriscado em função da volatilidade. Nos últimos doze anos, se você pegar o retorno médio das small caps e a volatilidade média anual e comparar com o Ibovespa no mesmo período, a média de retorno (das small caps) é maior, e a volatilidade é menor. As small caps ganham nos dois lados: maior retorno e menor volatilidade.

FM: Você comparou o índice small caps (SMLL) ao Ibovespa. Olhando para 2020, o SMLL sofreu tanto quanto o Ibovespa no início da pandemia. Como foi 2020 para as small caps?

MB: No Ibovespa você tem o cenário macroeconômico internacional impactando muito, muito mais do que nas small caps. Nas blue chips, se você quer pegar carona no crescimento das commodities, você compra uma cesta desses ativos, compra Petrobras, Vale, Suzano e pega carona, não tem problema nenhum. Nas small caps é muito mais micro. É de baixo para cima, ao invés de ser de cima para baixo, como normalmente ocorre no Ibovespa. Você tem que olhar a cada tese em específico. Quando a gente fala do ano de 2020, no índice de small caps existem várias teses que foram muito bem.

O que aconteceu no final de 2020 é o seguinte: com a chegada dos investidores estrangeiros, do fluxo internacional, com a animação das vacinas, houve uma rotação de setores. O que aconteceu foi um fenômeno interessante e raro de acontecer, com o Ibovespa andando muito forte e as small caps ficando para trás no final do ano, em novembro e dezembro. Mas isso me deixa ainda mais animado para 2021, porque não é normal. Se você pegar o histórico de diferença entre performances do Ibovespa e do índice small caps, normalmente, as small caps têm um retorno maior e uma volatilidade menor.

FM: Falando sobre os setores, nas small caps existe alguma predominância de setores? Há mais papéis de crescimento em detrimento de ações de valor?

MB: Tem de tudo. Eu vou dar alguns exemplos da carteira da Easynvest. A Eneva é do setor de energia e uma empresa que vem crescendo muito e não paga dividendos. A Brasil Agro, do agronegócio, é uma empresa que nos últimos quatro anos pagou uma média de 4,5% em dividendos. Você tem empresas que crescem muito, como é o caso de Totvs, da Sinqia, da Eneva. Existem empresas que são mais ligadas ao setor de tecnologia e do varejo, normalmente essas crescem mais, mas você tem também setores mais resilientes, como o agronegócio e energia. Tem de tudo nas small caps e eu acho que o investidor que está olhando só para o Ibovespa deixa um monte de oportunidades para trás, porque nas small caps tem empresa para todos os tipos de investidores, desde aqueles que querem apenas crescimento, aqueles que querem proteger a carteira com setores mais defensivos, até para os investidores que querem dividendos.

FM: Quais são os setores que podem ser mais defensivos, quais são os setores mais agressivos?

MB: As empresas mais ofensivas são aquelas em que os setores onde atuam são cíclicos, alternando entre momentos de bonança e entre momentos em que as coisas não estão tão bem. Como são cíclicos, quando as coisas estão bem, elas estão muito bem, e quando as coisas não estão bem, elas estão muito ruins. O nome técnico disso é beta, então se o Ibovespa sobe 1%, uma empresa de beta 2 vai subir 2%, se o Ibovespa cai na mesma medida, a empresa cai 2% também. É claro, eu estou simplificando, mas é mais ou menos assim.

Os setores das small caps com esse beta mais elevado, por exemplo, é a construção civil. É um setor super cíclico, e um ciclo tem, mais ou menos, cinco ou seis anos. Esse setor tem um beta elevado, quando o índice vai, as ações de construção civil andam muito forte, quando ele cai, as ações caem muito forte também. O setor de shoppings normalmente é mais resiliente, por ser do varejo, mas dado o contexto atual, de pandemia, foi um setor que teve bastante volatilidade. As commodities normalmente são lembradas pelas grandes empresas da Bolsa, como Petrobrás, Vale e Suzano, mas tem small caps também, como a PetroRio, tem uma empresa de celulose chamada Irani, então é possível ter exposição em diferentes setores.

FM: Uma das recomendações mais comuns para quem está começando é comparar empresas do mesmo setor, olhar para os múltiplos das concorrentes e compará-las. É possível – e correto – comparar small caps com blue chips?

MB: Quando comparamos múltiplos, no mundo perfeito, o ideal é que você tivesse empresas exatamente do mesmo segmento, que fizessem a mesma coisa, do mesmo porte, mas isso não acontece, ainda mais no Brasil, onde o mercado financeiro ainda é pequeno. Nós temos setores que só tem uma empresa, não tem nem como comparar com outra empresa aberta na Bolsa, e daí você é obrigado a partir para outros métodos. Nos Estados Unidos isso é diferente, em um setor você consegue comparar pelo menos dez empresas que são muito parecidas e essa comparação é mais fidedigna.

Como a gente faz para comparar múltiplos de small caps, com múltiplos de empresas maiores de mercado? A Panvel, por exemplo, é uma drogaria do Sul do Brasil e é uma small cap. Ela é bem menor, por exemplo, do que a RaiaDrogasil, que é uma blue chip listada em Bolsa. Se compararmos o Preço/Lucro (PL) da Panvel com o da RaiaDrogasil, a discrepância é absurda, o múltiplo da Panvel é metade do lucro da RaiaDrogasil. Mas aí você pensa: mas faz sentido a Panvel negociar o mesmo múltiplo da RaiaDrogasil? Talvez não, porque a diferença de tamanho é muito grande, mas o nível de qualidade da Panvel é muito bom. Então qual é a tese para fazer o valuation da Panvel? Você começa a argumentar que esse desconto de 50% não faz sentido. Uma coisa é ter desconto, outra coisa é o tamanho do desconto. Você começa a fazer alguns exercícios de hipóteses, e se esse desconto cair para 30%? O que na minha visão é justo. Você faz esse exercício de desconto de múltiplos da Panvel e da RaiaDrogasil caindo em 30%. Com isso, você vai ver que o múltiplo do Preço/Lucro da Panvel tem muito a crescer ainda. Tem que ter um pouco dessa maldade: é válido sim comparar os múltiplos das small caps com as blue chips, mas você até um certo limite, não dá para fechar o olho e pegar o mesmo múltiplo de uma empresa que é 15 vezes menor deveria ser igual a uma empresa gigante

FM: Em 2021, onde podem estar as oportunidades nas small caps?

MB: Eu continuo gostando muito do agronegócio, que vem carregando o PIB nas costas por anos. Não é algo recente, sempre foi assim no Brasil. Em 2021, está estimada mais uma vez uma safra recorde de milho e de soja. Então o agronegócio deve continuar muito forte e é um setor defensivo. Eu gosto dessa característica um pouco mais defensiva, porque quando se é mais defensivo, você ganha quando a Bolsa sobe e deixa de perder quando cai. É interessante porque você está sempre ganhando dinheiro ou deixando de perder, ou perdendo menos, eu gosto bastante dessa filosofia de investimentos mais defensivos.

Além do agronegócio, tem o setor de energia, com Eneva e Copel, as duas prestes a entrar no Ibovespa. Quando uma empresa entra no Índice Bovespa, acaba ganhando um fluxo passivo muito forte. O que é o tal do fluxo passivo? Vários fundos que têm como referência o Ibovespa são obrigados a comprar as empresas do índice, para poder replicar o índice (ex: BOVA11). Logo, o volume de negociação dessas empresas acaba aumentando.

Por fim, commodities. Acredito que 2021 será um ano muito forte para as commodities, que é cíclico. A China, que é uma grande demandadora de commodities, está vindo muito forte. Os dados econômicos da China são impressionantes, praticamente o primeiro país a entrar na pandemia e o primeiro a sair, e está com números de invejar qualquer outro país do mundo. A China está comendo aço, comendo tudo aquilo que é commodity, então não dá para ficar de fora desse setor também.

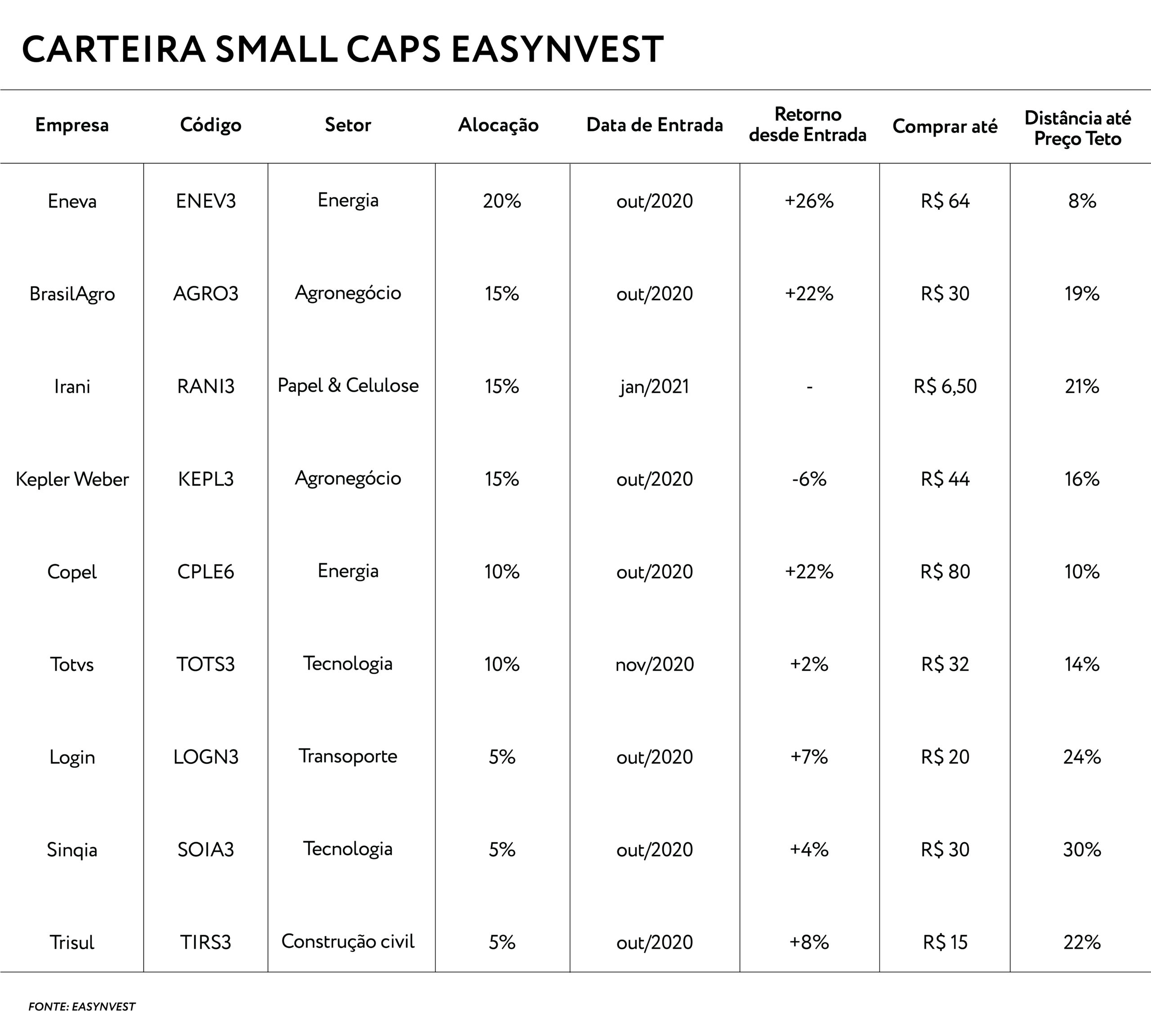

Veja a carteira recomendada de small caps da Easynvest para janeiro:

Siga FORBES Brasil nas redes sociais:

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.