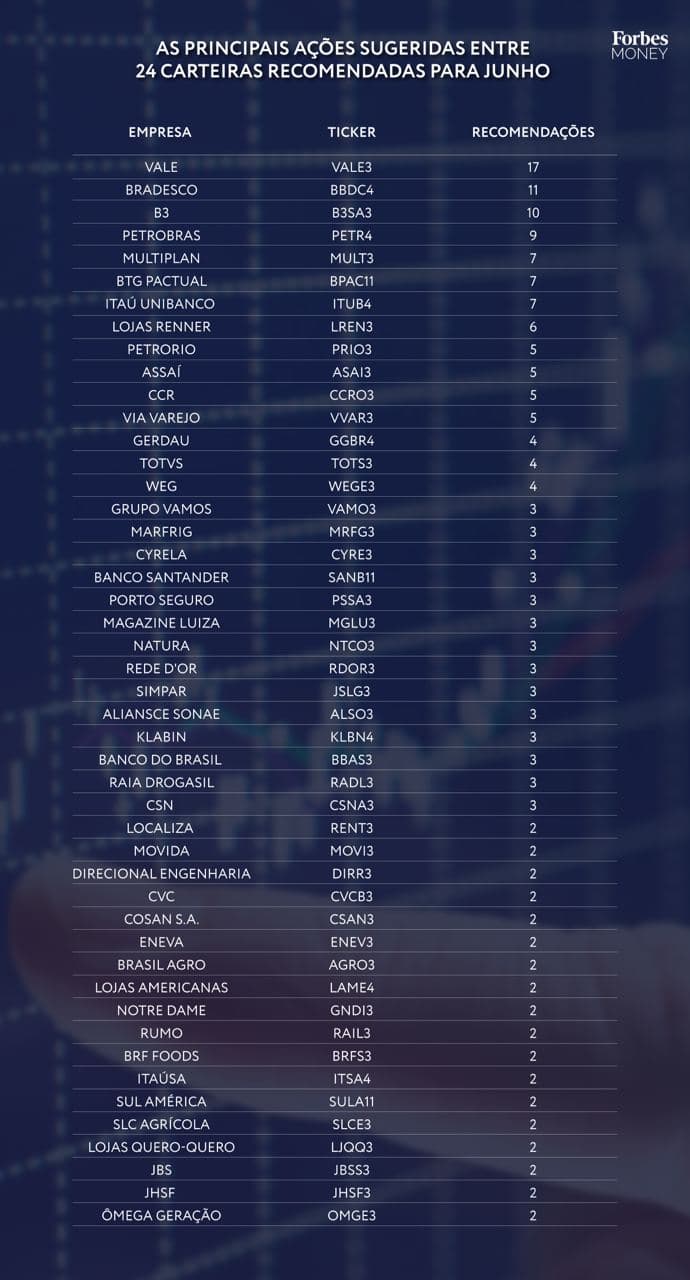

Vale, Bradesco e B3 contaram com 17, 11 e 10 recomendações, respectivamente, no último mês do semestre

Às vésperas do segundo semestre, a Vale segue liderando a lista dos papéis mais sugeridos pelas corretoras, com 17 recomendações, ante 19 em maio. Para os analistas, a mineradora, que é uma das maiores do setor, consegue aproveitar muito bem o momento de alta nas commodities. De acordo com o relatório do Santander, é esperado que “a demanda por minério de ferro de alta qualidade continue elevada no curto prazo, em decorrência de medidas de estímulos econômicos adotados na China, como a priorização de obras de infraestrutura”.

O Banco Bradesco, após empatar com a B3 na escolha dos analistas em maio para a segunda posição, passou à frente neste mês, por 11 recomendações, contra 10 da controladora da Bolsa. O banco acompanhou o bom desempenho do setor no último mês, com a retomada do ciclo de alta nos juros, que deve chegar a 6% ao ano até o final de 2021. Na análise da carteira, a Ativa Investimentos explicou que “a expectativa por um bom desempenho no segmento de seguros, com crescimento dos prêmios emitidos, e das iniciativas digitais do banco, devem otimizar custos e atrair novos clientes”.

LEIA MAIS: Tudo sobre finanças e o mercado de ações

Na sequência, a B3 segue em um cenário favorável para os analistas, que enxergam resultados sólidos da empresa nos próximos trimestres. No 1° trimestre, seu lucro líquido cresceu 22,5% em relação ao mesmo período em 2020, a R$ 1,26 bilhão, enquanto o Ebitda (Lucro antes de juros, impostos, depreciação e amortização) foi de R$ 1,94 bilhão, crescimento de 24%. Conforme relatório da Necton, o aumento estrutural da atratividade para investimentos e as ótimas margens da companhia, com monopólio do serviço no maior mercado da América Latina, são as bases para uma avaliação positiva.

Após um mês de maio marcado pela apresentação dos balanços de mais de 200 empresas listadas na Bolsa brasileira, além da retomada nas estreias de empresas, com mais de dez companhias registrando pedido de IPO (Oferta Pública Inicial) à CVM (Comissão de Valores Imobiliários), a lista de junho contou com 47 empresas recomendadas por, ao menos, duas corretoras distintas. Veja abaixo a íntegra das carteiras analisadas pelo Forbes Money:

Veja algumas análises de especialistas e as ações mais recomendadas para junho:

Ricardo Moraes/Reuters

Ricardo Moraes/ReutersVale (VALE3) – 17 recomendações

Toro – “A presença global da Vale, com manutenção de operações de extração em vários continentes, permite a redução de risco geográfico. Além disso, gostamos bastante da geração de caixa da Companhia, o que contribui para a redução significativa da sua dívida líquida. Os pacotes de estímulos propostos nas principais economias mundiais, com investimentos nos setores de infraestrutura e construção civil, também favorecem o desempenho futuro da firma. Com isso, indicamos a compra do ativo VALE3.”

XP Investimentos – “Atribuímos a performance levemente negativa das ações da Vale em relação ao Ibovespa à forte volatilidade nos preços do minério de ferro e queda no dólar. A commodity atingiu seu maior recorde de US$237/t em 12 de maio, mas despencou depois que a Dalian Commodity Exchange e a Shanghai Futures Exchange da China se comprometeram a fortalecer a supervisão e punir violações de negociações não especificadas. Ambas as bolsas agiram para aumentar as exigências de margem para alguns contratos de futuros de aço e minério de ferro. Além disso, os preços do minério de ferro também foram afetados por uma possível desaceleração na produção de aço bruto na China, como resultado de advertências emitidas pelas autoridades para conter aumentos de preços “irracionais”. Mantemos nossa recomendação de compra pela forte geração de caixa, apesar da queda do minério de ferro. Adiante, esperamos um retorno de dividendos anualizado de 7% em 2021.”

Sopa Images/GettyImages

Sopa Images/GettyImagesBradesco (BBDC4) – 11 recomendações

Banco Inter – “Continuamos recomendando o Bradesco. Os resultados atuais estão em linha com as nossas expectativas e mostram um nível de ROE (18,7%) que vai se mantendo acima do Itaú nos tempos recentes. Devemos continuar vendo o banco reduzir suas despesas com PDD (provisão para devedores duvidosos) e apresentando lucros mais normalizados. O banco continua aprimorando seu resultado operacional, reduzindo agências e se adaptando ao consumidor digital, compensando a queda em linhas de serviços que ainda devem apresentar resultados mais fracos por conta do ambiente competitivo e de baixo custo com o PIX, bem como a menor taxa de juros afetando receita com administração de fundos.

O segmento de seguros, que voltou a apresentar resultados um pouco mais em linha com o normalizado, volta a ser um componente de resiliência ao banco. Esperamos que a maior taxa de juros no mercado beneficie este segmento. Por fim, seguimos enxergando desconto interessante nas ações do Bradesco. Negociando a 9,6x lucros estimados para 2021 e com upside de 20% ainda mantém BBDC4 com desconto atrativo.”

Santander – “O Bradesco se configura como a nossa principal recomendação dentre as ações de bancos. Uma combinação de: (i) melhor execução potencial em despesas com vendas & administrativas (esperamos uma redução de 2% a.a. em 2021), (ii) maior pagador de dividendos em 2021 entre os grandes bancos (rendimento esperado de ~10%), (iii) alto retorno potencial (~20% em relação ao preço-alvo) e (iv) alto valor (7% do valor de mercado) em provisões excedentes, criaram o ambiente certo para definir o Bradesco como nossa principal recomendação para os grandes bancos brasileiros.”

NurPhoto/GettyImages

NurPhoto/GettyImagesB3 (B3SA) – 10 recomendações

Órama – “A B3 atua em um segmento de grande relevância e com barreiras de entrada que tornam a chegada de concorrentes bastante complicada. Operar um setor como este requer, além de mão de obra, um robusto sistema tecnológico, e esses fatores acabam dificultando a consolidação da concorrência. A falta de concorrentes ainda traz um benefício importante para a B3, que é o fato de a empresa ganhar em todos os cenários, uma vez que a volatilidade do mercado acaba aumentando os volumes negociados e consequentemente gerando mais receita para a empresa. Continuamos enxergando crescimento no número de CPFs na bolsa, uma vez que entendemos que esse é um movimento estrutural para a população brasileira. Tal movimento, assim como o aumento na volatilidade dos mercados, também acaba gerando maiores volumes operados e maior receita.”

Terra Investimentos – “A empresa vem apresentando bom desempenho, com altos volumes transacionados nos mercados, decorrentes da forte volatilidade. Além disso, o seu sólido desempenho financeiro e forte geração de caixa, continua garantindo bons retornos em suas ações. Outro fator de atenção, sendo positivo para seu negócio são os IPOs e ofertas subsequentes. Preço alvo: R$ 24,50 por ação para 12 meses.”

Vale (VALE3) – 17 recomendações

Toro – “A presença global da Vale, com manutenção de operações de extração em vários continentes, permite a redução de risco geográfico. Além disso, gostamos bastante da geração de caixa da Companhia, o que contribui para a redução significativa da sua dívida líquida. Os pacotes de estímulos propostos nas principais economias mundiais, com investimentos nos setores de infraestrutura e construção civil, também favorecem o desempenho futuro da firma. Com isso, indicamos a compra do ativo VALE3.”

XP Investimentos – “Atribuímos a performance levemente negativa das ações da Vale em relação ao Ibovespa à forte volatilidade nos preços do minério de ferro e queda no dólar. A commodity atingiu seu maior recorde de US$237/t em 12 de maio, mas despencou depois que a Dalian Commodity Exchange e a Shanghai Futures Exchange da China se comprometeram a fortalecer a supervisão e punir violações de negociações não especificadas. Ambas as bolsas agiram para aumentar as exigências de margem para alguns contratos de futuros de aço e minério de ferro. Além disso, os preços do minério de ferro também foram afetados por uma possível desaceleração na produção de aço bruto na China, como resultado de advertências emitidas pelas autoridades para conter aumentos de preços “irracionais”. Mantemos nossa recomendação de compra pela forte geração de caixa, apesar da queda do minério de ferro. Adiante, esperamos um retorno de dividendos anualizado de 7% em 2021.”

Facebook

Twitter

Instagram

YouTube

LinkedIn

Siga Forbes Money no Telegram e tenha acesso a notícias do mercado financeiro em primeira mão

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.