Com avanço da campanha da vacinação, especialistas acreditam que fundo de tijolos voltem a operar com melhor desepenho

O mercado de fundos imobiliários viveu um semestre conturbado, puxado pelas incertezas da pandemia, pela elevação da taxa Selic e a segunda fase da Reforma Tributária apresentada pelo ministro da Economia, Paulo Guedes, na última sexta-feira (25).

A B3 informou em seu último levantamento que o patrimônio líquido dos fundos listados alcançou R$ 114 bilhões em novembro, e o volume de negociações mensais na bolsa alcançou R$ 4,4 bilhões. Já o IFIX, índice referência para o mercado de fundos imobiliários, apresentou uma queda de 3,93% entre janeiro e junho e caiu 2,02% nos últimos 30 dias.

LEIA MAIS: Como os FIIs podem se dar bem com a tributação de dividendos

A CVM (Comissão de Valores Mobiliários) informou que até maio ocorreram oito ofertas que movimentaram R$ 2 bilhões, o mesmo valor movimentado por seis ofertas ao longo de 2020.

Caio Ventura, a Analista de FIIs da Guide Investimentos acredita que desde o início da pandemia, com a mudança de hábito de consumo e as imposições de restrição dos governos, os fundos ligados de tijolo tiveram um impacto negativo significativo. “O shopping é algo que precisa ir presencialmente, com o risco de aglomeração, o medo de exposição ao coronavírus e as lojas sendo forçadas a fecharem em alguns meses, a operação desses fundos acabou prejudicada.

“Se pensarmos nos escritórios também existe uma incerteza muito grande a respeito do setor”, afirma Ventura. “Não se sabe quando os escritórios voltarão, a demanda diminuiu porque foi adotado o regime de teletrabalho e não se tem ideia de como será a retomada nos próximos meses.”

Estudo realizado pela FIA (Fundação Instituto de Administração) com 139 empresas brasileiras de grande, médio e pequeno porte apontou 94% das empresas brasileiras afirmam que atingiram ou superaram suas expectativas de resultados com o home office, mas 70% planejam encerrar a prática ou reduzi-la a apenas 25% dos funcionários quando a pandemia acabar.

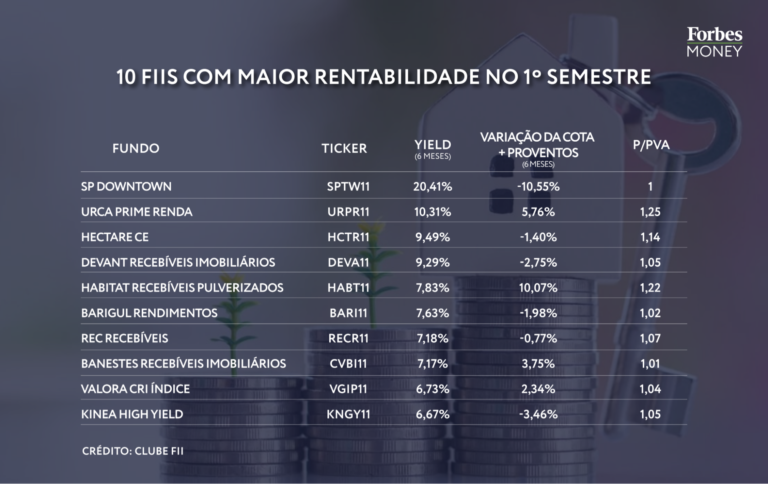

Mesmo assim, entre os dez fundos imobiliários que tiveram maior yield, retorno com os dividendos pagos, no semestre, em primeiro lugar ficou o SP Downtown (SPTW11), voltado para duas lajes comerciais no centro de São Paulo, com rentabilidade no período de 20,41%. E o FII também se destacou no mês de junho com o maior yield de 4,79%, segundo levantamento do Clube FII.

Mas vale destacar que os fundos imobiliários são divididos em diferentes classes, sendo as três mais populares: os fundos de tijolo, que investem em ativos reais, ou seja, prédios corporativos, galpões, shopping e hospitais; os FOFs (fundo de fundos), como o nome já diz, fundos que investem em outros fundos; e os fundos de papel, investimentos que atuam majoritariamente em recebíveis imobiliários, como CRI (Certificados de Recebíveis Imobiliários).

E nos últimos seis meses, os fundos de papel tiveram o melhor desempenho. A exemplo do Urca Prime Renda (URPR11), com foco na compra de CRI, que apresentou yield semestral de 10,31% e 1,89% em junho, ocupando o segundo lugar nos fundos com maior retorno.

Já o terceiro lugar no semestre ficou com o fundo de papel Hectare CE (HCTR11) com yield de 9,49%, e em junho ficou o também fundo de papel Habitat Recebíveis Pulverizados (HABT11), com yield de 1,63%.

Ventura explica que “historicamente os fundos de papel apresentam uma volatilidade um pouco menor do que outros fundos ou o IFIX porque conseguem ancorar os cotistas através de dividendos mais altos que a média da indústria.” Em novembro, segundo a B3 (último dado disponível), a base de investidores de FIIs listados atingiu 1,1 milhão de pessoas físicas, 75,2% acima de dezembro de 2019. “Então, o dividendo é realmente, possivelmente, o maior atrativo para a classe de ativos”, destacou o analista da Guide.

Por outro lado, outras duas notícias que movimentaram o mercado foram a Taxa Selic que saiu da mínima de 2% definido pelo Copom (Comitê de Política Monetária) e subiu para 4,25%, em 22 de junho. E a Reforma Tributária que exclui a isenção de imposto de renda sobre rendimentos de investimentos imobiliários, que passariam a ser tributados em 15%.

Rafaela Vitória, economista-chefe da Inter Invest, destaca que mesmo com o aumento da Selic, os fundos imobiliários continuação atrativos. Ela afirma que “os rendimentos dos FIIs devem ser comparados ao juro real, ou seja, ao cupom da NTNB [Tesouro IPCA+ no Tesouro Direto], uma vez que os contratos são corrigidos pela inflação”. O IPCA atingiu 8,13% nos últimos 12 meses e em junho ficou em 0,83%. “Dessa maneira, o spread continua positivo.”

Segundo o último boletim focus a expectativa que a inflação caia para 3,78% no ano que vem e fique em 3,25% em 2023 e 2024.

Quanto à Reforma Tributária, Ventura ressalta que, embora a isenção do imposto de renda sobre rendimentos de investimentos imobiliários seja um dos grandes atrativos do setor, ainda não é hora de entrar em pânico, tendo em vista que a proposta ainda não é definitiva: “Eu não consigo me lembrar de uma proposta enviada pelo Governo Federal no governo Bolsonaro – ou em governos anteriores, Temer, Dilma, Lula – que houve uma aprovação 100% dos pontos propostos. Então, é esperado que, sim, haja mudanças.”

Ele destaca que possíveis alterações na proposta já estão sendo discutidas por deputados que se posicionaram pró-mercado nos últimos dias, incluindo algumas declarações mais emblemáticas como do Presidente da Câmara dos Deputados, Arthur Lira, que afirmou ter intenção de mexer na proposta de tributar dividendos de Paulo Guedes, na última segunda-feira (28).

Dessa forma, para o futuro, tanto Ventura quando Rafaela esperam que haja uma reprecificação dos FIIs após a aprovação da Reforma Tributária “em um primeiro momento para haver um equilíbrio nos preços justos de cada ativo e se a gente não tiver aprovação da reforma como ela está agora, ou seja, se a gente tiver uma exclusão dos fundos imobiliários ou até redução da alíquota, eu acho que a gente tem até gás para pensar num IFIX em patamares mais altos do que se encontra hoje.”

E a economista-chefe da Inter Invest diz que o cronograma de vacinação dará uma perspectiva melhor para os desempenhos de fundos de shopping e empresas, “reduzindo a vacância e, consequentemente, aumentando o dividend yield”. Ela também espera que o número de investidores de FIIs continue crescendo, embora em uma velocidade menor, atingindo 1,5 milhões ao final do ano.

Facebook

Twitter

Instagram

YouTube

LinkedIn

Siga Forbes Money no Telegram e tenha acesso a notícias do mercado financeiro em primeira mão

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.