Os dias fora do radar de Khudainatov terminaram em maio, quando as autoridades o identificaram como o dono de dois megaiates.

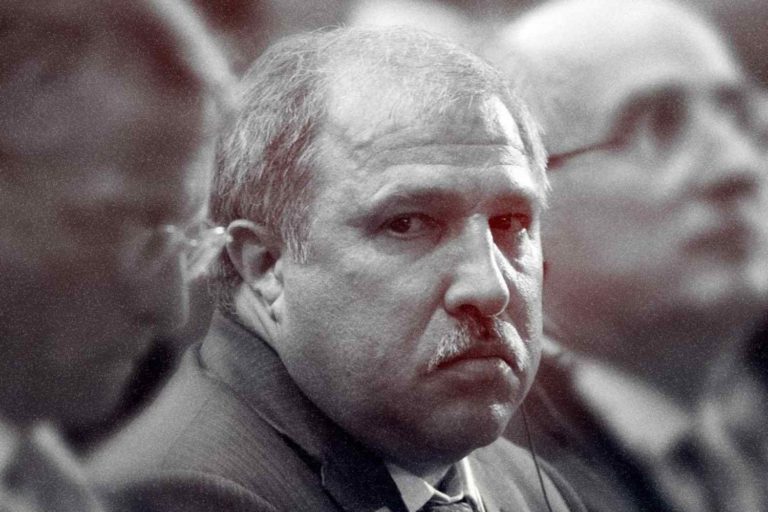

Eduard Khudainatov é um dos oligarcas mais misteriosos da Rússia. Ex-CEO da petrolífera estatal Rosneft, e associado de longa data de Igor Sechin (atual chefe da Rosneft e braço direito de Putin), ele era praticamente desconhecido fora de seu país até o mês passado.

Sua empresa, a Independent Petroleum Company, conhecida por suas iniciais russas NNK, era uma participante relativamente pequena na indústria de petróleo do país até fechar um acordo com a empresa onde Khudainatov trabalhou, a Rosneft, em dezembro de 2020.

Acompanhe em primeira mão o conteúdo do Forbes Money no Telegram

Mas os dias fora do radar de Khudainatov terminaram em maio, quando as autoridades norte-americanas o identificaram como o dono de dois megaiates: o Scheherazade, que foi ligado ao presidente russo Vladimir Putin, e o Amadea, que o Departamento de Justiça dos EUA descobriu ser de propriedade de Suleiman Kerimov, um magnata russo do setor de ouro russo que foi alvo de sanções de Washington.

As autoridades norte-americanas apreenderam o Amadea em Fiji em 7 de junho, após uma batalha legal de um mês. Um advogado de Fiji que representa a empresa sediada nas Ilhas Virgens Britânicas que formalmente possui o Amadea contestou a alegação de que o verdadeiro dono seria Khudainatov, que possui o iate em nome de Kerimov.

De acordo com o Departamento de Justiça, Khudainatov aparece dono das embarcações apenas apenas no papel, ocultando os verdadeiros proprietários – Putin e Kerimov – das autoridades que poderiam impor sanções sobre os navios.

Uma investigação do Projeto de Denúncias de Crime Organizado e Corrupção e seus parceiros, que incluem a Forbes, descobriu que Khudainatov também é o dono (no papel) do Crescent, mas a embarcação pertence, na verdade, ao presidente da Rosneft, Sechin. A Rosneft nega que o Crescent pertença a executivo.

Os três “palácios flutuantes” que aparentemente seriam de Khudainatov valem juntos US$ 1,2 bilhão, segundo a VesselsValue, uma empresa especialista em avaliação de iates.

Os dias de Khudainatov como dono dos iates provavelmente estão contados: a União Europeia impôs sanções contra o magnata russo em 3 de junho. Embora essa medida coloque os iates de seus amigos em risco, Khudainatov continua sendo muito rico.

Com base em anos de relatórios anuais apresentados por suas holdings em Chipre, Luxemburgo, Malta e Rússia, a Forbes estima que Khudainatov tem um patrimônio de pelo menos US$ 2 bilhões. Grande parte dele é composto por sua participação de 100% na NNK e imóveis de luxo na Itália e na Rússia.

As propriedades incluem uma mansão à beira-mar (que dizem, inclusive, ser mal-assombrada) na Riviera Italiana e uma casa no subúrbio de Rublyovka, em Moscou. Ele também é dono da Coalstar, uma empresa com grandes ativos de carvão na Rússia. Um porta-voz de Khudainatov não respondeu a um pedido de comentário da reportagem.

A fortuna de Khudainatov tem sua origem no relacionamento de décadas com Putin e Sechin. Ele trabalhou na primeira campanha presidencial de Putin em 2000 e depois como seu enviado presidencial para uma região do Círculo Ártico.

Em 2010, após dois anos como vice-presidente da Rosneft, ele foi promovido a CEO – supostamente por ordem de Sechin. As famílias também são vizinhas, de acordo com uma investigação do jornal russo Proekt: o filho de Khudainatov, Aleksey, é dono de uma casa em Rublyovka ao lado de propriedades de Sechin e sua filha Inga.

Em julho de 2013, quando Khudainatov deixou a Rosneft, ele teria se encontrado com Putin para obter o aval do presidente russo para criar sua própria companhia petrolífera, a NNK.

Em resposta a perguntas escritas sobre os laços de Sechin com Khudainatov, um representante da Rosneft disse que “o pedido contém um conjunto de invenções infundadas com base em evidências caluniosas de fontes anônimas e deliberadamente tendenciosas”. A Rosneft não respondeu a pergunta da Forbes sobre quais pontos eram ‘invenções infundadas’.

“Ele aqueceu a cadeira [para Sechin na Rosneft.] Sechin ficou confiante de que Khudainatov era extremamente leal”, diz Vladimir Milov, um político e economista da oposição russa que atuou como vice-ministro de Energia da Rússia em 2002. “E vemos que eles realmente são sócios de várias maneiras.”

Sua maior parceria, inclusive, aconteceu em dezembro de 2020, quando a NNK vendeu enormes campos petrolíferos na península de Taimyr, na Sibéria, para a Rosneft por US$ 11 bilhões. O negócio ajudou a transformar a NNK na sétima maior petrolífera russa em 2021.

A venda rendeu frutos instantâneos para Khudainatov e permitiu que ele pagasse pelo menos US$ 3,9 bilhões em dívidas que vinham desde 2014, quando a NNK adquiriu a produtora de petróleo Alliance.

Também foi um bom negócio para a Rosneft e para Sechin: os campos de petróleo recém-adquiridos eram o elo que faltava na Vostok Oil, um gigantesco projeto de US$ 85 bilhões criado por Sechin que deve produzir até 2 milhões de barris de petróleo por dia quando estiver concluído, em 2030.

“Ele está recebendo algum tipo de tratamento especial da Rosneft”, disse à Forbes um analista de petróleo e gás que trabalhou na Rússia por mais de uma década. “Ele está pegando esses ativos e, com isso, sua produção só aumenta. Eu acredito que isso acabará gerando mais dinheiro para ele.”

A história de vida de Khudainatov

Khudainatov nasceu em Shymkent, no Cazaquistão, em 1960, quando o país ainda fazia parte da União Soviética. Depois de se formar em uma escola local em 1976, ele trabalhou em uma fazenda estatal perto de Odessa, na Ucrânia, antes de servir três anos na força de fronteira do Exército Soviético.

Seu primeiro trabalho na indústria de petróleo e gás foi instalar plataformas para a empresa petrolífera Yuganskneftegaz na remota cidade siberiana de Nefteyugansk. Ele então passou quatro anos no Ministério de Petróleo e Gás soviético na cidade vizinha Surgut antes de voltar para Nefteyugansk, em 1989, para administrar uma fazenda de porcos.

Khudainatov retornou ao setor de energia em 1993, quando começou a trabalhar na petrolífera Evikhon, sediada em Nefteyugansk, como vice-presidente. Ele permaneceu na região de Nefteyugansk até 2000 trabalhando como presidente de outra empresa local e servindo por quatro anos como prefeito da cidade de Poikovsky.

Esses anos também o aproximaram do centro de poder da Rússia: ele se formou em comércio pela Academia Internacional de Empreendedorismo de Moscou em 1996 e foi nomeado deputado no parlamento regional de Tyumen, na Sibéria, no ano seguinte.

O ano de 2000 foi decisivo para Khudainatov: ele liderou a campanha presidencial de Putin em Nefteyugansk e se formou em Direito na Universidade Estadual de Tyumen. Em 2003, após um encontro casual em um avião com Alexander Ryazano (o então vice-presidente da gigante estatal de gás Gazprom, que conheceu Khudainatov enquanto ambos estavam no parlamento regional de Tyumen) ele foi nomeado CEO de uma subsidiária da Gazprom que operava na região de Tyumen.

A personalidade “workaholic” (viciado em trabalho) de Khudainatov foi útil nessa trajetória. “Este é um homem que pode pousar na lua com uma pá, e se você voltar em seis meses e encontrará um jardim”, disse Ryazanov uma vez à Forbes Russia.

Em 2004, ainda na Gazprom, ele se juntou a seu irmão Zhan e a Ryazanov para assumir a Severneft, uma empresa dona de reservas de petróleo e gás na Sibéria. A Krini Holding, uma empresa sediada na Suíça da qual Khudainatov tinha procuração para atuar como administrador, comprou a Severneft e fez um empréstimo de US$ 40,3 milhões do Parex, um banco da Letônia, oferecendo o patrimônio da Severneft como garantia.

Um ano depois, o empréstimo foi estendido para US$ 52,4 milhões, de acordo com documentos vistos pela Forbes. Khudainatov negou qualquer ligação com a Severneft ou com empresas ligadas a ela.

Mas as coisas não saíram exatamente como o planejado. Khudainatov e Ryazanov pretendiam exportar gás da Severneft pelos gasodutos da Gazprom, mas não conseguiram fechar um acordo. Ryazanov deixou a Gazprom em 2006, o mesmo ano em que 10% da Severneft foi transferida para uma rede de empresas do Reino Unido e de Chipre que pertenciam ao filho de Khudainatov, Aleksey. Os 90% restantes ficaram com a Krini Holding.

Incapaz de fechar o negócio com a Gazprom, a Severneft estabeleceu uma subsidiária para construir uma planta de processamento de gás e pegou outros US$ 75 milhões em empréstimos do banco Parex entre 2006 e 2008 para financiar o projeto. Um empréstimo feito em novembro de 2006 foi garantido pessoalmente por Khudainatov, de acordo com documentos vistos pela Forbes e OCCRP.

O Parex entrou em colapso por causa da crise financeira global e o governo da Letônia assumiu o controle do banco em 2008. Nesse mesmo ano, Khudainatov deixou a Gazprom e ingressou na Rosneft como vice-presidente, enquanto ainda mantinha sua participação na Severneft e também atuava no conselho da empresa de engenharia Stroytransgaz — de propriedade do oligarca e aliado de Putin Gennady Timchenko.

Ele cresceu rapidamente na Rosneft graças ao seu relacionamento próximo com Sechin, conquistando o cargo principal em 2010.

Em agosto de 2011, a Severneft transferiu seus ativos para uma nova empresa e foi então liquidada, ainda devendo dinheiro ao Parex. Cinco meses depois, a nova empresa foi vendida para a fabricante de fertilizantes EuroChem por US$ 403 milhões. O banco sucessor do Parex, o Reverta, processou para recuperar US$ 78 milhões em empréstimos pendentes que não foram pagos, mas os processos não deram em nada.

Quando Sechin retornou à Rosneft como CEO depois de terminar seu mandato como vice-primeiro-ministro de Putin em maio de 2012, Khudainatov aceitou seu rebaixamento a vice-presidente. Mas ele também queria se aventurar por conta própria. Khudainatov deixou a Rosneft em julho de 2013 e – depois de receber a aprovação de Putin – embarcou em sua nova aventura na NNK.

A NNK fechou seu primeiro acordo um mês depois, quando a empresa pagou US$ 500 milhões para adquirir duas empresas, incluindo a OJSC Payakha, que possuía um grande campo petrolífero na península de Taimyr com reservas não desenvolvidas. Em 2014, Khudainatov fixou seus olhos em um alvo muito maior: a Alliance Oil, uma empresa de propriedade da rica família Bazhaev da Rússia.

A NNK e a Alliance criaram uma joint venture em abril daquele ano, com a Alliance possuindo 60% e a NNK com 40%. Mais uma vez, Khudainatov recorreu a dívidas, com a NNK pegando um empréstimo de US$ 3,9 bilhões do banco estatal VTB, de acordo com relatórios anuais das holdings de Khudainatov apresentados às autoridades de Chipre.

Parte desse empréstimo – US$ 1,3 bilhão – foi feito através de outra empresa sediada em Chipre de propriedade de Ivan Mihaylov Kolarov, listada como “parceira de negócios” de Khudainatov nos documentos. Ele obteve um empréstimo do VTB em nome da NNK. Todos os ativos, mantidos por meio de uma holding em Chipre, foram dados como garantia dos empréstimos.

Em setembro de 2014, a NNK comprou a participação da família Bazhaev para assumir toda a Alliance, supostamente usando o dinheiro fornecido pelo VTB para financiar a aquisição.

Com a propriedade dos ativos da Alliance, Khudainatov também se tornou parceiro de várias grandes petrolíferas ocidentais: a Alliance tinha uma joint venture com a Royal Dutch Shell administrando uma rede de postos de gasolina na Ucrânia, assim como uma parceria com o produtor de petróleo espanhol Repsol chamado AR Oil & Gas BV.

A NNK também comprou outra empresa com reservas não desenvolvidas — a Kondaneft — em leilão por US$ 61 milhões.

“Foi um negócio muito estranho”, disse uma fonte que conhecia Khudainatov. “Os ativos [da NNK] eram ativos greenfield com reservas prováveis. Ninguém sabia quanto [petróleo e gás] havia.”

Esses gastos alimentados por dívidas logo se tornaram um problema para Khudainatov quando os preços do petróleo caíram em 2015, forçando a Alliance, subsidiária da NNK, a reestruturar US$ 350 milhões em títulos de dívidas em dólares.

A NNK tinha pouca produção e estava sobrecarregada de dívidas, dificultando o investimento das quantias necessárias para desenvolver os promissores campos petrolíferos adquiridos pela empresa.

Khudainatov pediu ao Fundo Nacional de Riqueza da Rússia – o fundo soberano russo – US$ 1,4 bilhão para desenvolver o campo petrolífero de Payakha em abril de 2015, mas o dinheiro nunca foi alocado.

“[A NNK] era um player marginal em termos de produção”, diz o analista de petróleo e gás. “O principal problema [com o campo de Payakha] foi que Khudainatov não conseguiu explorá-lo”.

Khudainatov voltou-se então para seu antigo chefe, Sechin. Em abril de 2017, a NNK vendeu a Kondaneft para a Rosneft por US$ 700 milhões. Mas ele se deparou com um problema diferente dois meses depois, quando os EUA impuseram sanções à NNK por “supostamente [transportar] mais de US$ 1 milhão em produtos petrolíferos” para a Coreia do Norte.

Na época, Khudainatov negou as acusações e disse à agência de notícias estatal russa TASS que estava “completamente chocado” com as sanções.

De acordo com relatórios anuais apresentados em Chipre, outra subsidiária da NNK vendeu sua participação na Yugtorsan – o maior terminal de transporte e armazenamento de petróleo da Crimeia – em dezembro de 2017 por uma pechincha de US$ 170 para Stepan Pyatnitsky, diretor e membro do conselho de duas subsidiárias da NNK na Rússia.

A operação aconteceu depois que a Yugtorsan teve que “limitar significativamente suas operações e reduzir seus negócios” por causa da ocupação russa da Crimeia em março de 2014.

Os problemas financeiros continuaram até dezembro de 2018, quando a holding da NNK em Chipre transferiu seu empréstimo do VTB para um sindicato de bancos. Enquanto a NNK está sediada na Rússia, Khudainatov possui a empresa e seus ativos por meio de uma longa cadeia de empresas offshore em Chipre, com alguns ativos-chave – a Alliance, o campo Payakha e as joint ventures com Shell e Repsol – mantidos por meio de empresas em Bermuda, Luxemburgo, Malta e Holanda.

“Muitos dos investimentos da NNK foram em projetos greenfield, que ainda não estavam gerando muito dinheiro”, diz o ex-vice-ministro da Energia Milov.

Os EUA finalmente suspenderam as sanções à NNK em março de 2020, e Khudainatov voltou aos negócios. Em dezembro daquele ano, a NNK vendeu a Taimyrneftegaz – sua subsidiária que possuía o campo petrolífero de Payakha – para a Rosneft por US$ 11 bilhões em dinheiro, assim como campos petrolíferos mais antigos conhecidos.

De acordo com relatórios anuais vistos pela Forbes, o dinheiro foi pago a uma empresa de Luxemburgo que era proprietária da Taimyrneftegaz e depois transferido para as holdings da NNK em Chipre, que usaram parte do montante para pagar a dívida da NNK de US$ 3,9 bilhões (mais juros) com o sindicato de bancos. A empresa também distribuidiu US$ 3 bilhões em dividendos. Como parte do acordo, a NNK recebeu outros US$ 1,5 bilhão a serem pagos em setembro de 2021.

“Este foi um dos maiores negócios [na Rússia]”, diz o analista de petróleo e gás. “Ele comprou todos esses ativos por provavelmente centavos [de dólar]. A produção da NNK aumentou significativamente.”

Os grandes números obscurecem o fato de que tanto a Rosneft quanto a NNK podem ter pagado menos pelos ativos que receberam. De acordo com um relatório do Warsaw Institute, a Taimyrneftegaz foi avaliada com base em suas reservas entre US$ 30 e US$ 40 bilhões. O relatório também cita que o valor declarado dos ativos que a NNK recebeu – US$ 1,4 bilhão – é menor do que a avaliação estimada de US$ 4 bilhões de apenas dois deles.

O acordo foi mutuamente benéfico para Sechin e Khudainatov: Khudainatov pagou as dívidas da NNK e recebeu ativos que fizeram da empresa a sétima maior produtora de petróleo da Rússia. Sechin obteve Payakha, a peça que faltava em seu projeto Vostok Oil, no qual apostou o futuro da Rosneft.

Desde então, Khudainatov continuou a expandir seu império.

Em abril do ano passado, a NNK comprou a participação de 49% da Repsol em sua joint venture por US$ 132 milhões. Dois meses depois, a empresa de carvão Coalstar, de propriedade da NKK, ganhou um leilão para comprar a mina de carvão Bogatyr, no sul da Sibéria, por US$ 44 milhões. E embora Khudainatov agora seja alvo de sanções, juntando-se às fileiras de oligarcas incapazes de acessar suas casas de luxo na América do Norte e na Europa, ele provavelmente também está mais rico do que nunca.

>> Inscreva-se ou indique alguém para a seleção Under 30 de 2022