A MP ainda precisa passar pelo Congresso e, se aprovada, entrará em vigor a partir de 1º de janeiro de 2024

Com a publicação, no dia 30 de abril, da medida provisória do Governo que prevê taxação de imposto de renda sobre investimentos no exterior, o debate em torno da questão tributária ganhou força, e hoje eu vou te explicar o que muda e qual o impacto sobre os seus investimentos.

O que é a MP 1171?

A medida provisória do governo amplia a faixa de isenção de imposto de renda de pessoas físicas para até dois salários mínimos. A compensação da queda de arrecadação decorrente dessa mudança deve ocorrer mediante a tributação dos investimentos no exterior, que em 2025, deve gerar aos cofres públicos R$ 6 bilhões.

Acompanhe em primeira mão o conteúdo do Forbes Money no Telegram

A MP ainda precisa passar pelo Congresso e, se aprovada, entrará em vigor a partir de 1º de janeiro de 2024 e não é retroativa, ou seja, valerá para os rendimentos auferidos a partir do exercício de 2024.

Caso você tenha investimentos no exterior anteriores a 2024 e queira enquadrá-los nas novas regras, há um benefício, que é recolher imposto de renda de 10% sobre os rendimentos auferidos até 31/12/2023.

Retroagir os efeitos da nova lei será facultativo, mas ao fazê-lo, provavelmente você pagará menos imposto. Abaixo vou te explicar melhor as diferenças entre o atual regime de tributação e o novo, e isso ficará mais claro.

Como será a taxação dos investimentos

Se você é residente no Brasil e tem investimentos diretamente no exterior, seja como pessoa física ou através de instrumentos legais como offshores ou trusts, os rendimentos dessas aplicações passam a ser tributados pela tabela de alíquota progressiva e os limites de isenção reduzem bastante.

É importante que ao investir como pessoa física, você atente ao fato de que na sua declaração anual de imposto de renda haverá a consolidação dos resgates de rendimentos realizados ao longo do ano.

Leia também:

Sendo assim, se você tiver, por exemplo, doze resgates de rendimento de R$ 5 mil, estará isento no momento em que o rendimento é creditado, no entanto, na declaração anual, esses valores serão somados, totalizando neste caso R$ 60 mil, o que o enquadra automaticamente na alíquota de 22,5%.

Quais investimentos serão tributados pelo novo modelo?

Se mantido sem emendas o texto atual da MP, todos os investimentos serão enquadrados Isso significa uma mudança relevante para os investimentos em ações.

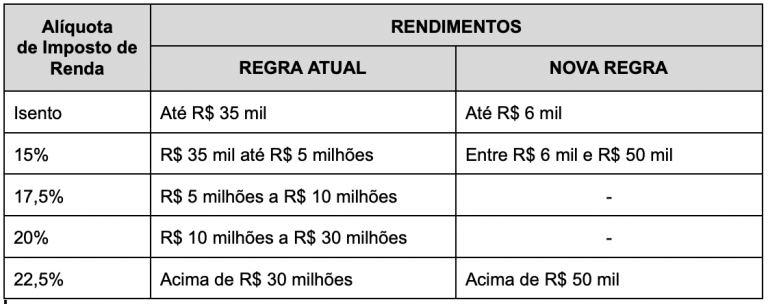

No modelo tributário atual, o investidor que compra ações no exterior recolhe IR pelo ganho de capital com alíquota de 15% para lucros até R$ 5 milhões, 17,5% entre R$ 5 e R$ 10 milhões, 20% entre R$ 10 e R$ 30 milhões e alíquota de 22,5% para ganhos de capital acima de R$ 30 milhões.

Pelo novo modelo, como você viu na tabela acima, a alíquota de 22,5% passa a incidir a partir de ganhos superiores a R$ 50 mil reais.

Como fica a tributação dos investimentos anteriores à Medida Provisória

A MP ainda será analisada pelo Congresso e poderá receber emendas com alterações, mas, por hora, o que o texto original da MP prevê é a existência de um benefício fiscal concedido a quem retroagir às regras aos investimentos anteriores a 2024.

Caso você esteja investindo através de offshore e nunca tenha havido distribuição de lucros, ou seja, os montantes são sempre reinvestidos desde o início, não houve tributação até o momento, pois esta só ocorre quando a offshore faz distribuição de lucros.

Suponhamos que desde o início, até 31 de dezembro de 2023 seus rendimentos tenham sido entre R$ 5 milhões e R$ 10 milhões. Em algum momento em que a offshore pagar a você, na pessoa física, esses rendimentos, pela regra atual o imposto de renda será de 17,5%, pois ao não retroagir a nova regra, é como se você “congelasse” a alíquota da regra anterior até o último dia de sua vigência e este IR irá incidir sobre os rendimentos desse período no momento em que você resolver embolsar seus ganhos, seja em que data isso ocorrer.

Por outro lado, se optar por enquadrar os investimentos já existentes à nova regra, deverá fazer, em novembro de 2023, o pagamento do imposto de renda relativo aos rendimentos do período compreendido até 2022 e, em maio de 2024, o pagamento do imposto sobre o lucro auferido em 2023.

Leia também:

Em ambos os recolhimentos, a alíquota do IR será de 10%, o que é uma redução significativa em relação aos 17,5% da regra atual.

Para o investidor pessoa física não há esta opção que mencionei porque o regime de tributação em PF atualmente é diferente das offshores. Como pessoa física você tem recolhimento na fonte, ou seja, o Imposto de Renda incide automaticamente sobre os rendimentos sempre que são creditados em conta, independentemente de haver reinvestimento.

Sendo assim, no caso de contribuintes pessoas físicas, o governo não tem esse “crédito” de tributos a receber, como tem no caso das offshores que ao reaplicar os lucros na PJ, evitam que o beneficiário pessoa física seja tributado.

O novo modelo cria isonomia na tributação

A medida provisória passa a considerar o mesmo tratamento tributário para quem investe como pessoa física e ao investidor que utiliza a pessoa jurídica offshore para realizar suas aplicações.

A base de alíquota será a mesma e a diferença será apenas na pessoa física a tributação segue ocorrendo no momento do resgate, enquanto na jurídica (investimentos via offshore ou trust) a tributação ocorrerá no balanço anual quando a offshore faz a apuração de lucros. Neste momento, mesmo que não haja distribuição, a pessoa física instituidora da offshore será tributada.

Sendo assim, a principal mudança da MP é fazer com que esses lucros sejam declarados e, eventualmente, tributados ao final de cada exercício.

Vale a pena continuar investindo no exterior?

É certo que a MP poderá alterar um pouco alguns critérios e estratégias para quem faz planejamento sucessório e tem valores relevantes de investimentos internacionais. Ainda assim, o tratamento tributário é complexo e inúmeros aspectos legais precisam ser avaliados por um especialista que irá ajudar na definição quanto ao uso ou não desse instrumento jurídico das offshores ou trusts.

Para você que investe diretamente como pessoa física, em termos tributários não haverá propriamente vantagens, mas, é importante lembrar que tributação é apenas uma das variáveis a considerar dentro de sua estratégia de investimento e jamais pode ser o único critério para decidir uma alocação.

Há vários outros fatores a serem considerados, como risco soberano, necessidade de dolarização de parte do patrimônio, entre outros. Então, o que irá determinar se vale a pena ou não o investimento internacional será o tipo de meta financeira que você tem para o recurso ao qual pretende dar essa destinação.

De qualquer forma, ainda é cedo para tirar conclusões, já que a MP tem um trâmite a ser seguido para aprovação no Congresso e, muito provavelmente, deve receber emendas ao texto original.

Leia também:

Então, o momento é de se manter dentro do seu planejamento financeiro traçado e acompanhando o desenrolar das discussões do legislativo e também de especialistas em direito tributário, deixando para rever quaisquer estratégias, depois que tudo estiver aprovado e definido em detalhes, inclusive com as instruções normativas que a Receita Federal certamente terá que emitir, definindo detalhes sobre cada nova regra fiscal.

Em termos de planejamento sucessório há uma série de outras questões a serem avaliadas antes de tomar qualquer decisão alterando estratégias de investimento.

É importante lembrar que há bastante tempo pela frente até que a MP, se aprovada, entre em vigor, e essa antecipação é excelente para que você tenha tempo de acompanhar a evolução das proposições e avaliar suas estratégias.

Eduardo Mira é formado em telecomunicações, com pós-graduação em pedagogia empresarial e MBA em gestão de investimento. É analista CNPI, certificado CPA10 e CPA20, ex-gerente do Banco do Brasil e da corretora Modal.

Os artigos assinados são de responsabilidade exclusiva dos autores e não refletem, necessariamente, a opinião de Forbes Brasil e de seus editores.