Os “baby boomers”, expressão geracional dada àqueles nascidos entre 1945 e 1964, controlam US$ 93 trilhões, ou dois terços da riqueza familiar americana. E é hora de pensar em sucessão. Os aposentados da classe média gastarão suas economias e morrerão sem deixar herança. Mas os bilionários deverão realizar a maior transferência geracional de riquezas de todos os tempos, com o 1% mais rico detendo 31% dos ativos líquidos. Essa minoria poderá deixar uma quantia considerável para seus filhos, netos e causas favoritas.

O governo se interessa pelo assunto, pois – teoricamente – o imposto americano sobre heranças é de 40%. O imposto sobre heranças costumava ser uma fonte significativa de arrecadação. No entanto, ele foi enfraquecido por 25 anos de decisões políticas, regulatórias e judiciais e pela engenhosidade de advogados. O Congresso elevou o valor que um casal pode transferir sem impostos para seus herdeiros de US$ 1,35 milhão em 2000 para quase US$ 26 milhões em 2023. Os recursos podem ser colocados em um trust, podendo render sem impostos adicionais.

Bilionários dão dicas sobre como ganhar dinheiro

The Washington Post / Getty Images

The Washington Post / Getty ImagesDavid Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

Daniel Zuchnik / Getty Images

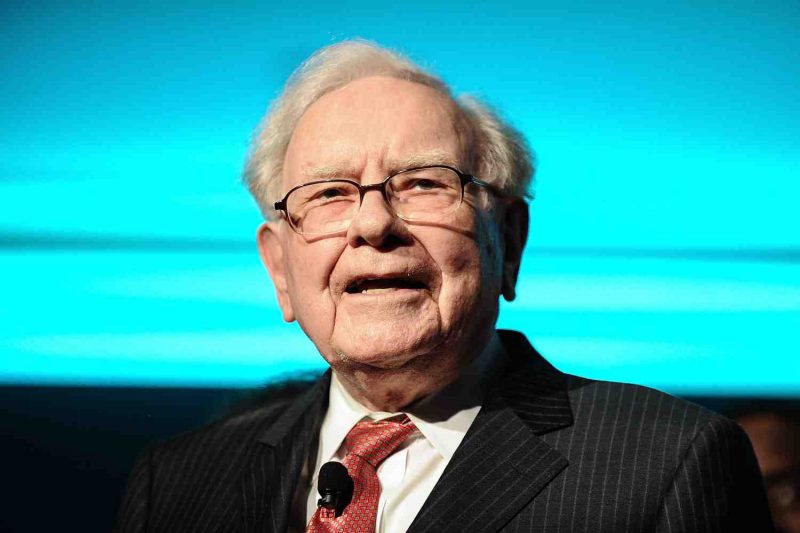

Daniel Zuchnik / Getty ImagesWarren Buffett

Patrimônio líquido: US$ 112,5 bilhões (R$ 544,5 bilhões) | CEO e presidente da Berkshire Hathaway

Oportunidades

“O mundo está mudando, mas as coisas novas não eliminam as oportunidades. O que proporciona oportunidades são outras pessoas fazendo coisas estúpidas, e eu diria que, nos 58 anos em que administramos a Berkshire, houve um grande aumento no número de pessoas fazendo coisas estúpidas, e elas fazem em grande escala. A razão pela qual elas fazem isso, em certa medida, é porque podem obter dinheiro de outras pessoas muito mais facilmente.”

Roy Rochlin / Getty Images

Roy Rochlin / Getty ImagesSam Zell

Patrimônio líquido: US$ 5,2 bilhões (R$ 25,1 bilhões) | Fundador da Equity Group Investments

Importância da Liquidez

“Liquidez equivale a valor. Portanto, incentivamos todas as nossas empresas a manter altos níveis de liquidez. Porque, no final, todo período de estresse econômico termina com um evento de liquidez ou um verdadeiro desafio de liquidez, e como isso é enfrentado separa os homens dos meninos.”

The Washington Post / Getty Images

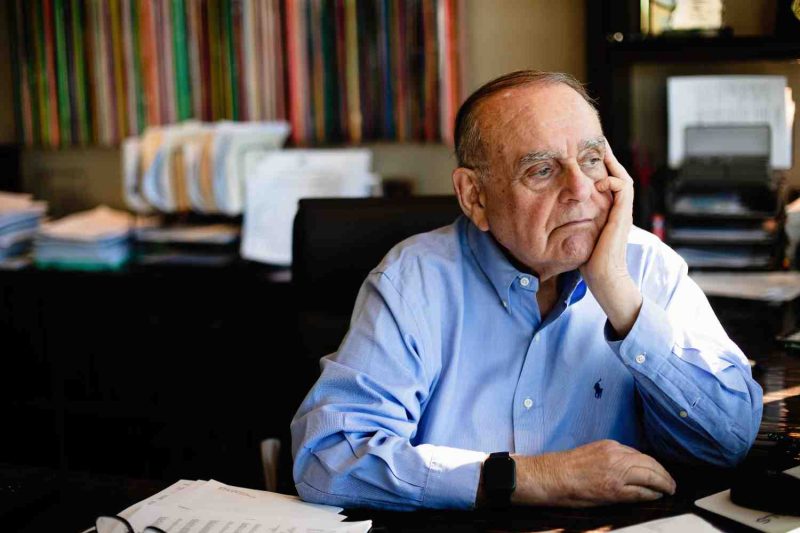

The Washington Post / Getty ImagesLeon Cooperman

Patrimônio líquido: US$ 2,5 bilhões (R$ 12,1 bilhões) | Fundador da Omega Advisors

Por que investir em valor

“Sempre fui orientado para o valor. Gosto de obter mais pelo meu dinheiro do que pago. Percebi que a tecnologia é uma espada de dois gumes. A inovação de alguém pode levar à obsolescência de outros, então nunca entendi pagar múltiplos altos por empresas que podem ter uma vida curta. A Meta (anteriormente conhecida como Facebook) é um exemplo perfeito. O TikTok parece estar tirando seu mercado.”

- Anúncio publicitário

Roy Rochlin / Getty Images

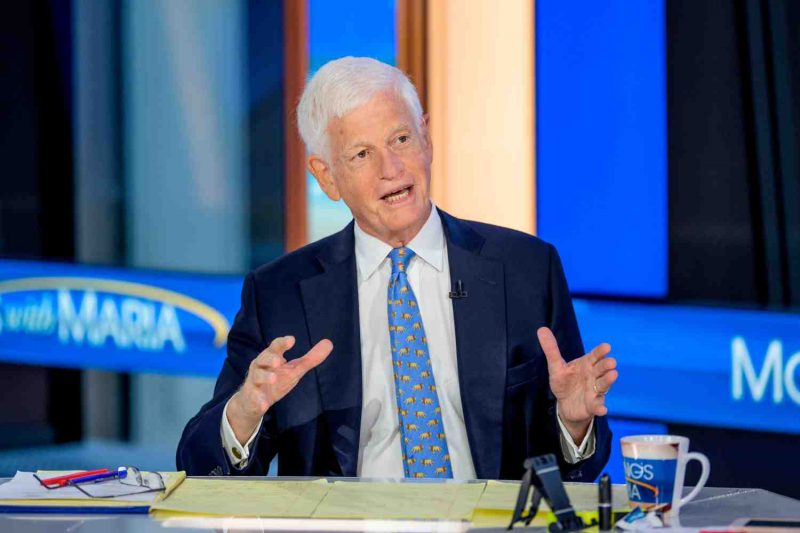

Roy Rochlin / Getty ImagesMario Gabelli

Patrimônio líquido: US$ 1,6 bilhão (R$ 7,7 bilhões) | CEO da GAMCO Investors

Conselhos para os jovens que querem ser bilionários

“Se você tem 20 anos e cresceu jogando Fortnite, pode estar acostumado a buscar ganhos de curto prazo, mas é importante pensar no longo prazo. Quando dou palestras sobre como se tornar um bilionário nas universidades, utilizo uma tabela que demonstra a acumulação de valor ao longo de um período estendido. Explico a importância de economizar e, na prática, utilizo o exemplo de abrir mão de uma xícara de café a menos e investir o valor economizado. A longo prazo, essa atitude pode levar ao crescimento do seu patrimônio. Então, se você realmente quer se ajudar, considere abrir mão de uma cerveja.”

Patrick McMullan / Getty Images

Patrick McMullan / Getty ImagesGlenn Dubin

Patrimônio líquido: US$ 2,8 bilhões (R$ 13,5 bilhões) | Fundador da Dubin & Co.

Identifique tendências

“Procure uma estratégia, uma região ou uma classe de investimento onde as condições estejam a seu favor. Isso pode envolver um novo mercado, um novo produto ou uma mudança significativa no ciclo de investimento. Em seguida, é necessário identificar talentos, como gestores de portfólio, traders, analistas ou analistas quantitativos, dependendo da estratégia e do negócio que está sendo construído. Ao combinar esses dois elementos – uma situação favorável e a identificação de talentos excepcionais – as chances de sucesso aumentam significativamente.”

RAYMOND JAMES / Divulgação

RAYMOND JAMES / DivulgaçãoThomas James

Patrimônio líquido: US$ 2,3 bilhões | Presidente emérito da Raymond James Financial

Foque no longo prazo

“Se observarmos qualquer período de dez anos, é evidente que as ações geralmente apresentam crescimento. As pessoas têm dificuldade em identificar os momentos mais baixos e mais altos do mercado. Eu prefiro investir dinheiro gradualmente ao longo de vários anos. Se alguém chegar ao meu escritório com uma quantia considerável para investir nos próximos dois anos, sugiro que façamos investimentos trimestrais em oito etapas. Você não pode vencer o mercado a longo prazo.”

Axel Dupeux / Divulgação

Axel Dupeux / DivulgaçãoRon Baron

Patrimônio líquido: US$ 4,9 bilhões (R$ 23,7 bilhões) | Presidente e CEO da Baron Funds

Investir em grandes negócios

“Quando comecei, tratava-se de determinar o valor de um negócio. Era baseado no que eu achava que um negócio valia e depois comprá-lo com desconto em relação a esse valor. Comprei várias ações assim, a maioria deu certo, mas as que não deram foram investimentos terríveis e não consegui me livrar delas. Então eu pensei: isso não parece uma ideia muito boa. O que acabou sendo uma ideia melhor foi investir em grandes negócios com potencial de crescimento, grandes pessoas gerenciando-os e uma vantagem competitiva. Então, me concentrei no crescimento das vendas em vez do crescimento do lucro por ação.”

David Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

Como resultado, apenas 0,04% das heranças foram tributadas em 2020, ante 2,18% em 2000. É verdade que, de acordo com a lei atual, a isenção de impostos sobre heranças cairá pela metade até 2026, quando expirarem os cortes fiscais temporários de 2017, firmados na gestão de Donald Trump. No entanto, o Fisco concordou que, se isso acontecer, não tentará reaver o dinheiro transferido durante a vida.

Uma maneira de os ricos evitarem impostos e ainda serem elogiados é por meio da filantropia. Andrew Carnegie, que fez campanha pelo imposto moderno sobre heranças, doou 90% de seu dinheiro, que hoje giraria em torno de US$ 6 bilhões, antes de sua morte em 1919. Os 10% restantes foram para a organização sem fins lucrativos Carnegie Corp. “Quem morre rico morre desonrado”, escreveu em seu ensaio de 1889 “O Evangelho da Riqueza”.

Para atualizar esse conceito, Warren Buffett e Bill e Melinda Gates criaram em 2010 o Giving Pledge. A ideia é que os participantes dediquem a maior parte de sua riqueza a causas filantrópicas durante a vida ou após a morte. Desde então, 104 bilionários americanos, com um patrimônio líquido de US$ 1,5 trilhão, assinaram o compromisso. No entanto, nem toda doação é filantrópica. Recentemente, uma nova categoria de organizações sem fins lucrativos “de bem-estar social” começou a distorcer o significado da filantropia, uma vez que essas organizações podem se envolver em atividades políticas – coisas que as instituições de caridade tradicionais não fazem.

Os exemplos dos bilionários

A Forbes identificou 572 bilionários entre os 88 milhões de americanos nascidos antes de 1965. Eles deverão transferir cerca de US$ 3,9 trilhões a seus herdeiros. O que eles acham dos impostos? “Apenas idiotas pagam impostos sobre herança”, disse Gary Cohn, ex-presidente do Goldman Sachs, enquanto servia como principal conselheiro econômico do presidente Donald Trump.

Três membros da lista Forbes 400 compartilharam como fizeram para garantir que suas riquezas irão para as respectivas famílias e as causas que apoiam – técnicas que também podem funcionar para aqueles com menos recursos. Os quatro têm entre 77 e 87 anos, o que os torna membros da Geração Silenciosa (anterior à dos baby boomers). Eles não foram nada silenciosos ao discutir seus legados. Nossos “professores” são Phil Knight, cofundador da Nike; Harold Hamm, o caminhoneiro que se tornou o rei do fracking, com um patrimônio líquido de US$ 25,2 bilhões; e Barry Diller, um guru da televisão que se tornou empreendedor na internet, com US$ 4,1 bilhões – e o único democrata.

Phil Knight

Knight, cofundador da Nike, admite que doar a maior parte de sua fortuna, estimada em US$ 39,5 bilhões, é mais difícil do que parece. Seu desejo é garantir que sua fortuna vá para a família e para a caridade, e não para os impostos. “Converso o tempo todo sobre isso com meu consultor financeiro”, afirma. “Minha filosofia é que as instituições de caridade vão usar meu dinheiro melhor do que o governo. Então, minha consciência está tranquila.”

O estado do Oregon tem se beneficiado de sua filantropia. Estima-se que Knight já tenha doado cerca de US$ 3,4 bilhões, principalmente para a Universidade de Oregon e para Stanford. Ele foi atleta em Oregon, serviu um ano no Exército, obteve um MBA em Stanford, surfou e vendeu enciclopédias no Havaí a caminho do Japão, onde garantiu os direitos de importação dos EUA para uma linha de tênis de corrida, e se tornou contador público certificado. Tudo antes de fundar a Nike em 1964 com seu treinador de atletismo da faculdade. “O imposto sobre heranças é um grande motivo para as doações”, diz ele. “Eu escolhi focar em causas importantes que podem ter um grande impacto”, acrescenta.

A responsabilidade de colocar os planos em prática, diz Knight, será primeiro de Penny, sua esposa de 55 anos, que “tem 10 anos a menos do que eu e está em melhor forma”. Em seguida, o filho Travis, de 50 anos, tomará as decisões. Em sua autobiografia “Shoe Dog”, publicada em 2016, Knight mostrou seu arrependimento por não ter passado mais tempo com seus dois filhos enquanto construía a Nike. Seu filho mais velho, Matthew, morreu praticando mergulho em 2004. Agora ele está passando tempo com Travis, conversando sobre filantropia. Esse processo, Knight admite, “ainda está em seus primeiros estágios, porque começamos a falar sobre essas coisas nos últimos anos. Ainda estou tomando as decisões, mas ele está ao meu lado enquanto as tomo.”

Leia também

- Lista Forbes 2023: Quem são os 10 maiores bilionários self-made do Brasil

- Lista Forbes 2023: os 10 maiores CEOs bilionários do Brasil

- Lista Forbes 2023: quem são os imigrantes bilionários?

Harold Hamm

“Dinheiro não o motiva de jeito nenhum”, diz Shelly Lambertz, diretora de cultura e administrativa da Continental Resources, sobre seu pai, Harold Hamm, fundador da empresa. “Ele ama a empresa. É o seu primeiro e favorito filho. Sua identidade.” Hamm é o 13º filho de um casal de agricultores de Oklahoma. Ele já colheu algodão descalço e dirigiu um caminhão tanque após o ensino médio. Começou a perfurar poços aos 25 anos e liderou a revolução do fracking nos Estados Unidos.

Ele diz que sua prioridade agora é gerar dinheiro para pagar um empréstimo de US$ 4,3 bilhões que ele usou para fechar o capital da Continental no ano passado. Naquela época, ele já havia transferido metade da participação da família na Continental, agora estimada em US$ 25 bilhões, para trusts em benefício de seus cinco filhos. Isso levou 25 anos de trabalho com advogados e uma série de transações complicadas que envolveram uma LLC familiar, empréstimos para os trusts e descontos de valor. “A chave é começar cedo, quando a empresa é pequena”, diz. “Você deve organizar as coisas para que seus herdeiros não precisem vender a empresa para pagar impostos quando você morrer”.

Até o momento, Hamm doou cerca de US$ 200 milhões – menos de 1% de sua riqueza – para caridade, destinando-os a pesquisas sobre diabetes, institutos de energia e outras causas. Em 2011, ele assinou o Giving Pledge com sua segunda esposa; três anos depois, escreveu um cheque de acordo de divórcio no valor de US$ 975 milhões, jurando que nunca mais iria se casar. Ele também não está inclinado a compartilhar com o IRS. “Não vi nada que me levasse a acreditar que o governo tem lidado bem com o dinheiro que a população dos Estados Unidos já lhe deu.”

Barry Diller

Diller, fundador e presidente do conglomerado de internet e mídia IAC, conversou com a Forbes em seu escritório em Manhattan em setembro, depois de passar o verão navegando pelo Mediterrâneo. Seu argumento é que o código tributário é injusto para quem não tem um iate. “Essa ideia de que o capital merece proteção enquanto os salários dos trabalhadores não merecem é uma monstruosidade”, afirma. Mesmo assim, ele diz não se arrepender de ter usado instrumentos financeiros para pagar menos impostos. “Você tem de obedecer ao código tributário. Se a lei diz que você pode fazer isso ou aquilo, por que uma pessoa sensata agiria de outra maneira?”

Embora seja um signatário do Giving Pledge, Diller ainda planeja deixar muito dinheiro para seus filhos. Ele cresceu em uma família de classe média alta em Beverly Hills, abandonou a faculdade e começou no departamento de correio da William Morris Agency. “Ou eles são ambiciosos ou não são. Eu não acredito que o dinheiro motive a ambição de qualquer maneira.” Ele mesmo foi o CEO prodígio da Paramount Pictures e depois da Fox antes de decidir, aos 50 anos, que queria ser dono de sua própria empresa.

Diller envolve os filhos na caridade. “Antes do Giving Pledge se tornar público, Warren Buffett me ligou e perguntou se consideraríamos estar no grupo inicial. Eu disse ‘vou perguntar ao meu filho, já que será o mais diretamente afetado’“, ele afirma. Seu filho é o príncipe Alex von Furstenberg, de 53 anos, um dos dois filhos de seu primeiro casamento. Diller casou-se com Diane von Furstenberg, a famosa estilista de moda, em 2000. “Alex é meio que um autodidata em investimentos”, diz o bilionário.

* com reportagem de Chris Helman.

Tradução: Lívia Della Volpe