Em janeiro de 1996, a Forbes dos Estados Unidos publicou o primeiro perfil importante de Charles Munger, o sócio de Warren Buffett na Berkshire Hathaway, que faleceu no início de dezembro. Sem Munger, Buffett, agora com 93 anos, provavelmente nunca teria se tornado o maior e melhor investidor do mundo, nem acumulado um patrimônio de US$ 120 bilhões.

Nos primeiros dias de Buffett, ele era um seguidor fundamentalista no estilo Graham & Dodd, comprando ações baratas e vendendo quando elas deixavam de ser baratas. Munger converteu essa filosofia em uma estratégia de comprar e manter para sempre. Isso é o que a Berkshire fez com ações como Coca-Cola e American Express, e empresas de capital fechado como See’s Candies (doces e chocolates) e GEICO (seguros).

-

Siga o canal da Forbes e de Forbes Money no WhatsApp e receba as principais notícias sobre negócios, carreira, tecnologia e estilo de vida

Usando essa estratégia, a Berkshire se libertou das restrições do investimento com grandes descontos de Benjamin Graham. Embora ainda fosse empregada uma análise rigorosa, a Berkshire começou a comprar empresas que tinham marcas quase invencíveis, como a Apple, cujo crescente fluxo de ganhos e dividendos se tornou, em última análise, uma máquina de ganhar dinheiro com juros compostos.

Outra grande estratégia que a Berkshire adotou por influência de Munger foi usar as reservas de seguradoras como a GEICO e a National Indemnity como capital de investimento.

A seguir, a reportagem de 1996:

O Sócio não tão oculto

Warren Buffett, provavelmente o maior investidor na história moderna dos Estados Unidos, não se fez sozinho. Ele nunca afirmou isso, mas sua presença se tornou tão avassaladora que poucas pessoas percebem que, por mais de 30 anos, Buffett teve um sócio não tão oculto tão responsável quanto ele pela filosofia de investimentos da Berkshire Hathaway.

Charles Munger é um advogado rabugento e investidor de 72 anos que mora em Los Angeles, a 2 mil km e dois fusos horários de diferença do quartel general de Buffett em Omaha, Nebraska. Eles se completam maravilhosamente. Munger parece mais arrogante e erudito, enquanto Buffett parece modesto e simples. Mas isso é superficial. Por baixo, essas são duas mentes em sincronia quase inexplicável.

“Provavelmente não falei com ninguém em Wall Street 1% das vezes que falo com Charlie”, diz Buffett. Munger é o realista contra o qual Buffett testa suas ideias. “Charlie tem a melhor mente de 30 segundos do mundo. Ele vai de A a Z em um movimento. Ele vê a essência de tudo antes mesmo de você terminar a frase.” Em 1978, Munger foi nomeado vice-presidente da Berkshire Hathaway e, em 1983, presidente da Wesco Financial Corp., uma empresa financeira controlada em 80% pela Berkshire. Ele também é diretor da Salomon Inc.

Para entender a influência de Munger, é preciso lembrar a evolução gradual da filosofia de investimentos de Buffett. O oráculo de Omaha começou como puro Ben Graham – comprar ações baratas a preços de liquidação, se possível, e vendê-las quando deixam de ser baratas. Você descobre quando elas estão baratas por meio de uma análise cuidadosa do balanço. Buffett ainda segue os preceitos de Graham, mas faz anos que ele não vende quando o preço sobe.

Leia também:

- O adeus a Charlie Munger: o visionário silencioso por trás do sucesso da Berkshire Hathaway

- Após morte de Munger, sucessão na Berkshire ganha foco

Ao longo dos anos, especialmente nas décadas de 1980 e 1990, Buffett se aproximou do conceito de ações de crescimento para comprar e manter para sempre – ou pelo menos até que seus fundamentos se deteriorem.

A Coca-Cola não estava barata quando a Berkshire começou a comprar em 1988. Wall Street a considerava uma empresa excelente, mas a preço justo. Desde então, a Coca-Cola valorizou quase 600%, ou uma taxa de retorno anual composta de cerca de 25%, mas a Berkshire não retirou um centavo de lucro e não vendeu uma única ação.

O que distingue Buffett e Munger do rebanho que foi à ruína nos anos 1970 é o seguinte: no verdadeiro estilo de Ben Graham, Buffett e Munger fizeram sua lição de casa. As escolhas de comprar e manter uma ação pela Berkshire Hathaway – Coca-Cola, Washington Post Co., Geico, Gillette, Wells Fargo, Buffalo News e Dexter Shoes – foram feitas apenas após uma análise exaustiva dos balanços e tendências sociais e econômicas. Onde a maioria dos analistas via apenas bons ativos valorizados, Buffett via marcas imunes à inflação e capazes de crescimento contínuo. Máquinas de juros compostos, em resumo. Nada de modismos aqui, como Avon Products ou Xerox, que estavam na moda há 20 anos.

No processo de síntese gradual entre a filosofia de Graham e a teoria de decisão única, Charlie Munger assumiu o papel criativo. Buffett diz: “O verdadeiro impacto de Charlie sobre mim foi expandir meus horizontes e me mover para além das visões limitadas de Graham.”

Munger desenvolveu o conceito em uma entrevista separada. “Percebemos que algumas empresas que estavam sendo negociadas a duas ou três vezes o valor contábil ainda poderiam ser uma pechincha incrível devido ao momentum implícito em sua posição, às vezes combinado com uma habilidade gerencial fora do comum.” Coca-Cola se encaixa nesse padrão. Assim como See’s Candies e o Washington Post Co. “Planejamos manter a Coca-Cola para sempre”, diz Munger. “Para sempre” não existe no dicionário de Graham.

A sabedoria convencional diz que ninguém jamais ficou pobre ao realizar lucros. Munger não pensa assim. “Existem enormes vantagens para um indivíduo entrar em uma posição em que você faz alguns grandes investimentos e apenas espera. Você paga menos para os corretores. Você ouve menos besteiras.” O melhor de tudo, diz Munger, você não precisa pagar iimposto todo ano. “Se funcionar, o sistema tributário lhe dá um extra de um, dois ou três pontos percentuais ao ano com efeitos compostos.”

Munger está se referindo ao que a maioria dos investidores conhece na teoria, mas ignora na prática: que o chamado imposto de ganho de capital não é de forma alguma um imposto sobre ganhos de capital. É um imposto sobre transações. Sem transação, sem imposto.Se não vender, você segue sendo responsável por pagar o imposto quando vender, mas o dinheiro continua trabalhando para você.

Além disso, se você vender ações de uma grande empresa, onde pode encontrar um investimento comparável? Buffett e Munger compartilham um profundo respeito pelo impressionante e misterioso poder dos juros compostos.

Charlie Munger raramente está sem uma tabela de taxa composta de retorno. Ele ilustra sua mágica pegando um investimento de US$ 1 e demonstrando que um retorno de 13,4% ao ano, após impostos, ao longo de 30 anos, fará com que esse US$ 1 valha US$ 43,50. Para Munger, é muito melhor depender do juro composto do que do timing de mercado.

O que poucas pessoas percebem é que Buffett e Munger amplificam esse poder por meio da alavancagem. Pegue aquele US$ 1 composto por 30 anos a 13,4%. Suponha que, no primeiro ano, você tome emprestados 50 centavos a 8% e também os invista. Sua taxa de retorno sobe de 13,4% para 18,8%. Repita esse processo todo ano e, em 30 anos, US$ 1 se transformará em US$ 176. “Entender tanto o poder do juros composto quanto a dificuldade em obtê-lo é a alma do entendimento de muitas coisas”, diz Munger.

Leia também:

Ele concenceu Buffett a comprar 100% da See’s Candies em 1972 por US$ 25 milhões usando sobras de caixa. Não era uma ação de Ben Graham, mas se tornou uma máquina de juros compostos. No ano passado (1995), a See’s gerou cerca de US$ 50 milhões antes de impostos, avaliando a empresa em US$ 500 milhões. Isso representa uma taxa de retorno composta de 13,3% por 24 anos. Adicione os lucros antes dos impostos retidos e reinvestidos nesse período e o retorno total antes dos impostos sobe para 23% ao ano.

A qualquer momento nesses 24 anos, a Berkshire Hathaway poderia ter aberto o capital da See’s. Por que não fez? Munger responde: “O número de aquisições que rendem 23% antes dos impostos é muito pequeno nos Estados Unidos”. Melhor deixar o dinheiro se acumulando em algo relativamente certo.

Munger aparece pouco na biografia “Buffett: A formação de um capitalista americano”, escrita por Roger Lowenstein, talvez por seu papel ser menos dramático. Buffett, porém, é o primeiro a admitir que, sem Charlie Munger, provavelmente não teria se tornado um dos homens mais ricos do mundo. Todos os anos, os dois se sentam lado a lado no palco de um auditório em Omaha no dia da reunião anual da Berkshire Hathaway. Eles frequentemente se encontram em Nova York e na Califórnia e recentemente passaram o fim de semana em Seattle com o amigo íntimo de Buffett, Bill Gates, da Microsoft. Mas na maior parte do ano, eles estão conectados apenas por telefone.

Nas conversas, Buffett sugere ações e Munger é o advogado do diabo. A tática é simples: não se pode dizer que uma ideia tem possibilidade de funcionar a menos que se considerem todos os possíveis pontos negativos. Não que Munger seja um pessimista chato. Suas conversas são cheias de piadas. Apesar das diferenças, os dois têm mentes semelhantes. “Todo mundo envolvido em trabalhos complicados precisa de colegas”, explica Munger. “Só a disciplina de ter que organizar seus pensamentos com outra pessoa é algo muito útil.”

“Sabe aquele clichê de que os opostos se atraem? Bem, os opostos não se atraem. Experimentos psicológicos comprovam que são as pessoas parecidas que se atraem. Nossas mentes funcionam de maneira muito semelhante.”

Onde e como suas mentes trabalham juntas? “Nas decisões difíceis”, responde Munger. Ao analisar uma ação proposta por Buffett, Munger diz “está bem, é uma boa empresa, mas está barata o suficiente? Buffett e Munger se sentem confortáveis com a administração? Está barato pelas razões certas ou pelas erradas? Como Munger coloca: “Qual é o lado oposto, o que pode dar errado que eu não vi?”

Atualmente, os dois estão competindo intelectualmente sobre as 20 milhões de ações da Berkshire Hathaway, ou 13% de participação, na Capital Cities/ABC, no valor de US$ 2,5 bilhões. No início deste ano, quando os acionistas votarem na aquisição da Capital Cities pela Walt Disney Co., Munger e Buffett terão que decidir se querem ser dois dos maiores acionistas da possível maior empresa de entretenimento do país.

Ficar com todas as ações da Disney? Ou optar por metade em ações e metade em dinheiro? “Temos uma enorme admiração pelo que a Disney alcançou. Mas as ações estão muito altas, e o mercado está em níveis recordes”, diz Munger. A Disney está sendo negociada a 22 vezes os lucros e 5 vezes o valor contábil. É boa, mas tanto assim? Munger e Buffett estão discutindo sobre isso.

Quando a votação empata, Munger diz que Buffett vence. “Personalidades dominantes como a minha não desempenham papéis submissos, mesmo com Warren, que é mais capaz e mais dedicado do que eu”, diz Munger. A frase explica muito sobre ambos. Munger é imensamente opinativo. No entanto, está disposto a desempenhar um papel secundário. Isso requer muita disciplina e objetividade.

Bilionários dão dicas sobre como ganhar dinheiro

The Washington Post / Getty Images

The Washington Post / Getty ImagesDavid Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

Daniel Zuchnik / Getty Images

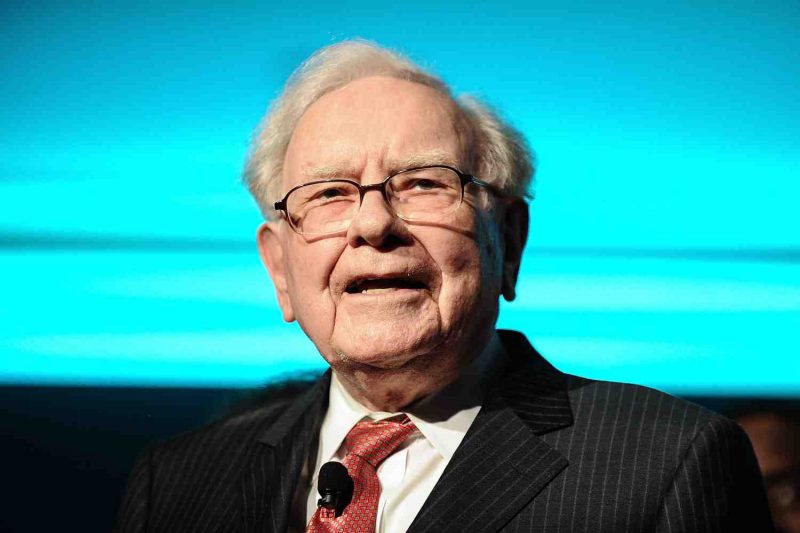

Daniel Zuchnik / Getty ImagesWarren Buffett

Patrimônio líquido: US$ 112,5 bilhões (R$ 544,5 bilhões) | CEO e presidente da Berkshire Hathaway

Oportunidades

“O mundo está mudando, mas as coisas novas não eliminam as oportunidades. O que proporciona oportunidades são outras pessoas fazendo coisas estúpidas, e eu diria que, nos 58 anos em que administramos a Berkshire, houve um grande aumento no número de pessoas fazendo coisas estúpidas, e elas fazem em grande escala. A razão pela qual elas fazem isso, em certa medida, é porque podem obter dinheiro de outras pessoas muito mais facilmente.”

Roy Rochlin / Getty Images

Roy Rochlin / Getty ImagesSam Zell

Patrimônio líquido: US$ 5,2 bilhões (R$ 25,1 bilhões) | Fundador da Equity Group Investments

Importância da Liquidez

“Liquidez equivale a valor. Portanto, incentivamos todas as nossas empresas a manter altos níveis de liquidez. Porque, no final, todo período de estresse econômico termina com um evento de liquidez ou um verdadeiro desafio de liquidez, e como isso é enfrentado separa os homens dos meninos.”

The Washington Post / Getty Images

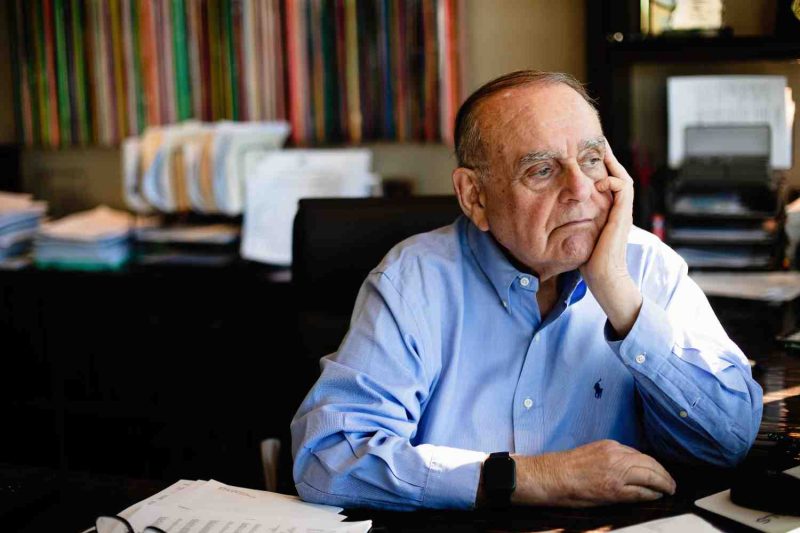

The Washington Post / Getty ImagesLeon Cooperman

Patrimônio líquido: US$ 2,5 bilhões (R$ 12,1 bilhões) | Fundador da Omega Advisors

Por que investir em valor

“Sempre fui orientado para o valor. Gosto de obter mais pelo meu dinheiro do que pago. Percebi que a tecnologia é uma espada de dois gumes. A inovação de alguém pode levar à obsolescência de outros, então nunca entendi pagar múltiplos altos por empresas que podem ter uma vida curta. A Meta (anteriormente conhecida como Facebook) é um exemplo perfeito. O TikTok parece estar tirando seu mercado.”

- Anúncio publicitário

Roy Rochlin / Getty Images

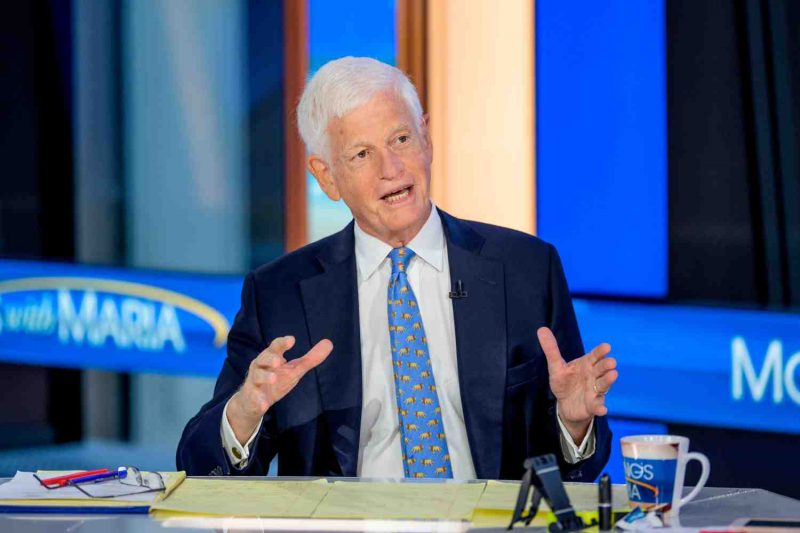

Roy Rochlin / Getty ImagesMario Gabelli

Patrimônio líquido: US$ 1,6 bilhão (R$ 7,7 bilhões) | CEO da GAMCO Investors

Conselhos para os jovens que querem ser bilionários

“Se você tem 20 anos e cresceu jogando Fortnite, pode estar acostumado a buscar ganhos de curto prazo, mas é importante pensar no longo prazo. Quando dou palestras sobre como se tornar um bilionário nas universidades, utilizo uma tabela que demonstra a acumulação de valor ao longo de um período estendido. Explico a importância de economizar e, na prática, utilizo o exemplo de abrir mão de uma xícara de café a menos e investir o valor economizado. A longo prazo, essa atitude pode levar ao crescimento do seu patrimônio. Então, se você realmente quer se ajudar, considere abrir mão de uma cerveja.”

Patrick McMullan / Getty Images

Patrick McMullan / Getty ImagesGlenn Dubin

Patrimônio líquido: US$ 2,8 bilhões (R$ 13,5 bilhões) | Fundador da Dubin & Co.

Identifique tendências

“Procure uma estratégia, uma região ou uma classe de investimento onde as condições estejam a seu favor. Isso pode envolver um novo mercado, um novo produto ou uma mudança significativa no ciclo de investimento. Em seguida, é necessário identificar talentos, como gestores de portfólio, traders, analistas ou analistas quantitativos, dependendo da estratégia e do negócio que está sendo construído. Ao combinar esses dois elementos – uma situação favorável e a identificação de talentos excepcionais – as chances de sucesso aumentam significativamente.”

RAYMOND JAMES / Divulgação

RAYMOND JAMES / DivulgaçãoThomas James

Patrimônio líquido: US$ 2,3 bilhões | Presidente emérito da Raymond James Financial

Foque no longo prazo

“Se observarmos qualquer período de dez anos, é evidente que as ações geralmente apresentam crescimento. As pessoas têm dificuldade em identificar os momentos mais baixos e mais altos do mercado. Eu prefiro investir dinheiro gradualmente ao longo de vários anos. Se alguém chegar ao meu escritório com uma quantia considerável para investir nos próximos dois anos, sugiro que façamos investimentos trimestrais em oito etapas. Você não pode vencer o mercado a longo prazo.”

Axel Dupeux / Divulgação

Axel Dupeux / DivulgaçãoRon Baron

Patrimônio líquido: US$ 4,9 bilhões (R$ 23,7 bilhões) | Presidente e CEO da Baron Funds

Investir em grandes negócios

“Quando comecei, tratava-se de determinar o valor de um negócio. Era baseado no que eu achava que um negócio valia e depois comprá-lo com desconto em relação a esse valor. Comprei várias ações assim, a maioria deu certo, mas as que não deram foram investimentos terríveis e não consegui me livrar delas. Então eu pensei: isso não parece uma ideia muito boa. O que acabou sendo uma ideia melhor foi investir em grandes negócios com potencial de crescimento, grandes pessoas gerenciando-os e uma vantagem competitiva. Então, me concentrei no crescimento das vendas em vez do crescimento do lucro por ação.”

David Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

A palavra-chave aqui é objetividade. Excluir as decisões de emoções, esperanças, medos, impaciência, autoilusão e os demais elementos subjetivos. Poucas pessoas têm essa força. Munger tem.

Outra palavra para objetividade é “sangue-frio”. A maioria dos mortais fica tonta quando uma ação que possuímos sobe e sobe. Tememos perder nossos lucros de papel. Então vendemos, e às vezes nos arrependemos. No outro extremo, gostamos de um investimento, mas hesitamos porque o consenso diz que estamos errados.

Munger e Buffett buscam eliminar a emoção. Da mesma forma, quando as coisas começam a dar errado, a maioria de nós continua esperando que melhorem logo. Munger e Buffett tentam analisar friamente as possibilidades. Essa objetividade dura teve uma demonstração recente na decisão conjunta de resgatar US$ 140 milhões em ações preferenciais da problemática Salomon Inc., em vez de convertê-las em ações ordinárias. Emocionalmente, Buffett e Munger tinham muito envolvimento na Salomon. Objetivamente, podiam encontrar lugares melhores para colocar o dinheiro. Salomon tinha que sair.

Munger apoiou Buffett em uma das decisões mais sangue-frio na Salomon: recusar-se a pagar toda a compensação deferida e adquirida que o ex-presidente John Gutfreund alegava ter. Contraste isso com as generosas indenizações recentemente dadas aos executivos demitidos da Time Warner. Na visão de Munger, Gutfreund decepcionou a empresa e não merecia compensação. Gutfreund está amargurado com Munger. Para manter a paz, a maioria dos executivos o teria pago. Mas na visão de Munger, isso não seria uma decisão objetiva.

Ao invés de sempre discordarem, Munger e Buffett veem as coisas exatamente da mesma maneira. Levaram apenas três horas para decidir comprar 4% na Federal Home Loan Mortgage Corp. para a Berkshire Hathaway em 1989. Essa posição, pela qual a Berkshire pagou apenas US$ 72 milhões, hoje vale mais de meio bilhão de dólares.

Foi uma decisão fácil, diz Munger. “Só as associações de poupança e empréstimo podiam possuí-la. E ninguém poderia possuir mais de 4%. Aqui estava o mercado ineficiente perfeito. Você tem algo que faz centenas de milhões de dólares. Era óbvio.” Para Buffett e Munger, talvez. Mas não para todos.

Buffett é de longe o mais rico dos dois. Ao lado da esposa, ele possui 43,8% da Berkshire Hathaway, avaliada em US$ 17 bilhões. A participação de 1,6% de Munger vale atualmente US$ 610 milhões.

Enquanto Buffett diz que não se lembra de ter vendido uma única ação da Berkshire, Munger doou várias centenas delas para a caridade. Não é uma questão de ganância relativa: Buffett leva uma vida simples e planeja deixar quase tudo para a esposa, Susan. Por sua vez, ela prometeu deixar o dinheiro para a fundação mais bem dotada do mundo. É como se os dois homens, nesse ponto, tivessem diferentes períodos de tempo: Munger quer a satisfação de ver seu dinheiro fazer coisas boas agora; Buffett vê seu papel como acumular mais fichas para que seus herdeiros façam coisas boas com elas.

Aparentemente, Buffett acha que quanto mais tempo tiver para trabalhar sua mágica de juros compostos, mais dinheiro seus herdeiros terão para fazer o bem. Enquanto muitas pessoas criticam Buffett por não ser mais generoso, Munger defende firmemente seu amigo: “É mais útil para Warren acumular do que dar.” Foi Munger, não Buffett, quem iniciou o plano de contribuições pelo qual os acionistas da Berkshire podem doar US$ 13 para cada uma de suas ações para a instituição de caridade de sua escolha.

Em uma coisa Munger e Buffett não concordam exatamente: política. Munger tem oito filhos com sua segunda esposa Nancy e é um republicano registrado. Buffett é um democrata que gostou de conviver com os Clintons. “Eu sou mais conservador, mas não sou um típico reacionário”, diz Munger.

Ele concorda com Buffett sobre controle populacional e direitos ao aborto. Na década de 1960, Munger ajudou pagou viagens a mulheres da Califórnia para abortar no México. Mais tarde, ele foi uma força motriz para ajudar a persuadir a Suprema Corte da Califórnia a tomar a primeira decisão que anulou, por motivos constitucionais, uma lei que proibia abortos. Recorda Buffett: “Charlie assumiu o caso. Ele solicitou aos diretores das principais escolas de medicina e direito que apresentassem pareceres legais. Charlie fez todo o trabalho, dia e noite, até escrevendo alguns dos pareceres.”

Deve haver algo no ar ou na água em Omaha. Embora os dois tenham se conhecido apenas no fim dos anos 1950, a casa em que Munger cresceu fica a apenas 200 metros da residência de Buffett. Quando criança, Munger trabalhou na mercearia do avô de Buffett. Depois de frequentar a Universidade de Michigan e o Instituto de Tecnologia da Califórnia sem obter um diploma, Munger serviu como oficial meteorológico na Força Aérea na Segunda Guerra Mundial.

Ele ingressou na Faculdade de Direito de Harvard sem um diploma de graduação e se formou em 1948. Tinha apenas 22 anos quando entrou em Harvard, mas mesmo pelos padrões dessa instituição arrogante, Munger era conhecido como um sujeito inteligente, mas um tanto pomposo e convencido. Despreparado para uma aula um dia, ele disse calmamente ao seu professor: “Me dê os fatos e eu lhe darei a lei.”

Ao contrário de Buffett, Munger nunca se dedicou integralmente ao investimento. Após a graduação, mudou-se para Los Angeles, onde ingressou na Musick Peeler & Garrett, o escritório de advocacia que representava empresários locais ricos, incluindo J. Paul Getty.

Mais tarde fundou o Munger, Tolles & Olson, um dos principais escritórios da Califórnia, representando a Southern California Edison e a Unocal, além da Berkshire Hathaway. Em 1965, ele se afastou como sócio ativo, embora tenha uma sala por lá e ainda dê palestras aos sócios sobre a importância de escolher clientes como amigos e não buscar o último dólar.

Ele começou sua carreira de investimento independentemente de Buffett. De 1962 a 1975, ele geriu a consultoria de investimentos Wheeler Munger & Co., de um escritório na Pacific Coast Stock Exchange. Ele obteve um retorno respeitável de 19,8% ao ano. Munger só se tornou um grande acionista da Berkshire Hathaway no fim da década de 1970, quando dois de seus investimentos, Diversified Retailing e Blue Chip Stamps, foram fundidos na Berkshire. Depois disso, ambos se conheceram melhor e Buffett entrou em seu período mais produtivo.

Os dois vivem vidas muito diferentes. Buffett começou a desfrutar da popularidade, sem negligenciar seus investimentos. Munger se dedica a várias atividades. “Tentei imitar, de maneira pobre, a vida de Benjamin Franklin. Quando tinha 42 anos, ele abandonou os negócios e concentrou em ser escritor, estadista, filantropo, inventor e cientista. Por isso, desviei meu interesse dos negócios.”

Nem Munger nem Buffett têm muita consideração por Wall Street, embora tenham feito suas fortunas lá. “Em termos líquidos, todo o setor de gestão de investimentos não adiciona valor ao conjunto de proprietários de portfólios de ações”, diz Munger. “Isso não é verdade para encanamento e não é verdade para a medicina. Warren concorda comigo 100%. Balançamos a cabeça para as mentes que têm entrado na gestão de dinheiro. Que desperdício de talento.”

Munger compara o mercado ao hipódromo (corrida de cavalos), onde é notoriamente difícil vencer as probabilidades, pois o hipódromo retira uma taxa de 17% de cada dólar apostado. Adicione comissões, encargos de gestão, lucros com subscrição e toda a estrutura de taxas, e a participação da comunidade financeira, embora menor que a do hipódromo, ainda pode ser bastante significativa.

“Vencer as médias de mercado, após o pagamento de custos e taxas substanciais, é um jogo contra as probabilidades; no entanto, algumas pessoas conseguem, especialmente aquelas que veem isso como um jogo cheio de loucuras, com uma eventual coisa mal precificada ou outra”, afirma Munger.

Ele acrescenta: “Pessoalmente, acredito que se as negociações de títulos públicos nos Estados Unidos diminuíssem em 80%, a civilização funcionaria melhor. E se eu fosse Deus, mudaria as regras fiscais para que diminuísse em 80% – na verdade, mais de 80%.” Munger propôs uma vez um imposto de 100% sobre ganhos obtidos em menos de um ano com a negociação de títulos.

Há uma contradição entre esse desdém pelo investimento profissional e a prática brilhante de Buffett e Munger na arte? Você pode perceber pela resposta de Munger sobre essa questão.

“Eu me uno a John Maynard Keynes em caracterizar a gestão de investimentos como uma vocação inferior”, responde ele, “porque a maior parte dela é apenas mexer em um universo perpétuo de ações comuns. As pessoas que o fazem apenas se anulam. Note que nenhum dos meus filhos está na gestão de investimentos. Warren e eu somos um pouco diferentes porque realmente administramos empresas e alocamos capital para elas.

“Keynes expiou por seus ‘pecados’ ganhando dinheiro para sua faculdade e servindo sua nação. Eu faço minhas atividades externas para expiar, e Warren usa seu sucesso nos investimentos para ser um ótimo professor. E nós adoramos ganhar dinheiro para as pessoas que confiaram em nós no início, quando éramos jovens e pobres.”