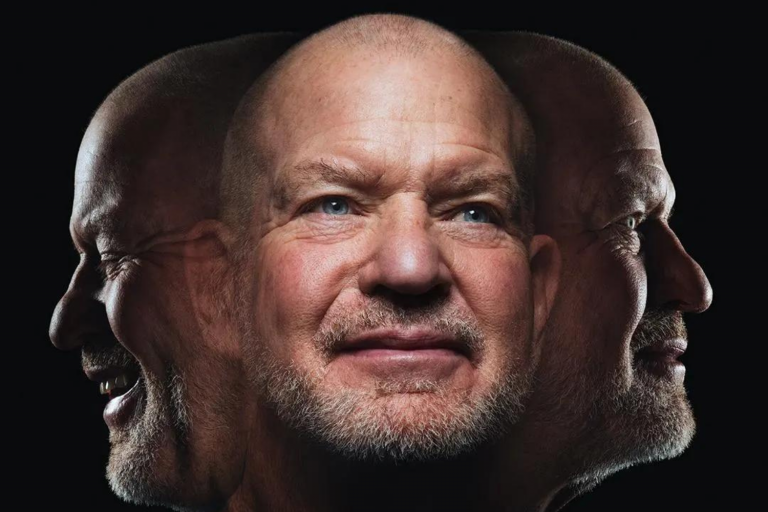

Era pouco antes das 10 horas de uma manhã de domingo em West Village, na cidade de Nova York. Uma figura imponente apareceu correndo em uma esquina da Quinta Avenida. Vestido com shorts esportivos folgados, camiseta polo e um tênis branco. Chip Wilson, o fundador da gigante da moda esportiva Lululemon, estava correndo para sua entrevista com a Forbes.

-

Siga o canal da Forbes e de Forbes Money no WhatsApp e receba as principais notícias sobre negócios, carreira, tecnologia e estilo de vida

Devido a um raro distúrbio genético que afeta seus músculos, o bilionário de 1,87 metros tem dificuldades para andar, movendo-se com uma marcha rígida. Ele está propenso a cair. Ainda assim, naquele momento, ele estava correndo e chegou à entrevista pontualmente. “Cada passo que dou, preciso estar muito consciente de onde meu pé está indo”, destaca Wilson. Ele tem 67 anos, e a Forbes estima valer US$ 7 bilhões, principalmente devido à sua participação restante de 8% na Lululemon.

Wilson, que ficou famoso por se afastar da marca de moda inspirada em yoga que fundou em 2013 – depois de se meter em problemas por atribuir um problema com leggings transparentes aos “corpos de algumas mulheres”, especificamente aquelas com coxas mais grossas -, passou grande parte do último ano falando sobre sua doença.

Trata-se de uma rara forma de distrofia muscular que lentamente enfraquece os músculos da parte superior do corpo e dos ombros. Embora tenha sido diagnosticado com distrofia facioescapuloumeral (DFEU) há mais de 30 anos, mais de uma década antes de fundar a Lululemon em 1998, foi apenas no ano passado que ele revelou seu diagnóstico. Foi aí que lançou um ataque em grande escala contra a DFEU, que afeta cerca de 870 mil pessoas em todo o mundo. Citando a provável necessidade de uma cadeira de rodas nos próximos anos, o bilionário de Vancouver prometeu, em março de 2022, o equivalente a US$ 75 milhões a uma nova organização que ele criou para erradicar a DFEU até 2027.

A organização, Solve FSHD (acrônimo em inglês para DFEU), distribuiu até agora quase US$ 31 milhões a acadêmicos e empreendedores com ideias criativas sobre como retardar a progressão da doença ou curá-la completamente. Essa ação enviou ondas de esperança para uma comunidade que por muito tempo foi negligenciada em favor de doenças musculares mais graves. “A DFEU é de progressão lenta. É debilitante, mas não é fatal. E acho que essa é outra razão pela qual não houve muita pesquisa”, disse a diretora executiva da Solve DFEU, Dra. Eva Chin, que Wilson contratou em junho de 2022. Chin anteriormente ajudou a desenvolver candidatos a medicamentos para a ELA.

Este é o exemplo mais recente dos esforços de Wilson para criar um novo legado fora da Lululemon. Não tem sido fácil. Como o maior acionista individual da empresa, mesmo agora, apesar de vender três quartos de sua participação ao longo dos anos, ninguém se beneficiou mais do incrível sucesso financeiro da empresa do que Wilson. Graças a um boom pandêmico que dobrou a receita de cerca de US$ 4 bilhões para mais de US$ 8 bilhões, a Lululemon, com um valor de mercado de mais de US$ 60 bilhões. Hoje ocupa a sétima posição entre as maiores empresas de vestuário do mundo.

Wilson, por sua vez, adicionou quase US$ 4 bilhões à sua fortuna desde 2020, quase tudo devido ao aumento do valor das ações da Lululemon. Não é ruim, mas se ele tivesse mantido todas as suas ações, ele valeria mais de US$ 20 bilhões, quase triplicando sua fortuna atual.

Como líder que saiu em desgraça pouco antes de seus anos dourados, ninguém fica mais atormentado com o avanço da Lululemon do que ele. Desde sua saída, Wilson se envolveu em uma cruzada de anos contra a empresa, criticando sua liderança sem filtros – em um livro autopublicado, postagens de blog e inúmeras entrevistas, incluindo esta – por, em sua visão, perder de vista seu produto e mercado principais.

A empresa respondeu retirando dele a capacidade de nomear um representante para o conselho, em 2019, alegando que ele violou um acordo assinado em 2014. Hoje, enquanto o império do yoga continua a prosperar, as críticas de Wilson parecem cada vez mais cair em ouvidos surdos. “Ele pode dizer o que quiser, mas os números mostram que a empresa não precisa dele”, diz David Swartz, analista da Morningstar que cobre a Lululemon.

Sua empresa seguiu em frente, mas Wilson tem lutado para fazer o mesmo. A Forbes conversou com o empresário de vestuário sobre sua jornada desde a saída. Foi uma jornada repleta de fracassos, novos começos e um tipo diferente de sucesso. Enquanto uma nova marca de vestuário fracassou, ele teve mais sorte ao apostar ao lado de investidores chineses em uma marca europeia de sportswear. Também acertou ao diversificar no mercado imobiliário de Vancouver, além de sua recente campanha para retardar o progresso da DFEU.

Trajetória

Dentro de dois anos após deixar a presidência do conselho da Lululemon em 2013, em meio à indignação pública, Wilson estava entusiasmado com seu novo empreendimento familiar, Kit & Ace, uma marca de “vestuário técnico” (termo que Wilson adora e que se refere a roupas especialmente projetadas, muitas vezes com tecnologias avançadas, para fins específicos). Ela vendia roupas de lã de cashmere laváveis à máquina.

Financiada por Wilson, mas liderada por sua esposa, Shannon, e seu filho, J.J., a família tinha como objetivo atingir US$ 1 bilhão em vendas até 2020, segundo o New York Times. Mas isso não aconteceu. A empresa abriu 61 lojas em cinco países até o final de 2016, mas um ano depois fechou metade delas. Assim, os Wilsons venderam a empresa com dificuldades para o ex-executivo da Lululemon, George Tsogas. Hoje, a Kit & Ace, que foi recentemente comprada pelo grupo de varejo canadense Unity Brands, tem apenas seis locais.

Em vez de iniciar uma nova marca, o empreendedor serial que vendeu sua primeira empresa, Westbeach Snowboarding, em 1979, tentou uma abordagem diferente com bastante sucesso. Em 2019, ele se associou à gigante chinesa do esporte Anta Sports Products, proprietária da Fila e terceira maior fabricante de artigos esportivos do mundo (após Nike e Adidas). Isso serviu para adquirir a Amer Sports, sediada em Helsinque, Finlândia, a empresa-mãe da Arc’teryx e fabricante de raquetes de tênis Wilson. Esse foi um acordo de US$ 5,2 bilhões. Wilson gastou quase US$ 1 bilhão por uma participação de aproximadamente 21% na Amer. Alguns meses depois, desembolsou mais US$ 100 milhões por uma participação de 0,6% na Anta.

Embora Wilson não tenha nenhum cargo formal na Anta ou Amer (ele não faz parte do conselho de nenhuma delas), o bilionário considera a Amer como seu foco principal: “É onde minha mente está provavelmente 90% do tempo”. Ele disse que passou os últimos anos como um conselheiro nos bastidores para as nove marcas ao ar livre da Amer. Dentre ela há marca de esqui Atomic e a fabricante de calçados Salomon.

Sua atenção tem se concentrado em transformá-las de algo “muito masculino, muito técnico e muito atacado” para algo mais atraente para o usuário comum e, em particular, para as mulheres. Em outras palavras, seguindo o exemplo do playbook original da Lululemon. Ele disse que tem se concentrado especificamente em expandir a presença no varejo dessas marcas tipicamente focadas no inverno. Isso envolve a expansão para as coleções de primavera e verão “para que uma loja possa realmente ser uma loja 360 o ano todo”.

Até agora, parece que seus movimentos estão dando resultado. As vendas líquidas da Amer aumentaram mais de 30%, de US$ 2,9 bilhões em 2021 para US$ 3,7 bilhões em 2022. E há mais por vir.

Em setembro, a Amer Sports arquivou confidencialmente documentos para uma oferta pública inicial nos EUA, visando uma avaliação de US$ 10 bilhões, de acordo com a Bloomberg. Se mantido esse número, mais que dobraria o valor do investimento de Wilson para US$ 2,7 bilhões em quatro anos. Ivan Su, um analista chinês da Morningstar que acompanha a IPO da Amer, descreveu a meta de avaliação da Amer para sua IPO como “razoável” com base nos dados financeiros da Amer e nos múltiplos aplicados a outros concorrentes negociados publicamente.

No entanto, ele observou que também é necessário que a Amer vá a público. Seu contrato de aquisição estipulou que o investidor minoritário, FountainVest, um fundo de private equity de Hong Kong, tem o direito de efetuar uma Venda Comercial se a empresa não abrir capital e obter pelo menos 200% do preço de venda no prazo de cinco anos após a aquisição. O contrato estabelece que, nesse caso, a Anta terá o direito de fazer a primeira oferta para adquirir todo o capital social emitido pela FountainVest.

“Não comentamos sobre rumores de mercado”, disse a porta-voz da Amer, Johanna Pasonen, quando questionada sobre a possível IPO nos EUA. A empresa recusou o pedido da Forbes para uma entrevista. Enquanto isso, um representante da Anta não respondeu aos pedidos de comentários.

“O que a Amer está tentando vender aqui são as oportunidades de crescimento”, disse Su, destacando que, especialmente na Ásia, muitas das marcas da Amer estão atualmente “muito subpenetradas”, embora sua presença no varejo esteja crescendo.

Outra área em que Wilson teve boa sorte é no mercado imobiliário canadense. Ele é dono da casa mais cara da Colúmbia Britânica, um complexo à beira-mar com valor de US$ 55 milhões, com sete quartos, nove banheiros e uma quadra de tênis na Point Grey Road, em Vancouver. Mas isso é apenas a ponta do seu império imobiliário.

Citando em parte sua paixão por monopoly quando criança, Wilson fundou a Low Tide Properties com o amigo e executivo imobiliário David Fergueson em 2010 e começou a comprar imóveis comerciais em toda Vancouver.

Wilson, que diz não estar envolvido na gestão diária da Low Tide, em um momento estabeleceu a meta de colocar 65% de sua fortuna em imóveis até 2030. Mas desde então descreveu isso como improvável. (“Provavelmente teremos sorte de chegar a 20%. Isso é comprando quase tão rápido quanto podemos”, disse ele ao podcast Canadian Real Estate Investor no início deste ano.)

Até agora, a Low Tide gastou mais de US$ 2 bilhões comprando e reformando 64 propriedades, de acordo com o presidente da empresa, Andrew Chang. Ele não respondeu a mais perguntas sobre quanto desse dinheiro pertence a Wilson e detalhes das dezenas de propriedades que ele disse que a Low Tide possui mas, que não aparecem no site da empresa.

A Forbes estima conservadoramente a participação de Wilson nas 36 propriedades listadas no site da Low Tide. Algumas das quais são co-propriedade com outras empresas imobiliárias, além de sua mansão, em cerca de US$ 500 milhões. Representantes de Wilson e da Low Tide não responderam a perguntas de acompanhamento sobre a estimativa da Forbes.

Mesmo no mercado imobiliário volátil de hoje, os investimentos de Wilson parecem estar se saindo bem. Os imóveis comerciais e de varejo em Vancouver, que compõem a maior parte da carteira da Low Tide na região, mais do que dobraram de valor ao longo da última década, conforme dados históricos de vendas coletados pela Avison Young.

Edifícios de escritórios foram vendidos por uma média de US$ 800 por metro quadrado em 2023, comparados a US$ 350 em 2013. Enquanto o varejo subiu para US$ 1.075 por metro quadrado, de US$ 503, mostraram os dados. As propriedades de escritórios ainda estão abaixo do pico de US$ 891 em 2020, mas se recuperaram melhor do que muitos outros mercados pós-Covid-19. Isso se deve à falta de oferta em Vancouver, disse Robin Buntain, Principal local da Avison Young.

“Vimos que o mundo pós-pandemia de retorno ao trabalho obviamente impactou significativamente os mercados de escritórios em toda a América do Norte. No entanto, acredito que em Vancouver, o mercado de escritórios tem sido relativamente resiliente, e acredito que isso pode ter a ver com a nossa economia diversificada”, disse ele.

Ajudando o caso está o foco da Low Tide no crescente espaço de ciências da vida em Vancouver. De acordo com Chang, a Low Tide atualmente tem 14 inquilinos distribuídos por quatro edifícios. A empresa planeja construir mais de 2 milhões de pés quadrados na área ao longo da próxima década, com uma visão de uma “comunidade 24/7 orientada para o trânsito e sustentável”. São propriedades com “comodidades de classe mundial”, semelhante ao bairro em ascensão de False Creek Flats em Vancouver, segundo Chang. “Acredito que continuaremos a ver esse ecossistema florescer e crescer”, disse Buntain sobre o setor de ciências da vida em Vancouver.

Enquanto Vancouver permanece como seu mercado principal, a Low Tide diversificou-se para o mercado imobiliário de Seattle em 2018. O foco foi, principalmente, em propriedades residenciais na cidade e nos arredores. Hoje, a empresa possui quatro prédios de apartamentos, incluindo a torre de 366 unidades Met Tower, que é co-proprietária da Continental Properties e obteve US$ 110 milhões para refinanciar no final do ano passado.

Os investimentos imobiliários são “divertidos”, disse Wilson, mas ele admite que não é sua paixão. “Há milhões de nuances para administrar um ótimo negócio e eu as conheço todas sobre roupas técnicas, mas não as conheço sobre imóveis”, disse Wilson.

É ainda o sportswear que anima Wilson de verdade. No final da entrevista, a conversa volta para a Lululemon. Os dois representantes que o acompanharam sinalizam que é hora de encerrar – Wilson tem outro compromisso. Mas o bilionário continua falando.

Embora o bom desempenho da companhia seja uma boa notícia para seu maior acionista, está claro que ele tem sentimentos ambivalentes sobre o sucesso da empresa sem ele. Não importa o que ele faça após a Lululemon, está claro que ele ainda não consegue se desvincular totalmente. Bom, ruim ou feio, sempre será seu legado.