A classe de FIIs é uma opção atraente para aqueles que buscam retornos sólidos e diversificação

O cenário de investimentos em Fundos de Investimento Imobiliário (FIIs) para este ano deve ser mais atrativo do que foi em 2023, impulsionado pela projeção de redução da taxa básica de juros. A diminuição da Selic torna a aquisição de ativos imobiliários mais acessível, promovendo o aumento da demanda por essa categoria de investimento.

-

Siga o canal da Forbes e de Forbes Money no WhatsApp e receba as principais notícias sobre negócios, carreira, tecnologia e estilo de vida

Além disso, a queda da taxa torna os investimentos em renda fixa menos atrativos, direcionando a atenção dos investidores para os FIIs, uma opção atraente para aqueles que buscam retornos sólidos e diversificação em seus portfólios. Nesse contexto otimista, alguns ativos se destacam na visão dos especialistas, com potencial para se beneficiarem desse panorama favorável.

Os fundos de tijolos e os fundos de fundos (FoFs) estão entre os destaques, sendo projetados para serem positivamente impactados pelo aquecimento econômico, valorização de imóveis, vendas lucrativas, aluguéis em ascensão e apreciação do valor patrimonial dos fundos.

Getty Images

Getty Images#1 – BTLG11

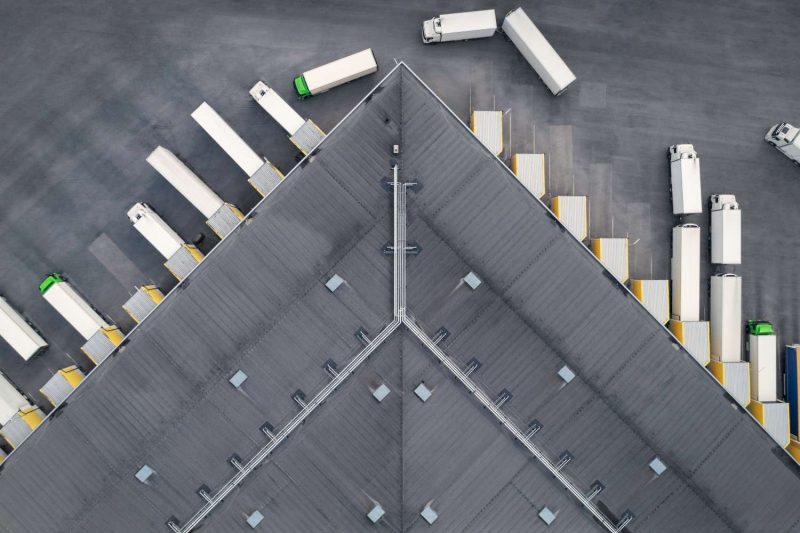

Este é um fundo de galpões com foco principal na aquisição e manutenção de ativos próximos à cidade de São Paulo. Atualmente, a cidade representa cerca de 10% do Produto Interno Bruto (PIB) do Brasil, e aproximadamente 80% do portfólio do fundo está localizado dentro do Estado de São Paulo. A região paulista destaca-se como uma das principais no setor logístico, apresentando os maiores preços médios por metro quadrado. Com a aceleração econômica e a defasagem logística ainda presentes no país, há a perspectiva de que a demanda continue aumentando.

Adair Naspolini Neto, Head de FIIs da Wise Investimentos, destaca que, dentro do segmento dos FIIs Logísticos, o BTLG11 apresenta um dividend yield (DY) anualizado de 8,9%, superando a média dos principais fundos do mercado.

“Vemos um potencial no ativo por conta dos preços atuais, pela tendência de queda de juros que deve melhorar o mercado como um todo e pela alta demanda logística na região de SP.”

Getty Images

Getty Images#2 – XPML11

O setor de shoppings destaca-se como uma escolha promissora para investidores. A perspectiva é de crescimento contínuo das receitas em 2024, impulsionado pelos aluguéis variáveis associados aos níveis de vendas das lojas.

Gabrielle Vieira, especialista da FHE Ventures, destaca o XPML11 como uma escolha sólida, apresentando um potencial de retorno atrativo, com proventos acima da média dos FIIs de shoppings.

Getty Images

Getty Images#3 – CPTS11

Este é um fundo de papel que se destaca por uma característica única em comparação com outros fundos. Embora a perspectiva geral seja mais positiva para fundos de tijolos e FOFs, este FII possui uma gestão ativa sobre os papéis em sua carteira. Ele realiza compras e vendas de papéis com uma frequência maior, aproveitando momentos de queda de juros nos quais Certificados de Recebíveis Imobiliários (CRIs) podem se valorizar, permitindo ganhos de capital na carteira. Esses CRIs são considerados mais líquidos devido ao seu menor nível de risco no mercado.

Adicionalmente, o fundo mantém cerca de 30% de seu portfólio em cotas de outros FIIs, sendo que a maioria desses fundos tem um perfil mais voltado para ativos físicos (tijolos), o que apresenta potencial em um cenário de redução das taxas de juros. “Atualmente, o fundo está sendo negociado com um deságio de mais de 10% em relação ao Valor Patrimonial (VP)”, diz Naspolini.

Getty Images

Getty Images#4 – LVBI11

A localização estratégica próxima à Região Metropolitana de São Paulo e a demanda contínua por espaços logísticos contribuem para a atratividade do FII LVBI11. O crescimento moderado do setor, alinhado ao Produto Interno Bruto (PIB), reforça as perspectivas positivas para os investidores.

Gabrielle Vieira destaca a resiliência do segmento logístico, representado pelo FII LVBI11, com baixos níveis de vacância e dividendos estáveis.

- Anúncio publicitário

Getty Images

Getty Images#5 – HGBS11

O HGBS11, fundo de shoppings, se destaca por sua característica principal de adquirir empreendimentos com Área Bruta Locável (ABL) superior a 15 mil m², localizados em regiões do Brasil com mais de 500 mil habitantes.

Em relação à distribuição de rendimentos, o fundo expressa a intenção de manter a constância de R$ 2,00 por cota no primeiro semestre de 2024. Em dezembro de 2021, o fundo distribuía R$ 1,05 por cota, o que representa um aumento de mais de 90% nos rendimentos.

“A perspectiva positiva em relação ao fundo está ancorada na tendência de queda das taxas de juros, que tende a influenciar em crédito mais acessível, estimulando o consumo e, consequentemente, a frequência de pessoas nos shoppings”, conclui Adair Naspolini Neto.

#1 – BTLG11

Este é um fundo de galpões com foco principal na aquisição e manutenção de ativos próximos à cidade de São Paulo. Atualmente, a cidade representa cerca de 10% do Produto Interno Bruto (PIB) do Brasil, e aproximadamente 80% do portfólio do fundo está localizado dentro do Estado de São Paulo. A região paulista destaca-se como uma das principais no setor logístico, apresentando os maiores preços médios por metro quadrado. Com a aceleração econômica e a defasagem logística ainda presentes no país, há a perspectiva de que a demanda continue aumentando.

Adair Naspolini Neto, Head de FIIs da Wise Investimentos, destaca que, dentro do segmento dos FIIs Logísticos, o BTLG11 apresenta um dividend yield (DY) anualizado de 8,9%, superando a média dos principais fundos do mercado.

“Vemos um potencial no ativo por conta dos preços atuais, pela tendência de queda de juros que deve melhorar o mercado como um todo e pela alta demanda logística na região de SP.”