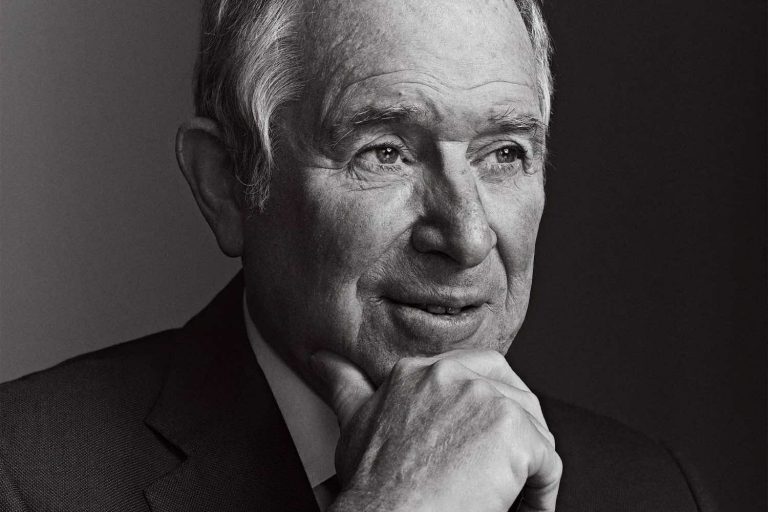

O fundador e CEO de 77 anos da Blackstone cresceu nos subúrbios de Filadélfia. Desde os dez anos de idade, ele trabalhava na loja de cortinas e lençóis de seu pai, ajudando no balcão. Aos 14 anos, ele administrava seu próprio negócio de cortar gramados, concentrando-se em novos clientes enquanto seus irmãos gêmeos mais novos faziam o corte. Sua vontade de ter sucesso começou cedo.

Em seu livro “What It Takes”, ele recorda de ter implorado ao pai para expandir a bem-sucedida loja de tecidos nacionalmente ou mesmo no estado da Pensilvânia. Seu pai recusou, dizendo: “Eu sou um homem muito feliz. Temos uma casa agradável. Temos dois carros. Tenho dinheiro suficiente para enviar você e seus irmãos para a faculdade. O que mais eu preciso?”

Siga a Forbes no WhatsApp e receba as principais notícias sobre negócios, carreira, tecnologia e estilo de vida

Schwarzman, que frequentou a Universidade Yale, compensou a falta de ambição de seu pai. Desde a fundação da Blackstone em 1985 com o falecido Pete Petersen, a Blackstone é agora a maior gestora de ativos alternativos do mundo, com mais de US$ 1 trilhão em ativos.

A fortuna de Schwarzman é estimada pela Forbes em US$ 39 bilhões (R$ 199,6 bilhões) e sua empresa criou vários bilionários, incluindo o atual presidente Jonathan Gray, avaliado em US$ 7,6 bilhões (R$ 38,9 bilhões).

Embora a Blackstone tenha começado como uma operação tradicional de compra, endividamento e corte, ela evoluiu para uma empresa de compra e construção, incluindo técnicas de financiamento inovadoras que estenderam indefinidamente os vencimentos dos fundos e tornaram o negócio normalmente reservado a poucos mais acessível aos investidores de varejo.

O setor imobiliário é um grande negócio para a Blackstone. Atualmente, ela possui mais de 12 mil propriedades em seu portfólio imobiliário comercial de US$ 300 bilhões (R$ 1,5 trilhão). Na Europa, é a maior proprietária de armazéns e instalações logísticas.

Forbes: Como você começou no mundo dos investimentos?

Schwarzman: Comecei no investimento em private equity, representando algumas das empresas que estavam apenas começando no negócio. Provavelmente havia apenas oito a dez empresas de private equity na época.

Eu estava dirigindo o grupo de fusões e aquisições na Lehman Brothers, aconselhando sobre negócios de private equity, onde passei 13 anos ao todo e eventualmente me tornei diretor executivo.

Leia também:

- Veja os melhores bancos dos Estados Unidos em 2024

- Startup de R$ 50 bilhões quer construir aplicativo “faz tudo”

As pessoas nesse pequeno e incipiente mundo do private equity eram mais ou menos da minha idade, então eu as conhecia socialmente. As pessoas estavam relutantes em representá-las porque os negócios que estavam fazendo eram muito pequenos e o conceito todo era novo. Então foi algo natural para mim fazer porque eu conhecia as pessoas.

E então comecei a ver como os negócios eram montados porque estava aconselhando sobre eles — esse foi o meu começo. E então, em 1982, eu queria levar a Lehman Brothers para esse negócio porque achava que poderíamos levantar muito mais dinheiro como uma das maiores firmas de investimento do mundo. O comitê executivo da Lehman rejeitou a entrada no negócio de private equity, o que acho que foi uma decisão cara da parte deles.

“Cerque-se das pessoas mais inteligentes que você puder encontrar e estabeleça um sistema que gere dados proprietários enormes. Seja paciente. Não force uma decisão de investimento — só invista quando tiver uma confiança enorme de que algo funcionará.”

Forbes: Como sua estratégia em relação aos investimentos mudou ao longo de sua carreira?

Schwarzman: Bem, você sabe, o mundo mudou dramaticamente desde que começamos em 1985. Agora não é apenas private equity, mas mesmo o private equity é dividido em diferentes subcategorias de ativos.

Empresas como a nossa foram pioneiras em ir para outras classes de ativos alternativos como imóveis, hedge funds e crédito. Agora temos 72 estratégias diferentes para investir e quando começamos, havia apenas uma. Então, com o tempo, o mundo mudou e fez mais sentido diversificar e adicionar essas novas estratégias. Mas nunca olhamos para isso como diversificação.

Olhamos para isso como coisas diferentes para entrar que estavam subvalorizadas ciclicamente, onde entrar nessa área faria um trabalho realmente ótimo para nossos clientes iniciais que estavam em outros produtos. Então, pessoas que não estavam familiarizadas com o que estávamos fazendo e por que estávamos fazendo sentiam que estávamos diversificados.

Achávamos que estávamos fazendo algo absolutamente fantástico. Essa é uma das razões pelas quais acabamos sendo bem-sucedidos em quase tudo o que fizemos e por que outras pessoas que tentaram emular nossa estratégia muitas vezes entraram nessas linhas de negócios em um momento em que essas áreas estavam supervalorizadas ou você não conseguia atrair pessoas realmente ótimas que tinham conhecimento de domínio nessa área.

Forbes: Qual investimento você consideraria como o maior triunfo de sua empresa ao longo dos anos?

Schwarzman: Um dos realmente notáveis foi nosso investimento na Hilton, que fizemos no início de julho de 2007, absolutamente no auge das ações. E nós sabíamos que estávamos pagando um preço muito alto por isso, mas acreditávamos que havia pelo menos duas oportunidades notáveis de aumentar os lucros da Hilton.

A primeira é que a Hilton não havia se expandido internacionalmente por pelo menos duas décadas. E, assim, tinha o nome número um naquela época internacionalmente, mas tinha hotéis envelhecidos e nenhum novo. Acreditamos que, se abríssemos agressivamente novos hotéis, o fizéssemos do ponto de vista de uma empresa de gerenciamento e tivéssemos outras pessoas investindo o capital, provavelmente poderíamos aumentar os lucros — apenas com essa única atividade — em cerca de US$ 500 milhões por ano.

A segunda oportunidade era que a Hilton estava operando com três sedes e três equipes completas — uma empresa não precisa fazer isso, você pode fazer com uma. Então, achamos que a oportunidade de eficiência estava na área de US$ 500 milhões também. Quando compramos a empresa, embora pagássemos o que parecia ser um preço significativo, pensamos que o preço era bastante bom, certo? Porque sabíamos o que pensávamos que poderia ser alcançado relativamente facilmente e isso se mostrou verdadeiro.

Forbes: Por outro lado, você poderia citar um investimento que foi uma das maiores decepções das quais você tirou algumas lições?

Schwarzman: Claro. Diria mais do que uma decepção, um desastre. Foi a Edgcomb Steel, o terceiro investimento que já fizemos em 1989. Era um negócio de distribuição de aço. Tudo deu errado com esse negócio. Nossa análise estava incorreta. Um de nossos parceiros achava que estava simplesmente ganhando dinheiro com lucros com estoque. Em outras palavras, os preços do aço continuavam subindo e o que quer que fosse.

Tínhamos um estoque, o que quer que pagássemos por ele, por acaso valia muito, então isso ia para o seu demonstrativo de resultados. Quando os preços do aço caíram, o oposto aconteceu. Quando os preços do aço caíram, os lucros da empresa desabaram e ela teve dificuldades para atender aos vencimentos de sua dívida.

Colocamos mais dinheiro na empresa para salvá-la, mas ela continuou indo mal. Então percebi que a única saída era vender o negócio, o que fizemos em 1990 para uma grande empresa de aço na França. Perdemos 100% do nosso investimento original, embora tenhamos salvo o dinheiro que colocamos na segunda vez. Foi uma experiência completamente traumática. Fui a pessoa que tomou a decisão final de fazer o negócio, então foi meu erro e percebi que não poderíamos ter outro erro como aquele.

Forbes: O que você diria que são as métricas mais importantes a serem observadas como investidor? Quais fatores — seja macro ou micro — você presta mais atenção?

Schwarzman: Você tem que entender o ambiente macro em que está investindo — isso ajuda a controlar a precificação e suas expectativas de como esse investimento se sairá no nível micro.

Primeiro, olhamos para quais são os impulsionadores gerais do sucesso desta empresa? E procuramos o que chamamos de bons vizinhos, onde parece haver crescimento embutido para essa indústria e para essa empresa. Espero que não seja particularmente sujeito a ciclos econômicos.

Um exemplo disso é a revolução da IA com centros de dados, onde atualmente temos a maior participação, no mundo, em termos de construção de centros de dados para IA. Então identificamos essa tendência três anos atrás, antes do ChatGPT e agora uma empresa que compramos há três anos — QTS — cresceu seis vezes desde então (A Blackstone adquiriu a QTS, que opera arrendamentos em data centers, por aproximadamente US$ 10 bilhões há três anos, em uma que foi a maior transação de data center da história na época).

Outra grande coisa que olhamos é se essa empresa pode se expandir geograficamente? Com data centers e assim por diante, isso está ocorrendo enquanto falamos. Então, realmente olhando para as pistas de crescimento tanto para a empresa quanto para a indústria, bem como a expansão geográfica.

Forbes: Existe uma ideia de investimento atual, ou tema de investimento, que você acha particularmente apropriado para os investidores hoje?

Schwarzman: Existem duas ou três coisas. O crédito permanece uma área extremamente boa do ponto de vista de risco/retorno. O setor imobiliário está começando a ver uma mudança em seu ciclo econômico porque a construção em quase todas as classes de ativos diminuiu significativamente. E no private equity, vai ficar muito mais movimentado quando as taxas de juros começarem a cair mais tarde neste ano — minha aposta é por volta do terceiro ou quarto trimestre, mas poderíamos ter uma surpresa um pouco mais cedo.

Forbes: Obrigado, Steve.