A imensa riqueza de Pablo Legorreta é uma prova dos negócios de desenvolvimento de remédios

Se o setor de saúde tiver alguma esperança de encontrar curas milagrosas para as doenças devastadoras que assolam o planeta, homens inteligentes como Pablo Legorreta precisarão de sua parte no lucro.

Se a descoberta de medicamentos de grande sucesso é o ápice da indústria farmacêutica, a segunda melhor coisa é ficar rico ganhando centavos a pílula vendida. Há 24 anos, é exatamente isso que um investidor pouco conhecido de Wall Street chamado Pablo Legorreta vem fazendo. Poucos ouviram falar dele, mas milhões se beneficiaram dos medicamentos mais vendidos da sua empresa Royalty Pharma. São nomes como Humira, para quem sofre da doença de Crohn; Lyrica, o remédio antiepilético mais bem-sucedido do mundo, e Imbruvica, para leucemia. As empresas gigantes por trás desses medicamentos, como Pfizer, Johnson & Johnson e AbbVie, fazem todo o trabalho pesado –produzindo e comercializando os remédios enquanto Legorreta se recosta e recolhe o dinheiro em sua caixa de correio.

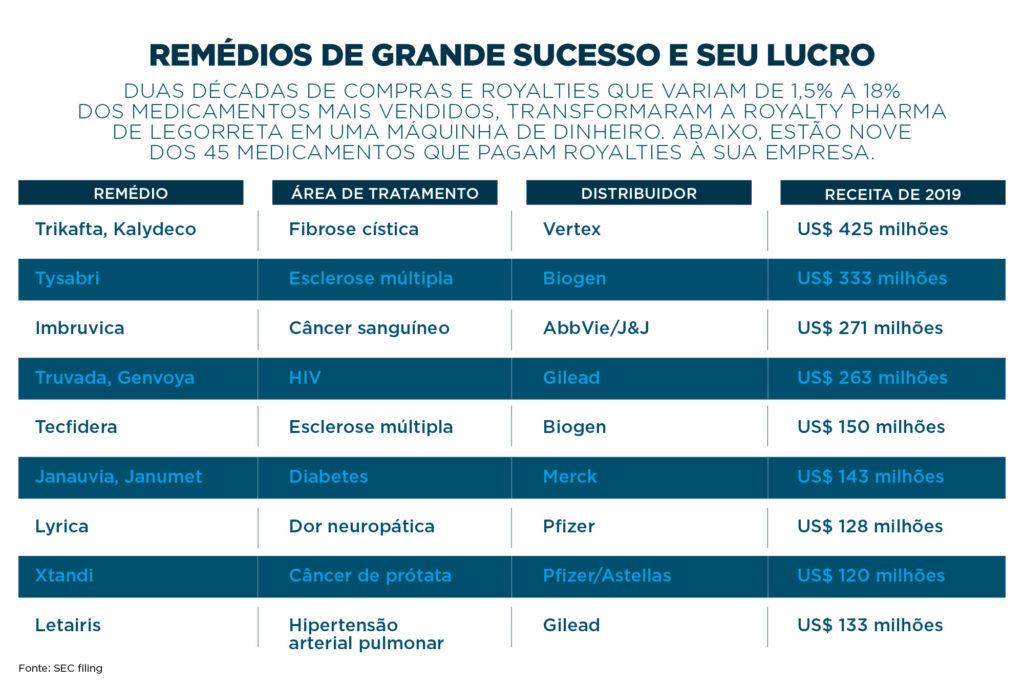

Nesta semana, os detalhes financeiros da operação de Legorreta foram revelados publicamente pela primeira vez enquanto ele se preparava para arrecadar US $ 2 bilhões em uma oferta pública inicial, revelando um conjunto de 45 fluxos diferentes de royalties de remédios, incluindo 22 drogas que geram, cada uma, mais de US$ 1 bilhão em vendas anuais. O triunfo do investimento de Legorreta destaca o boom da biotecnologia nas últimas duas décadas, ocorrido no contexto dos avanços científicos e da inovação, e o preço cada vez maior dos remédios

Os números divulgados nos arquivos da Comissão de Títulos e Câmbio dos Estados Unidos (SEC, na sigla em inglês) são impressionantes. No ano passado, a Royalty Pharma registrou US$ 2,1 bilhões em recebimentos de caixa, que aumentaram 11% desde 2012 em uma base anualizada. O IPO da Royalty Pharma pode chegar a US$ 16,7 bilhões, e a Forbes estima que o patrimônio líquido da Legorreta seja de US$ 2,2 bilhões.

A imensa riqueza de Pablo Legorreta é uma prova dos efeitos da engenharia financeira nos negócios de desenvolvimento de remédios –criticada por muitos por incentivar o aumento dos preços dos medicamentos mas também uma fonte necessária de financiamento na corrida para encontrar curas para flagelos que variam de Covid-19 ao câncer de mama. Por tudo isso, Legorreta, 56 anos, permaneceu quase invisível, evitando entrevistas e aparições públicas. Ele se recusou a comentar a matéria, citando o período de silêncio que os reguladores determinam antes de IPOs.

Nascido no México, Legorreta estudou engenharia industrial na Universidad Iberoamericana da Cidade do México, mas finalmente chegou à famosa empresa de banco de investimentos Lazard Frères, onde trabalhou com fusões e aquisições em Paris e Nova

Em 1996, Legorreta partiu para criar sua empresa de private equity em Nova York para comprar pequenas participações nas receitas futuras de novas drogas. Dessa maneira, seu plano era fornecer saídas e liquidez respeitáveis para instituições acadêmicas e pequenas empresas que ajudaram a desenvolver medicamentos aprovados, anos antes de esses medicamentos atingirem o pico de vendas.

Nos sete anos seguintes, Legorreta levantou cerca de US$ 300 milhões em doações e pensões para os fundos da Royalty Pharma. A partir de 2004, expandiu sua operação e voltou a emprestar habilmente dívidas ao seu negócio de compra de royalties. A securitização de royalties farmacêuticos e a sindicalização da dívida lhe permitiram converter sua estrutura de parceria de investimento em um veículo de capital perpétuo mais permanente, na qual não precisava sacar de seus investidores e podia usar o dinheiro gerado para financiar novas aquisições de royalties. Nos sete anos seguintes, Legorreta desdobrou US$ 5,1 bilhões nessas transações.

LEIA MAIS: 10 bilionários ganharam US$ 23 bilhões esta semana

Como a operação de investimento de Legorreta cresceu para gerenciar US$ 18,6 bilhões no ano passado, ele também começou a comprar royalties relacionados a medicamentos que ainda estavam em desenvolvimento e começou a financiar pesquisa e desenvolvimento. Isso transformou Legorreta de meramente um cobrador de pedágio em uma fonte direta de capital para inovação. Por exemplo, em 2016, a Royalty Pharma concordou em fornecer até US$ 300 milhões para ajudar a financiar dois novos ensaios clínicos para o Ibrance da Pfizer para determinar se o medicamento de sucesso para câncer de mama poderia ser eficaz para pré-metástases.

Algumas das compras da Legorreta foram enormes sucessos. Somente em 2018, a Royalty Pharma arrecadou US$ 499 milhões dos quase US$ 20 bilhões em vendas do Humira, um royalty adquirido em 2006 por US$ 700 milhões da AstraZeneca, quando a droga ainda gerava US$ 2 bilhões anualmente. No ano passado, quase um quinto da receita da Royalty Pharma, US$ 349 milhões, veio de sua participação no total de US$ 8,1 bilhões das vendas do Imbruvica. Em 2013, a Quest Diagnostics vendeu rapidamente seus royalties do Imbruvica para Legorreta, quatro meses antes de o medicamento ser aprovado pela Food and Drug Administration para o tratamento de linfoma.

Como um típico artista de aquisições alavancadas, Legorreta se beneficiou de taxas gigantescas, pagas por seus parceiros. Ele é o único proprietário da RP Management, gerente de investimentos da Royalty Pharma. No ano passado, Legorreta embolsou US$ 28,5 milhões das taxas de administração que a RP Management recebeu da Royalty Pharma, segundo um documento da SEC. Ele também recebeu taxas de desempenho, conhecidas como juros acumulados ao longo dos anos, que no total foram avaliados em US$ 747 milhões no final do ano passado.

O único problema com o modelo de investimento de Legorreta é que falta uma estratégia de saída. Os fluxos de royalties mais lucrativos da Royalty Pharma são como anuidades e, por muitos anos, a renda é protegida por patentes. Quando essas patentes expiram, os royalties da Royalty Pharma caem como em um abismo, como aconteceu quando o Humira começou a ser produzido como genérico em 2018.

A natureza do abismo de seus negócios significava que Legorreta realmente não podia vender os ativos da Royalty Pharma e sacar seus investidores, ou até ele próprio. Para abrir caminho para o atual IPO, Legorreta e alguns de seus sócios seniores emprestaram bilhões em empréstimos de um banco de Wall Street como garantia contra uma grande parte de seu patrimônio nas parcerias de investimento da Royalty Pharma.

LEIA MAIS: Tudo sobre finanças e o mercado de ações

A oferta pública inicial planejada de US$ 2 bilhões eestruturará suas parcerias de investimento, dobrando seus ativos em uma nova corporação da Royalty Pharma que será listada em breve na Nasdaq. Alguns dos investidores de longo prazo de Legorreta, como os fundos da Universidade de Boston e da Universidade de Connecticut, planejam vender algumas de suas ações no IPO, o que deixará Legorreta e seus investidores com um ativo líquido.

Como executivo-chefe de uma empresa de capital aberto, Legorreta agora está pronto para se tornar uma força ainda maior no setor farmacêutico nos Estados Unidos, já que a maior parte dos recursos provenientes de seu IPO será usada para comprar mais fluxos de royalties. Sua administração de RP continuará a receber o que é essencialmente uma taxa de administração igual a 1% dos ativos sob administração e uma taxa de desempenho ou transporte, ou seja, 6,5% dos recebimentos de caixa ajustados. No ano passado, somente a taxa de desempenho seria de US$ 137 milhões. Além da Royalty Pharma, Legorreta também é cofundador da Pharmakon Advisors, um fundo de capital de dívida de US$ 3 bilhões, sediado nos mesmos escritórios de Nova York, que fornece empréstimos ao setor de ciências da vida. Já concedeu empréstimos consideráveis a empresas como Sarepta Therapeutics e Optinose.

Em sua última aparição pública importante, na conferência do Milken Institute em 2018, Legoretta deu aos participantes um vislumbre do futuro da biotecnologia alimentado por financiamentos inovadores, algo a que ele se refere como a “era de ouro”.

Legoretta disse: “Existem tantas classes terapêuticas diferentes que ainda exigem grande investimento. Alzheimer, por exemplo, e muitas outras doenças. É uma pena ver como a indústria se retirou de muitas dessas áreas. Temos de ser um pouco mais atentos à maneira como avançamos”.

Inscreva-se no Canal Forbes Pitch, no Telegram, para saber tudo sobre empreendedorismo.

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.