Ser capaz de ver oportunidades nas crises, saber o momento exato de comprar, vender ou segurar suas ações, ter sangue frio, paciência e visão estratégica de longo prazo são algumas das características comuns entre grandes investidores que conseguiram trilhar uma trajetória de sucesso no mercado de capitais ao longo das últimas décadas.

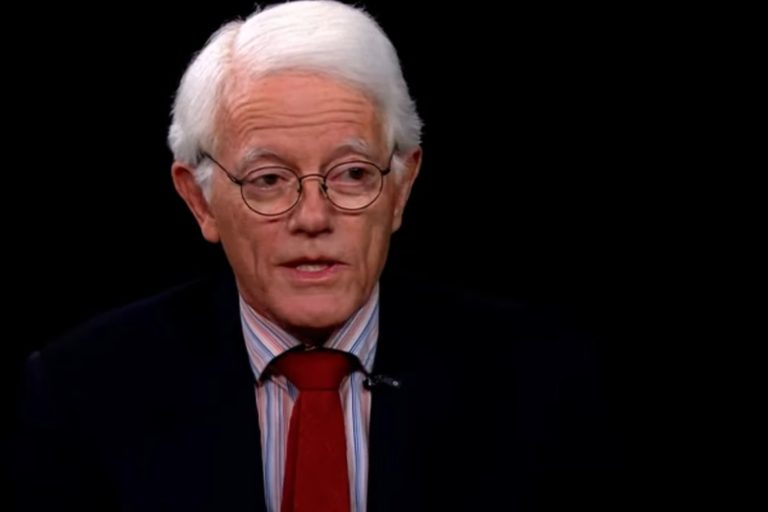

No Brasil, uma das maiores referências quando o assunto é investimento é Luiz Barsi Filho. Aos 83 anos, ele ostenta o título de maior investidor individual da bolsa de valores brasileira, a B3. Dono de um patrimônio avaliado em R$ 2 bilhões somente em ações, o filho de imigrantes espanhóis que teve uma infância humilde no bairro paulistano do Brás e foi engraxate antes de entrar no mercado acionário, acredita que a disciplina e a aposta em investimentos de longo prazo são os principais ingredientes de sua receita de sucesso.

Leia mais: Um ano após IPO, ações que estrearam em julho de 2021 acumulam quedas

O primeiro contato de Barsi com o mundo dos investimentos ocorreu cedo, aos 14 anos, quando ele começou a trabalhar em uma corretora de valores – e logo decidiu investir o que sobrava do salário. Antes de completar 30 anos, preocupado com o futuro da sua aposentadoria, já que avaliava que a previdência pública era insustentável, resolveu desenvolver sua própria estratégia de investimento, uma espécie de “carteira de ações previdenciária”.

O método consiste em comprar papéis de empresas que tenham excelentes projetos e que sejam boas pagadoras de dividendos. Além disso, tem foco em uma carteira menos diversificada em um primeiro momento, concentrando capital em poucas, mas boas companhias. Para Barsi, um dos segredos de investir bem é conhecer a fundo as empresas.

Em uma década, a estratégia garantiu rendimentos suficientes para que ele não precisasse mais trabalhar. E logo ganhou o apelido de “rei dos dividendos”.

Análise fundamentalista

A filosofia adotada por Barsi consiste em uma análise fundamentalista de cada empresa, avaliando o setor de atividade e seu grau de perenidade. O método, que tem como “pai” o inglês Benjamin Graham e é utilizado por muitos investidores de sucesso, consiste em observar a capacidade de geração de caixa da empresa, suas vantagens competitivas e saúde financeira para identificar boas opções de investimento no longo prazo. Graham também foi pioneiro no desenvolvimento da ideia de “value investing”, estratégia de investimento que consiste em encontrar boas ações que estejam subvalorizadas no mercado.

O lendário investidor norte-americano Warren Buffett, um dos homens mais ricos do planeta, com uma fortuna estimada em US$ 111 bilhões de dólares, foi aluno de Benjamin Graham – e também é famoso por utilizar a análise fundamentalista para montar sua carteira de investimentos. Ele é um dos adeptos da técnica “buy and hold”, segundo a qual o investidor permanece por um longo prazo com as ações na carteira. Nas palavras de Buffett, “um investidor não precisa ser esperto, só precisa ser paciente”. Ele também gosta de comprar na baixa e vender na alta.

Por ter utilizado a mesma filosofia que o americano e por também adotar um estilo de vida simples, Barsi também passou a ser chamado de “Warren Buffett brasileiro”. Até hoje, seu portfólio é formado por poucas empresas, todas de setores considerados perenes, como o bancário, o de transmissão e distribuição de energia elétrica e de papel e celulose. São companhias como Banco do Brasil, Klabin e Unipar, algumas na carteira do megainvestidor há mais de três décadas.

Pai de cinco filhos, Barsi, que também trabalha em uma corretora, inspirou pelo menos dois deles a seguir seus passos no mercado financeiro. A mais nova, Louise, de 26 anos, assumiu a missão de ensinar a metodologia de sucesso do pai e é uma das fundadoras da empresa de educação financeira digital Ações Garantem o Futuro. Além de atuar como analista, ela ajuda na gestão do patrimônio familiar. No Instagram, compartilha dicas de investimentos e mostra um pouco da sua vida de sucesso. Assim como o pai, seu primeiro investimento foi aos 14 anos, quando recebeu uma mesada de R$ 300 em ações da Ultrapar. Desde lá, não parou mais de investir.

“A gente se considera empreendedor de negócios que já são maduros”, diz Louise à Forbes. “Mas, em vez de ter nosso capital, ir lá trabalhar, contratar gente, pagar impostos, eu pego meu capital e invisto em empresas que me dão essa oportunidade na bolsa de valores. É praticamente a mesma coisa, mas tenho um décimo do trabalho”, completa. Formada em economia e contabilidade, ela afirma que trabalha duro uma ou duas vezes por ano, quando precisa estudar as novas empresas.

Na avaliação de Louise, o segredo para ver resultado nos investimentos é ter constância nas aplicações. “É preciso ter muitas ações da mesma companhia para poder ganhar musculatura na renda e ver o efeito dos juros compostos. Eu mesma só fui diversificando os papéis ao longo do tempo”, explica. A jovem concentra sua carteira no que chama de BESST: bancos, energia, saneamento, seguros e telecomunicações, que, para ela, são os melhores setores que conseguem pagar dividendos de forma sustentável no longo prazo.

“Uma das grandes lições que meu pai me deu durante todos esses anos foi que só existem dois tipos de empresas que não pagam dividendos. As que não podem e as que não querem naquele momento”, diz. Nesse último grupo ela tem cerca de 10% de sua carteira. “Essas empresas não podem pagar o dividendo agora porque estão investindo, por exemplo, mas no futuro pagarão. Isso aconteceu lá atrás com a Taurus e com a Unipar (que já está há 15 anos na carteira do meu pai) e que são bem-sucedidas.”

Amante da renda variável, Louise confessa ter algo do seu patrimônio em renda fixa, mas não considera isso como um investimento. “Ela serve para pelo menos preservar o valor, te dar uma liquidez de curtíssimo prazo e previsibilidade. Caíram os dividendos e não há nenhuma oportunidade para colocar no mercado? Põe na renda fixa e faz essa reserva de oportunidade, de emergência”, ensina a jovem professora.

Outro filho do megainvestidor, Luiz Barsi Neto é assessor de investimentos e chegou a gerir a carteira do pai entre 2004 e 2009. Hoje ele assessora clientes usando a estratégia do pai, mas enfatiza que é preciso aperfeiçoar sempre as técnicas de investimento focado em dividendos.

Quando a pandemia de Covid-19 começou, muitos clientes de renda variável, vendo os papéis derretendo dia a dia, ligaram pedindo para vender tudo. “Mostramos que era preciso ter a visão de longo prazo, que as crises são passageiras e têm hora para acabar – assim como aconteceu em 2008”, lembra.

A estratégia foi proteger a carteira e comprar mais, já que muitas ações de boas empresas estavam em queda. “A maioria dos clientes conseguiu seguir essa avaliação, comprando bons projetos de investimentos, em “small caps” [ações das empresas com menor capitalização na bolsa]. Mas não foi fácil, afinal alguns papéis desvalorizaram 50% a 70% e os clientes estavam com medo que tudo desmoronasse”, conta Barsi Neto.

A queda generalizada nas bolsas de todo mundo diante da emergência sanitária foi um verdadeiro teste para investidores que pensavam suportar riscos e perdas. “Muitos se apavoraram. No fim, o perfil para renda variável

é aquilo que você investe e consegue colocar a cabeça no travesseiro e dormir. Não é conservador, moderado ou agressivo”, explica.

Apesar de ter seus investimentos todos na bolsa, diversificação também é um caminho interessante. “Nesse contexto de pandemia, guerra na Ucrânia e os juros aumentando em todos os países a renda fixa passa a ser atrativa para o investidor que não suporta o risco. Para os que suportam, a renda variável sempre vai ter muita oportunidade para o médio e o longo prazo. Só exige paciência”, reforça.

Há mais de 50 anos no mercado de capitais, o megainvestidor gaúcho Lírio Parisotto, dono de uma fortuna estimada atualmente em R$ 11,2 bilhões, diz já estar acostumado com turbulências e crises. “O mercado tem momentos de estresse e euforia. O tal do senhor mercado precisaria fazer um pouco de terapia, porque ele é bem descompensado. Mas, no final desses ciclos de altas e baixas, o que sobra são as empresas com os seus fundamentos”, explica ele à Forbes.

Parisotto, que construiu sua fortuna ao investir os lucros de uma empresa de fitas de vídeo e áudio na bolsa de valores, também possui um perfil parecido ao do amigo Barsi. Seu portfólio abrange bancos, empresas de eletricidade e mineração e siderúrgicas. O megainvestidor evita setores que possuem menos proteção, como aviação e comércio.

Para quem está começando a investir, ele dá quatro conselhos. O primeiro é não ter medo das oscilações do mercado. “Tampouco se deve ficar muito eufórico. Faça o dever de casa e avalie bem a empresa que você vai ser sócio”, diz. O segundo é não investir o dinheiro que você tem data para usar. Terceiro: não se estressar. “Se a renda variável perturba a pessoa, é melhor deixar o dinheiro em qualquer outro investimento.” E, por fim, nunca comprar uma ação com base em “dicas”.

Parisotto lamenta que no Brasil os investidores sejam tão focados no curto prazo. Uma prática que, segundo ele, só é vantajosa para a B3 e as corretoras. “A B3 movimenta, em média, R$ 30 bilhões por dia. Em 20 dias úteis do mês, a bolsa negocia R$ 600 bilhões. Em dois meses, R$ 1,2 trilhão. O mercado inteiro vale R$ 4 trilhões, e 30% equivalem a cerca de R$ 1,2 trilhão, que é o ‘free float’ das empresas. Quem é que sempre ganha? A B3, com as taxas, e as corretoras”, explica. “Infelizmente, a cada dois meses, em média, todas as ações trocam de mão. Você não pode ser feliz com essa necessidade de trocar de posição. Quem está investindo não está fazendo isso com segurança”, completa.

Preço x valor

Investidores fundamentalistas como Buffett, Barsi e Parisotto fazem uma distinção muito forte entre o preço e o valor da empresa. Para eles, o preço é o que você compra, quanto você paga numa ação. Mas o que você leva para casa, no final das contas, é o valor. “O foco deles é encontrar empresas que têm uma distorção grande entre o que é preço e o que é valor, sempre buscando uma empresa que tem o valor bem maior que o preço. Buffett segue bem focado nas de ‘value’, que geralmente são empresas consolidadas no setor em que atuam, que já entregam resultado há tempos, como a Coca-Cola e Apple, por exemplo”, analisa Lucas Serra, analista da Toro Investimentos.

“Ele realiza os movimentos através de sua empresa de participações Berkshire Hathaway, que controla um valor muito grande. Então não pode se dar ao luxo de entrar em papéis que sejam menores. Se a Berkshire entrar num papel menor, ela desperta muita atenção – e é exatamente o que ele não quer”, completa Serra.

Growth investor

Dentro da análise fundamentalista que norteia grande parte dos investidores também há o “growth investing”, que consiste em analisar as companhias, geralmente menores, mas com potencial de crescimento – e não aquelas que já estão ou estiveram consolidadas em algum momento. Peter Lynch, o principal expoente dessa filosofia, define a estratégia como GARP (“growth at a reasonable price” ou crescimento a um preço razoável, em tradução livre). O “growth investor” busca empresas capazes de apresentar grandes multiplicações nos seus resultados ao longo dos anos, já que as ações acompanham os lucros dessas empresas.

A própria Berkshire, gerida por Buffet, resolveu aportar US$ 500 milhões no Nubank, o maior banco digital da América Latina, antes da realização do IPO da instituição financeira. “O que de certa forma pode ser considerado um investimento em ‘growth’. Mas foi apenas uma pequena porcentagem do capital deles para dar aquela turbinada na rentabilidade da empresa, sempre com o pensamento no longo prazo”, afirma Serra.

Especular e antecipar

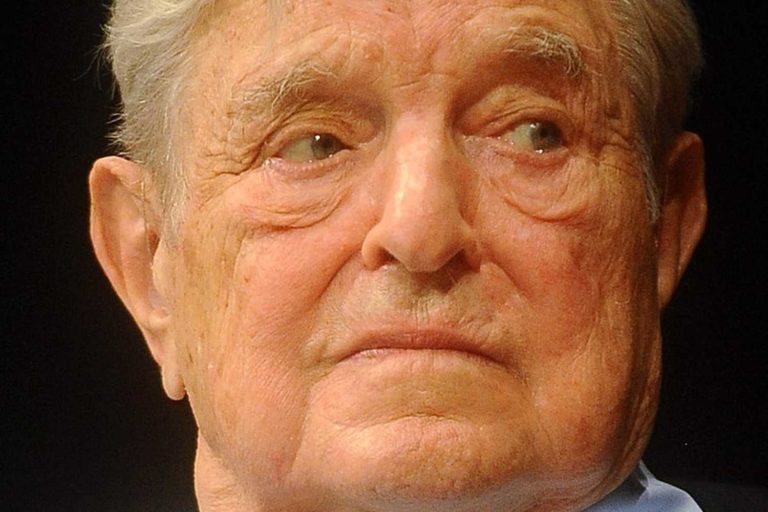

Mas nem só de análise fundamentalista vive o mercado. George Soros, um dos mais renomados investidores do mundo, atua de forma oposta à de Buffett e opta por assumir grandes riscos com aplicações utilizando grande volume de alavancagem. Soros ficou conhecido como “o homem que quebrou o Banco da Inglaterra” quando ganhou cerca de 1 bilhão de libras esterlinas apostando contra a moeda corrente do Reino Unido.

Nascido em Budapeste, ele se mudou para a Inglaterra aos 17 anos, onde fez faculdade e pós-graduação na London School of Economics. Em 1956, emigrou para os EUA, onde fundou seu próprio fundo de investimentos, o Soros Management – que depois se tornaria o Fundo Quantum, reconhecido por investimentos agressivos e por seu alto retorno financeiro. Mesmo tendo um perfil bastante ousado, George Soros mantém uma carteira de investimentos diversificada e evita apostas únicas e concentradas em um único negócio.

O método Soros de investir também é focado no processo de especular no longo prazo e antecipar tendências. Essas apostas nem sempre são bem-sucedidas. Em 1994, ele perdeu mais de US$ 400 milhões ao apostar na queda do iene japonês.

Arbitragem

Há também os investidores que focam na operação de arbitragem. O método consiste em saber aproveitar a discrepância de valores entre ativos idênticos negociados em mercados diferentes. Essas diferenças tendem a durar pouco tempo, sendo a velocidade fundamental para ganhar nesse tipo de operação. A maioria é conduzida com ajuda de robôs.

Eduardo Castro, CIO da Portofino Multi Family Office, gestora de patrimônio com R$ 12,5 bilhões de ativos sob gestão no Brasil e no exterior, avalia que, de forma geral, os megainvestidores são fundamentalistas. Ele opina que, em tempos turbulentos de crises, guerra e crise sanitária, os investidores procuram diversificar, evitando colocar todos os ovos na mesma cesta. “A Bolsa dos EUA, por exemplo, deve ter crescido cerca de 25% ao ano nos últimos dois anos, e, em 2022, está caindo quase 10%. A previsibilidade dessa queda era baixa. E está acontecendo pelo processo inflacionário que começou na pandemia e foi exacerbado pela guerra na Ucrania”, afirma Castro. Outro subitem da diversificação é a geografia. “O grande investidor tem a possibilidade de separar o portfólio doméstico do offshore, diversificando a moeda.”

Para ter êxito nos investimentos, explica o especialista, primeiro é preciso determinar o que o investidor precisa de liquidez imediata e aquilo que não. “Se você consegue colocar parte do seu portfólio no longo prazo, você consegue acessar determinadas classes de ativos que os grandes investidores acessam. Para além das ações da bolsa, você consegue alocar recursos em venture capital, private equity, crédito estruturado, participando indiretamente como sócio de uma determinada empresa e ajudando a estruturá-la.”

Afinal, onde investir?

Não há fórmula mágica para descobrir o melhor investimento para o seu perfil nem para calcular o potencial das empresas, mas algumas lições de grandes lendas do mercado podem ajudar a trilhar um caminho de êxito: focar no longo prazo, desenhar uma meta clara, estudar bem a empresa na qual está investindo seu dinheiro e controlar as emoções nos vários momentos de turbulência que certamente virão. Assim, quem sabe, daqui a alguns anos esta reportagem pode ser sobre você.

Artigo publicado na edição 97 da revista Forbes, em maio de 2022.