As empresas precisam captar recursos por diferentes motivos: expandir seus negócios, reforçar o capital de giro e cumprir com obrigações financeiras, entre outros. Para isso, elas podem recorrer aos bancos ou ao mercado de capitais.

Em 2022, porém, a segunda alternativa se mostrou mais restrita. Não houve interesse dos investidores por emissões de ações, tanto ofertas iniciais (IPO) quanto secundárias (follow-ons). Rodadas de captação por fundos de private equity ou venture capital também murcharam. No jargão de mercado, “a janela está fechada”.

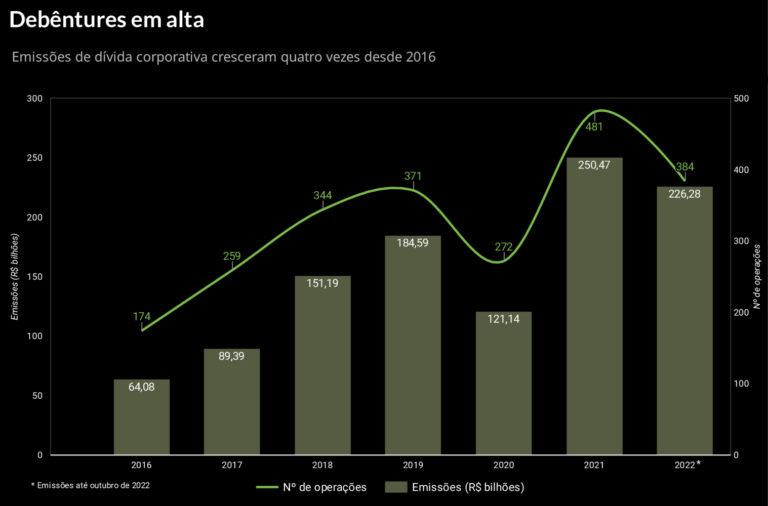

A alternativa para as companhias foi captar recursos por meio da emissão de títulos de renda fixa, o chamado mercado de dívida. Em 2022, a emissão de debêntures representou 51% do total de R$ 444 bilhões de emissões em todo o mercado de capitais até outubro. Trata-se de uma alta de 21,6% em relação ao mesmo período de 2021.

Debêntures são títulos de dívidas de empresas. É como se essas empresas tivessem tomado um empréstimo dos seus investidores e o título assegura o pagamento do valor no futuro, com acréscimo do rendimento previsto.

Acompanhe em primeira mão o conteúdo do Forbes Money no Telegram

“Muitas empresas estruturadas, com boa governança, qualidade de auditoria, prontas para abrir capital na bolsa de valores se depararam com a janela fechada neste ano e tiveram que recorrer ao mercado de dívida, via debêntures, para captar dinheiro”, afirma Mariano Andrade, sócio da gestora Polo Capital.

Com exceção de 2021, o volume de emissões deste ano (até outubro) é maior do que o dos últimos seis anos. Até o momento, foram emitidos R$ 226,3 bilhões na forma de debêntures. No ano passado inteiro as emissões totalizaram R$ 250,5 bilhões (até outubro, R$ 186,6 bilhões).

“O mercado de crédito evoluiu muito nos últimos cinco anos. Hoje, o crédito não é mais visto como uma alocação estratégica pontual na carteira, mas como um investimento legítimo de longo prazo. Há uma forte demanda por dívida”, diz Andrade.

Por que debêntures?

Debêntures não é a única forma de captação de recursos via renda fixa disponível para as empresas. Outros produtos financeiros são CRI e CRA (certificados de recebíveis imobiliários e do agronegócio, respectivamente), além de FIDCs e FIPs.

Stefan Castro, gestor de crédito da Absolute Investimentos, afirma que a empresa sempre vai optar pelo instrumento financeiro que mais faça sentido dentro do prazo, taxa e demanda que ela precisa no momento.

Para as empresas, as debêntures possuem algumas vantagens frente aos outros produtos. Enquanto CRIs e CRAs estão limitados aos seus respectivos setores (imobiliário e agronegócio) e dependem de uma antecipação de recebíveis e uma securitizadora como intermediária, as debêntures possuem uma padronização de emissão junto à CVM que pode ser feita diretamente pela empresa em conjunto com um banco emissor.

Além disso, os certificados de recebíveis são instrumentos muito escolhidos por pessoas físicas, devido sua isenção de imposto de renda, já as debêntures são uma escolha forte dos fundos de investimento.

Cerca de 95% das emissões deste ano foram feitas com esforços restritos, via Instrução 476 da CVM, o que significa que apenas investidores qualificados e profissionais puderam aportar. Os fundos de investimentos subscreveram 45% das emissões de 2022, seguidos dos intermediários e demais participantes ligados à oferta, com 44,4%.

“Debêntures permitem uma boa diversificação para a carteira dos fundos. É possível alinhar o prazo, o setor da empresa e verificar a classificação de risco”, diz Castro. “As maiores empresas brasileiras, com capacidade de pagamento e baixa probabilidade de inadimplência estão no mercado de debêntures. Isso oferece conforto para os fundos em um cenário incerto.”

No último dia 22, a empresa petrolífera Enauta, cujas ações são negociadas no Novo Mercado da B3, divulgou que fará sua primeira emissão de debêntures, captando R$ 2 bilhões em uma oferta de esforços restritos. O público-alvo são investidores profissionais. Já a empresa de saúde Rede D’Or é veterana nesse mercado. Neste mês, ela aprovou sua 26ª emissão, podendo captar até R$ 900 milhões.

Segundo a Anbima, a maior parte dos recursos captados foi para capital de giro (41,7% neste ano, ante 36,6% no mesmo período de 2021). As operações para o refinanciamento de dívidas corresponderam a 18,3% (foi 25,7% em 2021).

“O cenário para dívida é ótimo. Mesmo se os juros caírem e a bolsa subir, reabrindo a janela de captações, algumas empresas vão migrar, mas outras, que desistiram de emitir debêntures por causa dos juros altos, vão voltar e o mercado vai rodar de qualquer jeito”, afirma Andrade.