Foi um ano de altos e baixos para os principais investidores de fundos de hedge. Esses fundos são alavancados e seguem estratégias arrojadas para maximizar retornos. E seus gestores tiveram de enfrentar mercados voláteis devido à guerra no leste da Europa, ao aumento da inflação e à elevação das taxas de juros nos Estados Unidos e na Zona do Euro.

Como grupo, os 20 bilionários de fundos de hedge mais ricos na lista de Bilionários da Forbes em 2023 têm um patrimônio líquido de US$ 245 bilhões – um aumento de US$ 4 bilhões em relação ao ano anterior. No entanto, seus retornos individuais variaram dramaticamente.

Ken Griffin teve o ano mais lucrativo de qualquer fundo de hedge da história. Ele tem um patrimônio líquido estimado em US$ 35 bilhões, US$ 7,8 bilhões a mais do que no ano passado e quase triplo do que valia em 2020. O fundo Wellington, principal carteira da gestora Citadel, de Griffin, rendeu 38% em 2022, enquanto o S&P 500 caiu quase 20%. Os ativos da empresa aumentaram tanto que ela pagou US$ 7 bilhões em lucros aos investidores no início deste ano.

O ano excepcional torna Griffin o bilionário de fundos de hedge mais rico do planeta, muito à frente do número dois Jim Simons, que fundou a empresa de negociação quantitativa Renaissance Technologies e tem um patrimônio líquido estimado em US$ 28,1 bilhões. O terceiro colocado no ranking é Ray Dalio, fundador aposentado da Bridgewater Associates, o maior hedge fund do mundo. Dalio possui um patrimônio líquido estimado em US$ 19,1 bilhões.

No total, a Forbes contabiliza 47 bilionários de fundos de hedge, que têm um patrimônio líquido combinado de US$ 312 bilhões, um aumento ligeiro em relação ao mesmo número em 2022, que valiam US$ 310 bilhões.

A Citadel gerou um ganho líquido estimado de US$ 16 bilhões para os investidores no ano passado, o maior já registrado pela gestora LCH Investments, focada em fundos de fundos. Esse resultado elevou os ganhos líquidos da companhia para US$ 65 bilhões desde sua fundação.

O fundo Wellington é um fundo multimercado com investimentos em commodities, ações, renda fixa, crédito e estratégias quantitativas. Os fundos especializados da Citadel para renda fixa e ações também registraram fortes ganhos de 32,6% e 21,4%, respectivamente.

O fundo de hedg, que Griffin transferiu de Chicago para Miami em 2022, gerou uma receita líquida de US$ 28,7 bilhões em 2022 antes dos impostos. A cifra é equivalente à receita da divisão de mercado de capitais do JPMorgan. Seu retorno líquido acumulado de 118% desde 2020 supera em muito o ganho de 25% do S&P 500 no mesmo período.

Leia também:

- As 25 pessoas mais ricas do mundo em 2023

- As celebridades mais ricas de todos os tempos

- Quem são os 51 brasileiros em 2023 com mais de US$ 1 bilhão

Os negócios de fundos de hedge representam cerca de um terço do patrimônio líquido de Griffin, de acordo com estimativas da Forbes. Cerca de metade vem da Citadel Securities que fornece liquidez para que os investidores executem negociações e é separado do fundo de hedge.

A Citadel Securities vendeu uma participação minoritária para a investidora de capital de risco Sequoia Capital e a empresa de criptomoedas Paradigm com uma avaliação de US$ 22 bilhões em janeiro de 2022. O restante de sua fortuna estimada consiste em ativos pessoais, incluindo coleções substanciais de imóveis e arte, além de outros investimentos.

Griffin está no topo de um cenário principalmente americano, com nove dos dez gestores de fundos de hedge mais ricos vindo dos EUA, incluindo Simons, Dalio, David Tepper (patrimônio líquido estimado: US$ 18,5 bilhões), Steve Cohen (US$ 17,5 bilhões) e Carl Icahn (US$ 17,5 bilhões).

O investidor mais rico de fora dos Estados Unidos é Michael Platt (US$ 16 bilhões), que devolveu o capital a investidores externos em 2015 e converteu seu fundo BlueCrest Capital Management em um familly office (serviço privado de consultoria em gerenciamento de patrimônio e de fortuna de uma família ou empresa familiar).

Desde então, seus retornos relatados têm sido impressionantes, gerando pelo menos 25% em cada ano desde 2016 e alcançando um retorno recorde de 153% em 2022, graças a uma aposta de que a inflação e as taxas de juros aumentariam mais do que a maioria das pessoas esperava.

A Brevan Howard, cofundada por Alan Howard e atualmente liderada pelo CEO Aron Landy, foi outra empresa britânica que registrou um ano impressionante, com um retorno de 20% em seu fundo principal e um retorno de 28% em seu fundo Alpha Strategies. Os ativos sob gestão da empresa caíram de um pico de US$ 40 bilhões em 2013 para menos de US$ 10 bilhões em 2018, após uma série de retornos fracos, mas se recuperaram para US$ 30 bilhões hoje. O patrimônio líquido de Howard está agora em uma estimativa recorde de US$ 3,6 bilhões, acima dos US$ 3,2 bilhões do ano anterior.

Não são todos os gestores de fundos de hedge que tiveram um ano para comemorar – especialmente os especializados em tecnologia, que obtiveram anos de sucesso após a crise financeira de 2008.

O fundo de hedge da empresa de tecnologia Tiger Global caiu 56% no ano passado. A maior parte de seus ativos está em seus fundos de risco, e o patrimônio líquido do fundador Chase Coleman caiu de US$ 10,3 bilhões há um ano para cerca de US$ 8,5 bilhões.

O Viking Global Investors, de Andreas Halvorsen, caiu 18% em seu fundo long-only, que aposta na valorização das ações. Por outro lado, seu fundo long-short, que envolve compra e venda de ativos em alta ou baixa, teve uma queda de 2% e manteve-se relativamente estável. Esses resultados levaram a uma redução no patrimônio líquido de Halvorsen, de US$ 6,5 bilhões para US$ 5,9 bilhões.

Conheça os 20 gestores de fundos de hedge mais ricos na lista da Forbes dos Bilionários do Mundo de 2023:

1. Ken Griffin

1. Ken Griffin#1. Ken Griffin

Patrimônio líquido: US$ 35 bilhões

Empresa: Citadel

O Griffin fundou a Citadel, empresa de fundo de hedge multiestratégia em 1990, e ela agora gerencia US$ 57 bilhões em ativos. A Citadel Securities, fundada em 2002, também é uma máquina geradora de receita, lidando com mais de 25% de todas as negociações de ações nos EUA.

Jim Simons

Jim Simons#2. Jim Simons

Patrimônio líquido: US$ 28,1 bilhões

Empresa: Renaissance Technologies

Simons fundou a Renaissance Technologies, sediada em Long Island (NY), em 1982. Sua empresa de negociação quantitativa, que gerencia cerca de US$ 50 bilhões em ativos, é famosa pelo seu Medallion Fund, uma estratégia de caixa preta de US$ 10 bilhões que só está aberta para os proprietários e funcionários da Renaissance. Embora Simons tenha se aposentado oficialmente em 2010, ele ainda está envolvido na empresa e continua se beneficiando dos seus fundos.

Ray Dalio

Ray Dalio#3. Ray Dalio

Patrimônio líquido: US$ 19,1 bilhões

Empresa: Bridgewater Associates

Dalio fundou a Bridgewater Associates em 1975 em seu apartamento de dois quartos em Nova York e a transformou na maior empresa de fundos de hedge do mundo. Ele se aposentou como co-CEO da Bridgewater em 2017 e se afastou como presidente e co-diretor de investimentos em 2021 e 2022, respectivamente, e os ativos da firma sofreram durante a transição. Hoje, a Bridgewater gerencia US$ 124 bilhões em ativos, abaixo dos US$ 168 bilhões em seu auge no final de 2019.

David Tepper

David Tepper8. David Tepper

Patrimônio líquido: US$ 21,3 bilhões (R$ 125,9 bilhões) | Variação em um ano: +3% | Times: Carolina Panthers, Charlotte FC | Fonte da fortuna: fundos de hedge | Cidadania: Estados UnidosOs Panthers ainda não conseguiram alcançar a pós-temporada sob a direção de Tepper, o fundador de 67 anos da Appaloosa Management que comprou a franquia por US$ 2,275 bilhões (R$ 13,4 bilhões) em 2018. A gestão não desagrada apenas os torcedores. Em pesquisa recente da NFL Players Association com seus membros, Tepper recebeu uma nota D-, a segunda pior entre os 32 proprietários da liga. No entanto, ele teve mais sucesso com o Charlotte FC da MLS, com o time chegando aos playoffs nos últimos dois anos e registrando o segundo maior total de público da temporada regular da liga em 2022, 2023 e 2024, de acordo com o site de dados Transfermarkt.

- Anúncio publicitário

Steve Cohen

Steve Cohen#5. Steve Cohen

Patrimônio líquido: US$ 17,5 bilhões

Empresa: Point72 Management

Cohen fundou o hedge fund Point72 Asset Management, que tem US$ 27 bilhões em ativos sob gestão. A empresa começou a gerenciar capital externo em 2018, após uma proibição de supervisão de dois anos decorrente de acusações de insider trading (uso de informações privilegiadas) contra a empresa anterior de Cohen, a SAC Capital. Cohen comprou o time de beisebol New York Mets por US$ 2,4 bilhões em 2020 e tem investido para tornar o time um possível campeão.

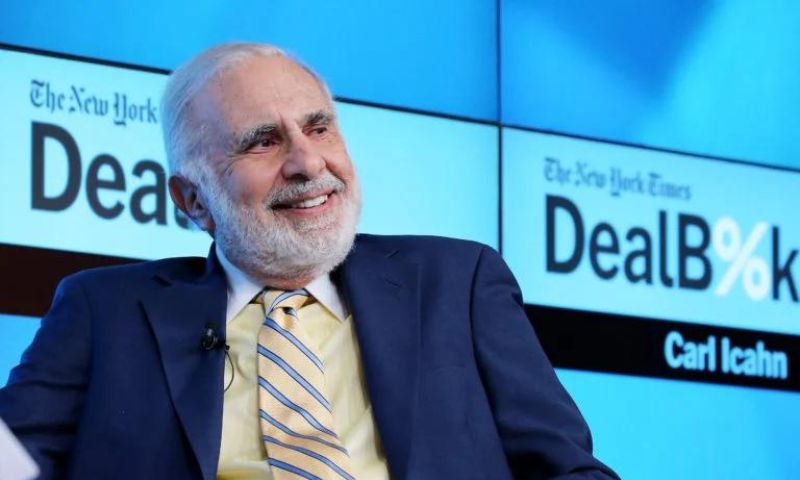

Carl Icahn

Carl Icahn#6. Carl Icahn

Fortuna: US$ 17,5 bilhões

Empresa: Icahn Enterprises

O investidor ativista tem impactado a América corporativa há décadas, e as ações de seu principal veículo de investimento, Icahn Enterprises, tiveram um pequeno aumento em 2021. Ele obteve um lucro de aproximadamente US$ 250 milhões comprando ações do Twitter depois que Elon Musk assinou um acordo de fusão para adquirir a empresa, e disse que teria considerado travar uma luta de procuração se o negócio não tivesse sido concluído. Em março, Icahn lançou uma batalha de procuração com a Illumina, nomeando três diretores para o conselho e pressionando a empresa de sequenciamento de DNA a se desfazer de sua aquisição de US$ 7,1 bilhões em 2021 da empresa de saúde Grail.

Michael Platt

Michael Platt#7. Michael Platt

Fortuna: US$ 16 bilhões

Empresa: BlueCrest Capital Management

Platt é cofundador e CEO da BlueCrest Capital Management. Em seu auge, em 2013, a empresa foi uma das maiores gestoras de fundos de hedge do mundo, com mais de US$ 35 bilhões em ativos. Após uma incursão no mercado de ações e resultados insatisfatórios que levaram à saída de investidores, ele devolveu o dinheiro dos investidores externos em 2015, transformando a empresa em familly office. Desde então, a empresa tem gerado pelo menos 25% de retorno anual, incluindo um retorno líquido de 95% em 2020 e 153% em 2022.

Israel Englander

Israel Englander#8. Israel Englander

Fortuna: US$ 11,5 bilhões

Empresa: Millennium Management

Englander fundou a Millennium Management em 1989 com US$ 35 milhões de amigos e familiares. Hoje, sua empresa de fundos de hedge gerencia US$ 58 bilhões. Seu principal fundo multiestratégia teve um retorno de 12,4% em 2022, gerando US$ 8 bilhões em ganhos líquidos para os investidores, segundo a LCH Investments.

Chase Coleman

Chase Coleman#9. Chase Coleman

Fortuna: US$ 8,5 bilhões

Empresa: Tiger Global Management

Ele fundou a Tiger Global em 2001. Nos primeiros 20 anos, obteve sucesso, registrando um retorno líquido anualizado de 21% em seu fundo de hedge até 2021. No entanto, em 2022, sofreu uma perda brutal de 56% à medida que os mercados de tecnologia esfriaram, revertendo mais da metade desses ganhos acumulados. A maioria dos ativos da Tiger Global agora está em seus fundos de capital de risco, que também foram desvalorizados em um terço no ano passado.

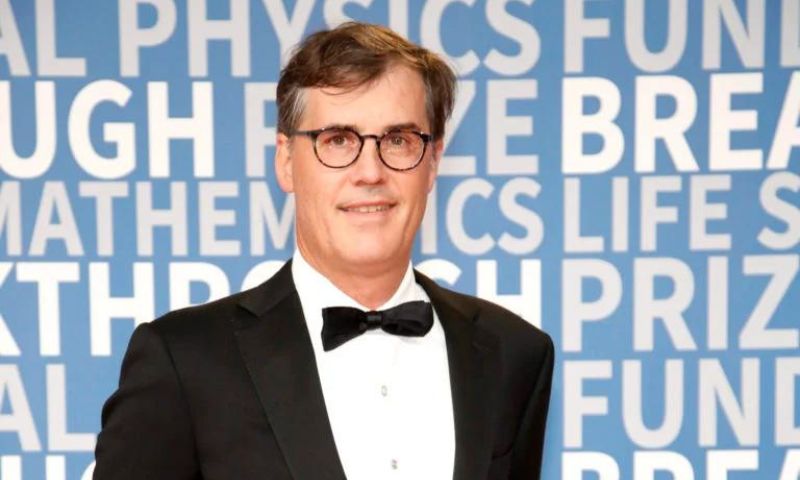

David Shaw

David Shaw#10. David Shaw

Fortuna: US$ 7,9 bilhões

Empresa: D.E. Shaw & Co.

Ex-professor de ciência da computação da Universidade Columbia, Shaw fundou seu fundo de hedge quantitativo, D.E. Shaw, em 1988. Conhecido por utilizar modelagem matemática sofisticada e algoritmos, o fundo agora gerencia mais de US$ 60 bilhões em ativos. Shaw se afastou das operações diárias em 2002, deixando um comitê executivo para supervisionar a empresa.

Paul Tudor Jones

Paul Tudor Jones#11. Paul Tudor Jones

Fortuna: US$ 7,5 bilhões

Empresa: Tudor Investment Corp.

Philippe Laffont

Philippe Laffont#12. Philippe Laffont

Fortuna: US$ 6,9 bilhões

Empresa: Coatue Management

John Overdeck

John Overdeck#13. John Overdeck

Fortuna: US$ 6,8 bilhões

Empresa: Two Sigma Investments

David Siegel

David Siegel#14. David Siegel

Fortuna: US$ 6,8 bilhões

Empresa: Two Sigma Investments

Christopher Hohn

Christopher Hohn#15. Christopher Hohn

Fortuna: US$ 6,7 bilhões

Empresa: The Children’s Investment Fund

George Soros

George Soros#16. George Soros

Fortuna: US$ 6,7 bilhões

Empresa: Soros Fund Management

Bruce Kovner

Bruce Kovner#17. Bruce Kovner

Fortuna: US$ 6,6 bilhões

Empresa: Caxton Associates

Stanley Druckenmiller

Stanley Druckenmiller#18. Stanley Druckenmiller

Fortuna: US$ 6,4 bilhões

Empresa: Duquesne Capital Management

Andreas Halvorsen

Andreas Halvorsen#19. Andreas Halvorsen

Fortuna: US$ 5,9 bilhões

Empresa: Viking Global Investors

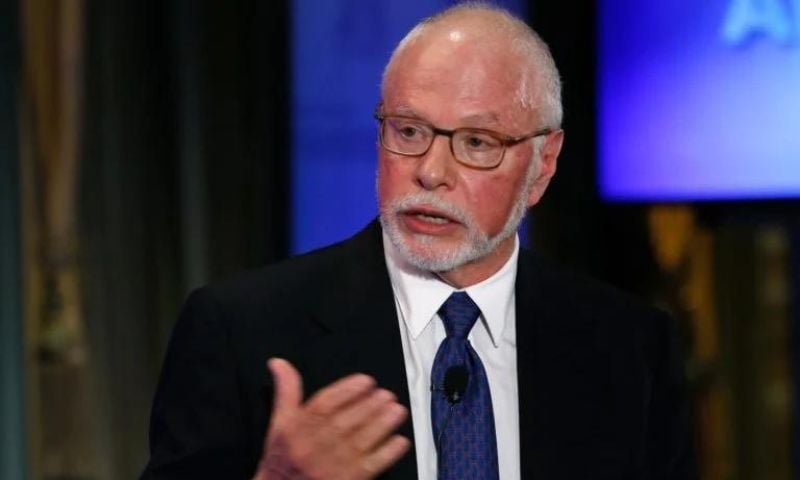

Paul Singer

Paul Singer#20. Paul Singer

Fortuna: US$ 5,5 bilhões

Empresa: Elliott Management

#1. Ken Griffin

Patrimônio líquido: US$ 35 bilhões

Empresa: Citadel

O Griffin fundou a Citadel, empresa de fundo de hedge multiestratégia em 1990, e ela agora gerencia US$ 57 bilhões em ativos. A Citadel Securities, fundada em 2002, também é uma máquina geradora de receita, lidando com mais de 25% de todas as negociações de ações nos EUA.

*Patrimônios líquidos em 10 de março de 2023

Tradução: Poliana Santos