As demissões na Chipper Cash, startup de tecnologia financeira que facilita transações entre consumidores africanos, começaram lentamente.

Em julho de 2022, quatro recrutadores foram demitidos. Sete engenheiros de qualidade vieram em seguida, dois meses depois. Em uma noite de domingo, no início de dezembro, cerca de 50 funcionários, ou pouco mais de 10% da empresa, receberam e-mails informando que estavam desempregados e que o acesso aos seus computadores de trabalho havia sido cancelado. E então, cerca de dois meses depois, ocorreram cortes ainda mais profundos: a Chipper demitiu cerca de 30% de seu pessoal.

Bilionários dão dicas sobre como ganhar dinheiro

The Washington Post / Getty Images

The Washington Post / Getty ImagesDavid Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

Daniel Zuchnik / Getty Images

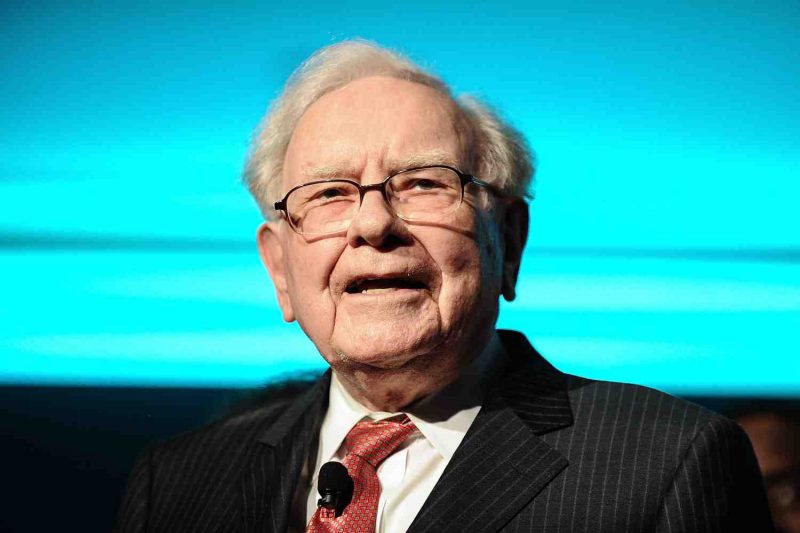

Daniel Zuchnik / Getty ImagesWarren Buffett

Patrimônio líquido: US$ 112,5 bilhões (R$ 544,5 bilhões) | CEO e presidente da Berkshire Hathaway

Oportunidades

“O mundo está mudando, mas as coisas novas não eliminam as oportunidades. O que proporciona oportunidades são outras pessoas fazendo coisas estúpidas, e eu diria que, nos 58 anos em que administramos a Berkshire, houve um grande aumento no número de pessoas fazendo coisas estúpidas, e elas fazem em grande escala. A razão pela qual elas fazem isso, em certa medida, é porque podem obter dinheiro de outras pessoas muito mais facilmente.”

Roy Rochlin / Getty Images

Roy Rochlin / Getty ImagesSam Zell

Patrimônio líquido: US$ 5,2 bilhões (R$ 25,1 bilhões) | Fundador da Equity Group Investments

Importância da Liquidez

“Liquidez equivale a valor. Portanto, incentivamos todas as nossas empresas a manter altos níveis de liquidez. Porque, no final, todo período de estresse econômico termina com um evento de liquidez ou um verdadeiro desafio de liquidez, e como isso é enfrentado separa os homens dos meninos.”

The Washington Post / Getty Images

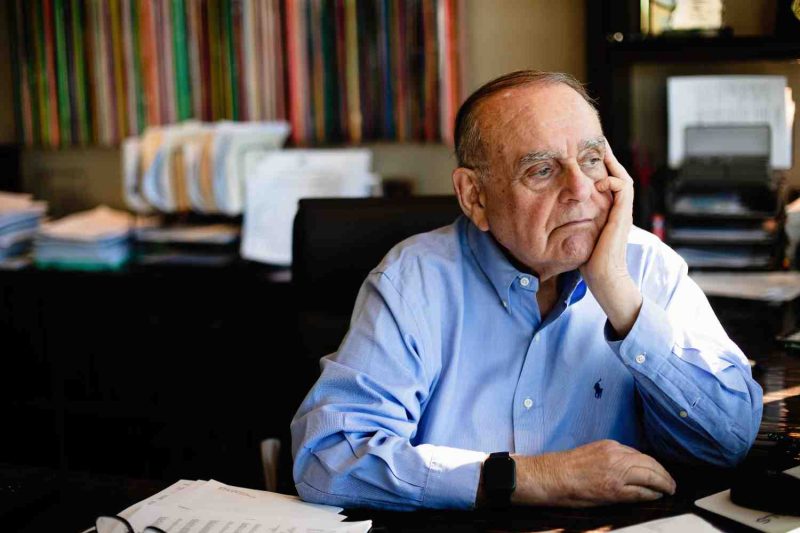

The Washington Post / Getty ImagesLeon Cooperman

Patrimônio líquido: US$ 2,5 bilhões (R$ 12,1 bilhões) | Fundador da Omega Advisors

Por que investir em valor

“Sempre fui orientado para o valor. Gosto de obter mais pelo meu dinheiro do que pago. Percebi que a tecnologia é uma espada de dois gumes. A inovação de alguém pode levar à obsolescência de outros, então nunca entendi pagar múltiplos altos por empresas que podem ter uma vida curta. A Meta (anteriormente conhecida como Facebook) é um exemplo perfeito. O TikTok parece estar tirando seu mercado.”

- Anúncio publicitário

Roy Rochlin / Getty Images

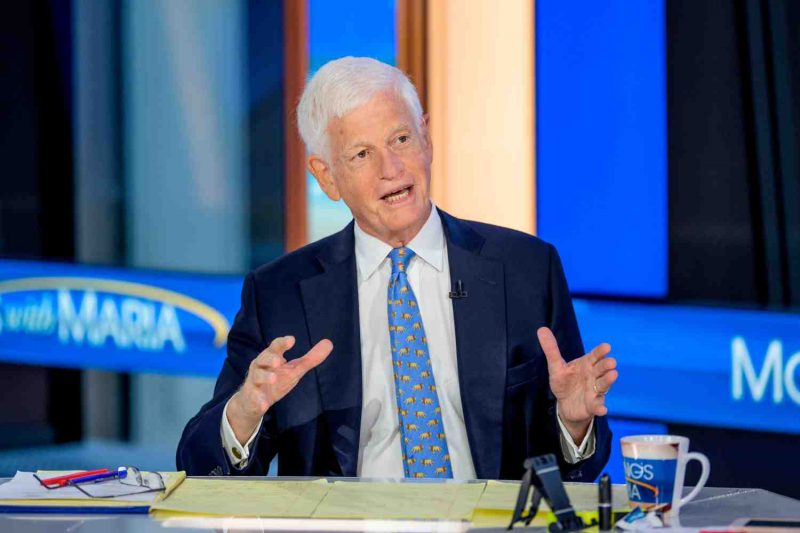

Roy Rochlin / Getty ImagesMario Gabelli

Patrimônio líquido: US$ 1,6 bilhão (R$ 7,7 bilhões) | CEO da GAMCO Investors

Conselhos para os jovens que querem ser bilionários

“Se você tem 20 anos e cresceu jogando Fortnite, pode estar acostumado a buscar ganhos de curto prazo, mas é importante pensar no longo prazo. Quando dou palestras sobre como se tornar um bilionário nas universidades, utilizo uma tabela que demonstra a acumulação de valor ao longo de um período estendido. Explico a importância de economizar e, na prática, utilizo o exemplo de abrir mão de uma xícara de café a menos e investir o valor economizado. A longo prazo, essa atitude pode levar ao crescimento do seu patrimônio. Então, se você realmente quer se ajudar, considere abrir mão de uma cerveja.”

Patrick McMullan / Getty Images

Patrick McMullan / Getty ImagesGlenn Dubin

Patrimônio líquido: US$ 2,8 bilhões (R$ 13,5 bilhões) | Fundador da Dubin & Co.

Identifique tendências

“Procure uma estratégia, uma região ou uma classe de investimento onde as condições estejam a seu favor. Isso pode envolver um novo mercado, um novo produto ou uma mudança significativa no ciclo de investimento. Em seguida, é necessário identificar talentos, como gestores de portfólio, traders, analistas ou analistas quantitativos, dependendo da estratégia e do negócio que está sendo construído. Ao combinar esses dois elementos – uma situação favorável e a identificação de talentos excepcionais – as chances de sucesso aumentam significativamente.”

RAYMOND JAMES / Divulgação

RAYMOND JAMES / DivulgaçãoThomas James

Patrimônio líquido: US$ 2,3 bilhões | Presidente emérito da Raymond James Financial

Foque no longo prazo

“Se observarmos qualquer período de dez anos, é evidente que as ações geralmente apresentam crescimento. As pessoas têm dificuldade em identificar os momentos mais baixos e mais altos do mercado. Eu prefiro investir dinheiro gradualmente ao longo de vários anos. Se alguém chegar ao meu escritório com uma quantia considerável para investir nos próximos dois anos, sugiro que façamos investimentos trimestrais em oito etapas. Você não pode vencer o mercado a longo prazo.”

Axel Dupeux / Divulgação

Axel Dupeux / DivulgaçãoRon Baron

Patrimônio líquido: US$ 4,9 bilhões (R$ 23,7 bilhões) | Presidente e CEO da Baron Funds

Investir em grandes negócios

“Quando comecei, tratava-se de determinar o valor de um negócio. Era baseado no que eu achava que um negócio valia e depois comprá-lo com desconto em relação a esse valor. Comprei várias ações assim, a maioria deu certo, mas as que não deram foram investimentos terríveis e não consegui me livrar delas. Então eu pensei: isso não parece uma ideia muito boa. O que acabou sendo uma ideia melhor foi investir em grandes negócios com potencial de crescimento, grandes pessoas gerenciando-os e uma vantagem competitiva. Então, me concentrei no crescimento das vendas em vez do crescimento do lucro por ação.”

David Rubenstein

Patrimônio líquido: US$ 3,1 bilhões (R$ 15 bilhões) | Cofundador e presidente executivo do Grupo Carlyle

Matemática e Microgerenciamento

Segundo Rubenstein, os grandes investidores possuem habilidades sólidas em matemática, demonstram uma curiosidade intelectual enorme e têm o hábito de ler o máximo que podem, mesmo que não seja diretamente relacionado à área em que estão investindo. Eles são como esponjas, absorvendo informações. Além disso, esses investidores gostam de ter a palavra final e, quando tomam uma decisão ruim, assumem a responsabilidade por ela.

“A coisa mais importante é ler, saber sobre o que está se envolvendo e não pensar que é um gênio. Seja realista em suas expectativas de taxa de retorno. A coisa mais importante a se reconhecer é que o maior erro que as pessoas cometem é vender quando os mercados estão em queda e comprar quando os mercados estão em alta.”

Foi uma reviravolta dramática para uma empresa que incluía “liderar com empatia” como um dos seus quatro valores corporativos e que tinha sido apresentada na Forbes como uma das startups mais promissoras no setor de fintechs apenas oito meses antes.

Em fevereiro de 2023, a Zepz, empresa com sede no Reino Unidos que também é focada na transferência de dinheiro, sentiu cheiro de sangue e abordou Chipper com uma oferta de compra. A Zepz foi avaliada em US$ 5 bilhões em um aporte de fundos em agosto de 2021, mas os valores de mercado de suas ações caíram 50% desde lá. Na época, a empresa disse que pagaria entre 5% e 10% de seu patrimônio para comprar a startup.

Mesmo que Zepz ainda valesse US$ 5 bilhões, o que era, na melhor das hipóteses, duvidoso, o negócio teria avaliado a Chipper entre US$ 250 milhões e US$ 500 milhões – um desconto brutal em relação ao valuation de US$ 2,2 bilhões que a companhia obteve no final de 2021. As negociações foram interrompidas.

Um porta-voz da Zepz disse que a empresa desistiu do negócio porque não conseguiu obter informações financeiras suficientes de Chipper, e o que viram os fez questionar a viabilidade do negócio.

Leia também:

- Ele tem 28 anos e três startups de saúde que faturam R$ 212 milhões

- O que faz uma pessoa ser rica? O segredo por trás do sucesso financeiro

- CEO revoluciona produção de medicamentos com empresa de US$ 270 milhões

Ham Serunjogi, CEO da Chipper, agora com 29 anos, diz que Chipper forneceu todas as informações solicitadas, e a Zepz se recusou a compartilhar suas próprias métricas financeiras e Chipper foi quem se afastou. “Nunca tive a intenção de ser adquirido”, disse Serunjogi em maio.

Em abril, a Chipper reduziu sua avaliação interna 409A – o valor de mercado que usa para emitir opções de ações para funcionários – em 70%, cortando o preço de suas ações ordinárias de cerca de US$ 13 no final de 2022 para US$ 3,89, de acordo com um ex-funcionário e um documento visto por Forbes. A empresa também levantou cerca de US$ 25 milhões em dívida conversível, diz uma pessoa familiarizada com o financiamento – dívida que será convertida em capital a uma avaliação de US$ 450 milhões se a Chipper for adquirida ou conseguir outra grande arrecadação de capital.

Desafios do setor

A situação de Chipper representa os desafios que muitas fintechs enfrentam hoje. Em 2020 e 2021, à medida que a Covid impulsionava mais transações online e os consumidores migravam para aplicações no setor financeiro, as startups e os seus financiadores agiam como se o rápido crescimento e os bons tempos fossem continuar durante anos.

A Chipper, que oferece transferências de dinheiro de baixo custo, pagamento de contas, investimento em ações e negociação de criptomoedas para consumidores na África, além de serviços de pagamento para empresas locais, acumulou cinco milhões de usuários registrados em sete países, incluindo Uganda, Gana e Nigéria, apenas nos quatro anos após a sua fundação. Ela registrou receitas de mais de US$ 75 milhões em 2021 (excluindo transações de criptomoedas), de acordo com a empresa, e entre US$ 100 e US$ 150 milhões em 2022, diz uma pessoa familiarizada com suas finanças, em comparação com US$ 18 milhões em 2020.

Serunjogi estava seguindo uma estratégia de apropriação de terras e de crescimento a todo custo, com o objetivo de “capturar o máximo possível de participação de mercado e de nova presença geográfica. “E isso é um empreendimento caro”, ele admite. Depois, à medida que as taxas de juro subiam e o mercado de ações afundava, os investidores guardavam os seus talões de cheques. A rentabilidade tornou-se subitamente mais importante que o crescimento.

Leia também:

Agora, a Chipper está tentando reduzir drasticamente os custos e mudar sua estratégia, ao mesmo tempo que evita que os funcionários pensem que estão em um navio prestes a afundar. “Sinto que cresci muito nos últimos 12 meses”, diz Serunjogi.

Ele tem lutado com o impacto emocional das demissões e com a sensação de que seus funcionários não estavam levando seu trabalho suficientemente a sério. Em janeiro, ele decidiu eliminar o “liderar com empatia” como um dos quatro valores corporativos de Chipper. “Estava se tornando um substituto para a responsabilização”, diz ele. Ao tentar recuperar a empresa, ele enfrenta a difícil tarefa de continuar a lutar por um crescimento rápido – e aproximar-se da rentabilidade – com um orçamento muito mais apertado.