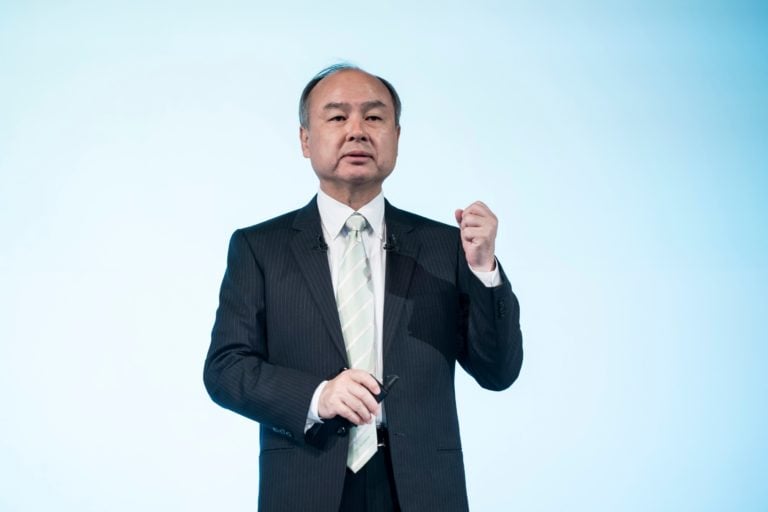

Muita gente está considerando Masayoshi Son carta fora do baralho, mas será que o famoso investidor do ramo de tecnologia não vai rir por último?

As portas dos SUVs pretos se fecham em sequência, e o fundador da SoftBank, Masayoshi Son, junto com sua comitiva, adentra a área privativa do melhor restaurante de frutos do mar dos Estados Unidos, o Le Bernardin; é fácil identificar o bilionário japonês pela jaqueta Uniqlo em cinza metálico que ele veste por cima do terno.

Conhecido simplesmente como Masa, ele reuniu cerca de 20 dos maiores gestores de ativos do mundo no centro de Manhattan, neste início de março. Ele entrega uma sacola colorida que está usando no lugar de uma pasta e se acomoda na cadeira vazia no centro exato de um dos lados de uma grande mesa triangular. No dia anterior, ele havia conversado com um grupo maior de investidores, mas está anunciando esta manhã como uma “Cúpula Pré-IPO” exclusiva e atraiu um público multibilionário, inclusive Larry Fink, da BlackRock, que está sentado a seu lado.

LEIA MAIS: WeWork processa SoftBank após oferta de recompra de US$3 bi fracassar

“Apesar da opinião das pessoas de que a SoftBank pode estar com dificuldades, continuamos crescendo”, diz Son ao grupo. “Não pensem no passado.”

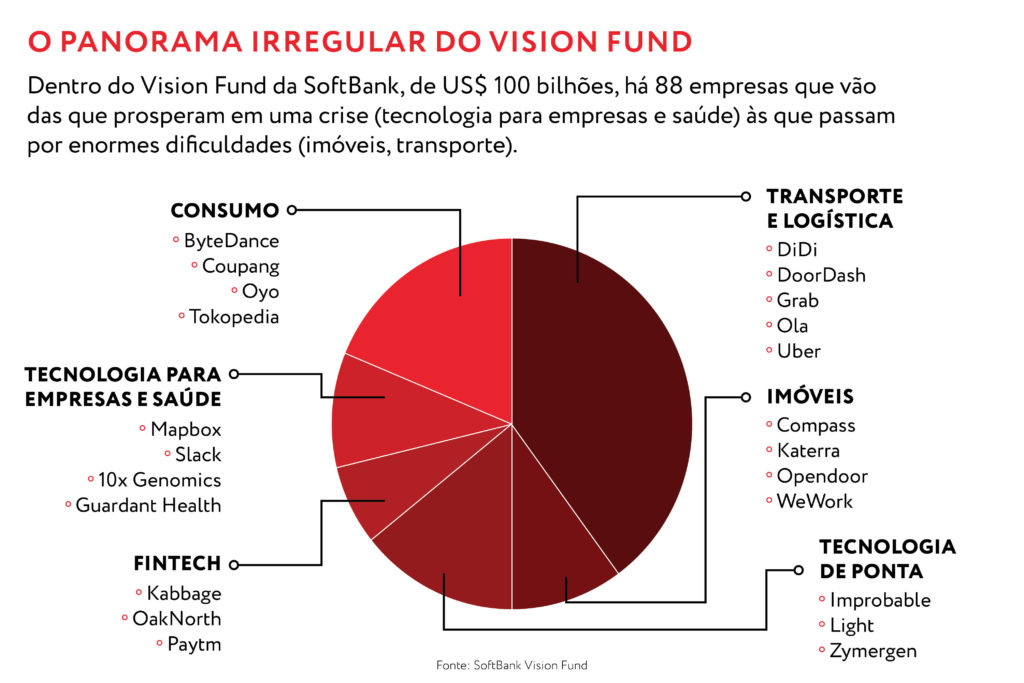

É mais fácil falar do que fazer. O Vision Fund da SoftBank, de US$ 100 bilhões, é certamente o fundo mais observado do mundo, e por bons motivos. Nos últimos três anos, Masa fez um número estonteante de apostas enormes e ousadas – 88, para ser mais preciso – a avaliações também enormes e ousadas. As coisas não saíram exatamente como planejado. Primeiro foi a Uber, que o Vision Fund demorou para financiar, deixando-a com centenas de milhões de dólares a menos do que precisava. Depois foi a WeWork, na qual a SoftBank investiu mais de US$ 10 bilhões desde 2017 e que despencou desde que abandonou seu tão criticado plano de IPO após a saída descuidada de seu fundador egocêntrico e egoísta, Adam Neumann. Um “momento difícil”, Masa admite para o grupo. No dia anterior, ele havia dado uma explicação mais longa em particular à Forbes: “Pagamos uma avaliação alta demais pela WeWork e acreditamos demais no empreendedor. Mas acho que, mesmo com relação à WeWork, agora estamos confiantes porque temos uma nova administração, um novo plano, e vamos reverter isso e obter um retorno satisfatório”.

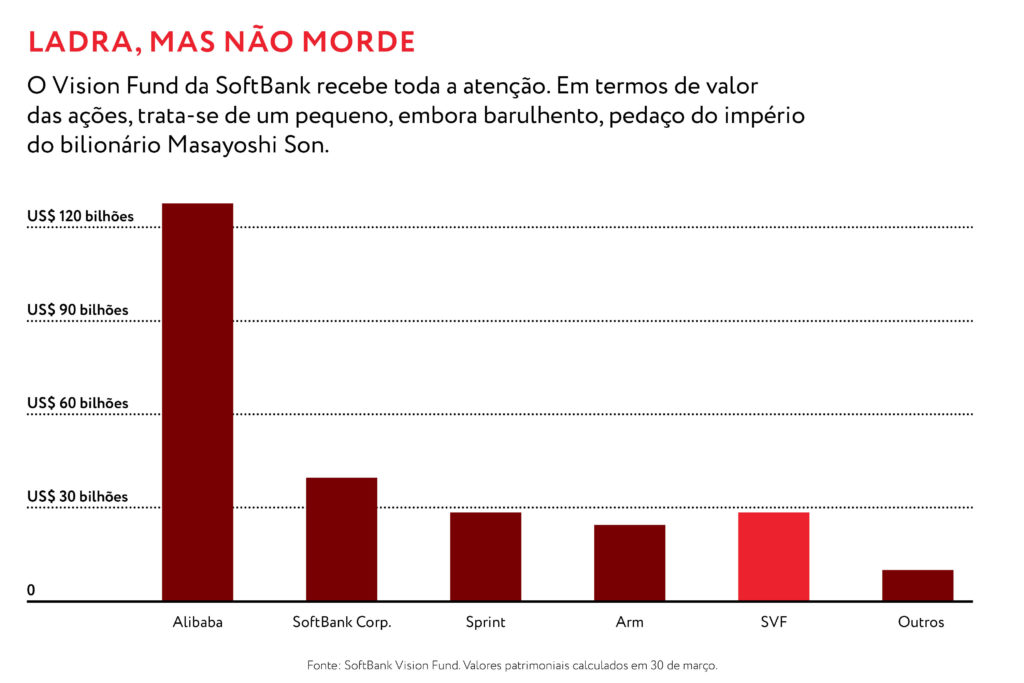

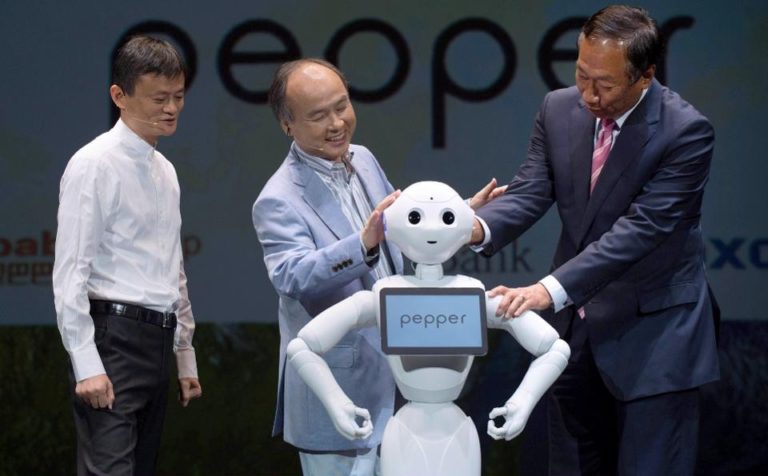

Para tentar fazer essa reviravolta, Masa evoca o passado. Especificamente, o grande negócio de sua carreira e a joia da coroa da SoftBank: os US$ 20 milhões que ele investiu na plataforma chinesa Alibaba – hoje avaliada em mais de US$ 120 bilhões. “Nos primeiros 10 anos, a Alibaba gerou um faturamento quase nulo”, Son diz a eles. “Mas, quando começou a gerar, despontou para valer.”

Para reforçar esse argumento, ele exibe nove das empresas de seu portfólio em apresentações de 20 minutos cada. “Hoje, as empresas estão um lance inicial à frente de todas as outras”, explica Son. “É o começo. Quero que vocês vejam e sintam o que vai acontecer.” De fato, há algumas ótimas empresas ali, como a ByteDance, dona do TikTok, e a Coupang, líder do comércio eletrônico coreano.

Mas o elefante na sala não está realmente na sala – é início de março, e a Coupang está se apresentando remotamente devido ao surto de coronavírus na Ásia. Os poderosos, Masa entre eles, parecem ingenuamente despreparados para a pandemia que está prestes a irromper. A previsão da Masa sobre a WeWork já parece absurdamente errada – a julgar pelos valores das dívidas da empresa, a participação da SoftBank nela parece estar caminhando em direção a zero ou, na melhor das hipóteses, a centavos por dólar. O Vision Fund como um todo, com seus investimentos de estágio mais adiantado e valor mais alto nas áreas da economia do compartilhamento, transporte, viagens e imóveis, parece igualmente em dificuldade. Cerca de duas semanas após a reunião, as ações da SoftBank são negociadas com um desconto de 73% sobre o valor de empresa de suas partes.

Rajeev Misra (à esquerda) e Masayoshi Son (no meio), da SoftBank, com o principal financiador de seu Vision Fund, o presidente do fundo soberano da Arábia Saudita

As coisas mudaram tão rapidamente, que as ações da SoftBank podem até dar um salto se o Vision Fund for totalmente encerrado. Quando Son cedeu, recentemente – apesar de ter insistido por muito tempo que não cederia –, e concordou em alienar parte dos ativos da SoftBank negociados em bolsa (o que deverá incluir parte de sua participação na Alibaba) dentro de um plano de US$ 41 bilhões para recomprar ações da SoftBank e pagar dívidas, os investidores se alegraram.

VEJA TAMBÉM: Softbank vai investir R$ 250 mi na brasileira Petlove

Sim, isso deu sustentação ao preço das ações. Porém, a empresa também anunciou, recebendo principalmente elogios, que seria mais cautelosa ao fazer novos investimentos com seu segundo Vision Fund, recém-nascido. “Entendemos o que precisamos fazer nessas circunstâncias”, diz o diretor financeiro da SoftBank, Yoshimitsu Goto, antigo confidente de Son que fala com a mídia ainda mais raramente do que seu chefe avesso à imprensa. “Acredito que o Masa também entende o mercado.”

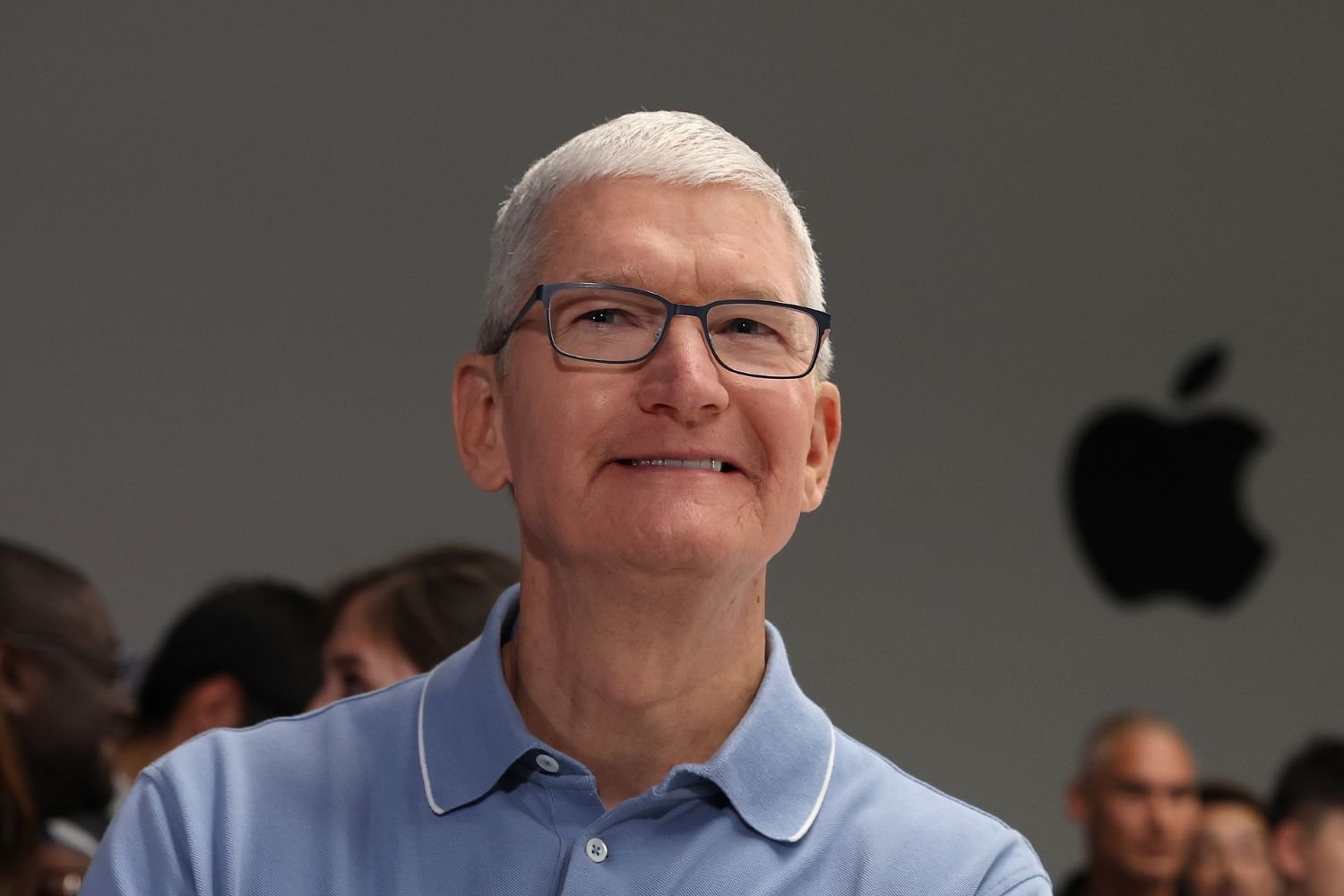

Além de ser um dos veículos de investimento mais extremos da história, o Vision Fund também foi um exercício de reposicionamento de marca em alta velocidade. O frenesi dos negócios apagou da consciência pública o fato de a SoftBank já deter um monte de ativos de primeira linha, e ela limitou a exposição – a não ser a de reputação –, dado que cerca de 70% do dinheiro do Vision Fund veio de investidores como os fundos soberanos da Arábia Saudita e Abu Dhabi e de pesos-pesados do Vale do Silício, como Apple e Qualcomm.

A SoftBank ainda é dona da fabricante britânica de chips Arm e da operadora de telefonia celular Sprint, que deve se fundir com a T-Mobile em abril, além de ter grandes participações na Alibaba e na SoftBank Corp., a operadora japonesa cujo capital ela abriu em 2018, entre outras.

E ela ainda tem Masa. Ninguém tirou mais proveito da bolha das pontocom há 20 anos, com empresas como Yahoo e E-Trade; ninguém perdeu mais (99% do valor de mercado da SoftBank, para ser exato). Sua fortuna desapareceu, mas sua visão continuou clara, e ele voltou a ganhar bilhões de dólares (seu patrimônio líquido atual é de US$ 16,6 bilhões). “No começo da internet, fui criticado da mesma maneira”, diz ele. “Ainda mais do que agora.”

“Taticamente, tenho arrependimentos”, continua ele. “Mas estrategicamente, continuo igual. Em termos de visão? Igual.”

Masa Son passa a maior parte do tempo no Japão, mas tem uma segunda residência no Vale do Silício na forma de uma mansão de 800 metros quadrados em Woodside, na mesma rua que Larry Ellison. Em 2012, quando ele a comprou por US$ 118 milhões, era a casa mais cara dos Estados Unidos.

E TAMBÉM: SoftBank retira oferta pública de US$ 3 bilhões e agrava crise da WeWork

Logo após sua passagem por Nova York, Son convidou um mix de empresas do portfólio, entre as quais duas recém-chegadas: a startup de exames de sangue Karius, que fez uma rodada de US$ 165 milhões liderada pela SoftBank em fevereiro, e a farmácia digital Alto Pharmacy, sediada em São Francisco, na qual a SoftBank acaba de investir US$ 200 milhões de seu próprio dinheiro.

“Ouço o Masa dizer algo e minha reação é tipo… Um momento, o quê? Isso não faz sentido”, conta Mattieu Gamache-Asselin, CEO da Alto. “Então você ouve um pouco mais e pensa, opa, espere, estou vendo isso de uma maneira totalmente diferente e errada; como posso mudar minha perspectiva? Ele tem um jeito de fazer você ver o mundo de maneira diferente.”

TRIO DA PESADA | Masayoshi Son, da SoftBank, no centro, com Jack Ma, cofundador da Alibaba, e o bilionário Terry Gou

Há muito tempo, conhecer Son, de 62 anos, é um dos grandes ritos de passagem para os empreendedores ambiciosos da área de tecnologia. Quando Steve Jobs apresentou o iPhone ao mundo, foi Son quem o convenceu a ir ao Japão, garantindo direitos exclusivos para distribuir o produto de sucesso no país por três anos.

Nascido no Japão, onde sofreu bullying por ter origem coreana, Son se mudou para a Califórnia para participar de um programa de estudos no exterior e, embora inicialmente não falasse inglês, passou no exame preparatório da faculdade; no fim, transferiu-se para a Universidade da Califórnia em Berkeley, onde se formou em 1980. Ele já tinha vendido uma empresa de tradutores eletrônicos para a Sharp e faturado mais de US$ 1 milhão importando máquinas de fliperama recondicionadas quando voltou ao Japão no ano seguinte para abrir uma empresa concebida como um “banco de software”, SoftBank.

Depois de consolidar sua reputação vendendo licenças de software e operando revistas e feiras focadas em computadores, Son voltou aos EUA em grande estilo em 1996, quando comprou a editora de tecnologia Ziff Davis e investiu US$ 108 milhões de capital de risco, um recorde na época, em uma participação de 41% em uma empresa de internet incipiente chamada Yahoo. A SoftBank colocou bilhões em empresas pontocom, ganhando muito com algumas, como a E-Trade, e sofrendo uma perda, amplamente divulgada, de mais de US$ 1 bilhão com a fabricante de chips Kingston Technology. Son afirma que, no auge da bolha, ele foi o homem mais rico do mundo por três dias. Então, tudo acabou. Quando a bolha estourou por completo, em 2002, a SoftBank havia perdido 99% de seu valor de mercado, passando de US$ 180 bilhões a apenas US$ 2 bilhões.

Son não foi o único a perder uma fortuna: assim como em seu Vision Fund hoje, diversos executivos de alto nível tinham investido muito de seu patrimônio em ações da SoftBank. “Nós nos sentamos ao redor de uma mesa com ele e dissemos: ‘OK, o que fazemos agora?’”, conta Ron Fisher, que geria os investimentos da SoftBank nos EUA e atualmente é vice-presidente do conselho. Mesmo assim, segundo Fisher, quase todos os executivos permaneceram e suportaram “alguns anos de grande dor” com o chefe. “O Masa tem uma capacidade ímpar de se conectar com as pessoas”, comenta ele. “Ele pode ser incrivelmente discreto e humilde em termos de compreender suas próprias deficiências.”

E MAIS: SoftBank anuncia a venda de US$ 41 bilhões em ativos

A essa altura, Son já tinha uma história edificante e passou a década seguinte e mais alguns anos trazendo a SoftBank de volta. O primeiro passo: paciência. Masa se apegou teimosamente a um investimento particularmente precioso. “Eu era o cara mais otimista quanto ao futuro da Alibaba, mais do que a própria administração”, diz ele. “Acho que a mesma coisa vai acontecer de novo.” A partir daí, transações altamente complexas e alavancadas lhe permitiram adquirir as operações da Vodafone no Japão e a Sprint Nextel, além da fabricante britânica de chips Arm Holdings. A SoftBank também investiu com sucesso na fabricante de jogos para celular Supercell, que desenvolveu o Clash of Clans. A empresa continuou investindo também em startups, uma média de US$ 4 bilhões por ano, até que, em 2017, Son decidiu voltar a pensar grande. “Nos últimos 20 anos, a internet causou disrupção nos setores de propaganda e de varejo; foram os dois únicos”, explica ele. “No futuro, com o poder da IA, ela vai causar disrupção em todos os outros setores.”

A WEWORK DERRUBOU A IDEIA DE MASA COMO UM GÊNIO “DO CONTRA”. “NÃO É CIÊNCIA, É ARTE”, DIZ ELE. “UM EMPRESÁRIO QUE PARECE ÓTIMO NÃO NECESSARIAMENTE MOSTRA RESULTADOS.”Rajeev Misra, um aliado de longa data, foi encarregado de liderar o maior fundo do mundo voltado a investimentos privados em tecnologia, o Vision Fund. Banqueiro polêmico, mas brilhante, Misra ajudou a resgatar e elaborar as complexas transações financeiras de Son no Deutsche Bank, nos anos 2000. Mais recentemente, foi acusado de espionar e arquitetar campanhas de difamação contra os próprios colegas. (Misra nega: “Não, não, eu sou um livro aberto, cara. Isso não existe. Estamos falando da palavra de Deus, a graça de Deus de estarmos onde estamos… É o tamanho [do Vision Fund]. Se eu estivesse na rua, e não investindo no Vision Fund, ninguém estaria dizendo isso”.)

Misra recrutou os investidores, liderados pelo Fundo de Investimento Público da Arábia Saudita, para um fundo recorde de US$ 100 bilhões com ordens para gastar nada menos do que US$ 100 milhões na aquisição de grandes participações em empresas líderes de mercados emergentes na nova ordem movida a IA de Son. Algumas, como a Guardant Health, que faz pesquisas em câncer, tinham ligações claras com essa tecnologia. Outras, como a empresa de comércio indiana Flipkart, o aplicativo de transporte Uber e a empresa de software empresarial Slack, foram as ferramentas que Son imaginou que seriam as mais necessárias em um mundo dominado por interfaces de IA e carros autônomos.

“Vinte anos atrás, as pessoas perguntavam por que a Amazon seria uma empresa de internet. É só uma empresa de varejo, certo?”, comenta Son. “Hoje, as pessoas dizem, ah, é só transporte. São só imóveis. São outras coisas óbvias, com pouquíssimo uso de IA. Mas você precisa entender que isso é só o começo.”

Faz sentido no longo prazo. Todavia, neste exato momento, parece algo sem muita base. Assim, mesmo antes de anunciar que reduziria os novos investimentos em startups, a SoftBank começou a pedir às empresas que focassem mais nos lucros do que no hipercrescimento e que cogitassem demissões, após o desastre da WeWork. “Nada de pacote de resgate”, disse Son em sua apresentação de resultados em fevereiro, mas Misra diz que o Vision Fund reservou US$ 20 bilhões para investir nas empresas promissoras de seu portfólio e estaria buscando outros US$ 10 bilhões para ajudar as que estavam ficando sem recursos financeiros. “Poderemos investir nos próximos dois anos a um custo muito baixo”, acrescenta Son. “Isso vai nos proporcionar a melhor oportunidade.”

De imediato, surgiu um amor exigente. O fundo recuou de um compromisso de US$ 3 bilhões referente à compra de ações de Neumann e de outros investidores e funcionários da WeWork, alegando que as condições do negócio não tinham sido cumpridas. Reteve uma parcela em dinheiro da varejista Brandless, que depois fechou. Empresas como a Compass, um unicórnio do setor imobiliário, e a Kabbage, que concede empréstimos a pequenas empresas, recorreram recentemente a licenças e demissões. A SoftBank permitiu que outra empresa, a startup de internet via satélite OneWeb, pedisse falência mesmo depois de ter investido anteriormente cerca de US$ 2 bilhões. Outras mais vão afundar logo. “Eu diria que 15 delas vão falir”, diz Son.

E TAMBÉM: Softbank gasta US$ 2,5 bi para tirar novo Vision Fund do papel

Tudo bem, ele acrescenta, contanto que empresas em número semelhante, mais ou menos 15, arranquem. Fontes internas da SoftBank afirmam que, se o fundo for capaz de obter um retorno de US$ 150 bilhões, ele ainda conseguirá pagar a seus sócios limitados o capital principal deles mais 7% de retorno anual garantido e gerar algum lucro. Assim, os recursos serão alocados às vencedoras evidentes. Lydia Jett, sócia do Vision Fund, diz que ela e seus colegas estão com um novo foco: ajudar as empresas do portfólio a renegociar com credores e locadores de imóveis, reequilibrar orçamentos e balanços e aprender com as empresas asiáticas do portfólio que enfrentarem o pior da Covid-19 antes. “Há muita coisa sendo feita para ajudar essas empresas a percorrer uma jornada que será bem longa”, diz ela.

Fora da SoftBank, grande parte do Vale do Silício escarnece da autenticidade dessas medidas ou questiona se não são insuficientes e tardias. “Acho que a SoftBank tem um desafio”, diz Ilya Strebulaev, professor da Escola de Pós-Graduação em Administração de Stanford que vem estudando unicórnios iniciantes. “O desafio é que ela é enorme.” Devido ao perfil de investimentos do Vision Fund – em média, seu primeiro cheque supera os US$ 400 milhões, e as posições podem chegar aos bilhões, como nos casos da WeWork e da Uber –, o fundo é impelido em direção a categorias tumultuosas e abertas do setor de tecnologia. Os próprios cheques polpudos podem incentivar a falta de disciplina, pois as startups acreditam que sempre há mais dinheiro à disposição. E, quando as empresas de alto crescimento e alto gasto são instruídas a desacelerar e acumular dinheiro, podem descobrir que sua equipe executiva é inadequada para essa mudança.

“A SoftBank é considerada uma praga no ecossistema, não uma salvadora”, diz Duncan Davidson, sócio da Bullpen Capital, uma das primeiras firmas a investir no Wag, um aplicativo de passeadores de cães sob demanda no qual a SoftBank investiu US$ 300 milhões – e acabou vendendo de volta à empresa com prejuízo. “O setor inteiro estaria mais feliz se ela nunca tivesse aparecido.”

Embora o Vision Fund seja, sem dúvida, a maior jogada de “crescimento” de todos os tempos, a ironia é que a própria SoftBank é hoje uma ação de valor. Por muitos anos, Son discutiu com analistas, nas apresentações de resultados, sobre o desconto aplicado pelos investidores às ações da SoftBank em relação a seus ativos, desconto este que implica que os investidores em ações cotadas em bolsa avaliam o Vision Fund em menos de zero dólar. Sozinha, a participação da empresa na Alibaba é superior ao valor de mercado da SoftBank. De brinde, você ganha participações na Arm, em sua operadora de telefonia celular japonesa e na Sprint. Além disso, tudo o que puder ser recuperado do Vision Fund.

“As pessoas ficam falando sobre o Vision Fund, o Vision Fund, mas é preciso analisar o tamanho”, diz Marcelo Claure, ex-CEO da Sprint que hoje é diretor de operações da SoftBank. “A Alibaba é capaz de gerar mais para nós em uma semana do que todo o investimento na WeWork.”

Sim, a WeWork de novo. O preço final é superior ao prejuízo multibilionário. Isso derrubou a ideia de Masa como um gênio “do contra”, em contraste com alguém que foi enganado por um vendedor de espaços de uso compartilhado que fuma maconha e é mau administrador. Masa diz: “É sempre difícil. Não é ciência, é arte. Você fica empolgado com um empreendedor que parece ótimo, mas que não necessariamente mostra um ótimo resultado.”

E MAIS: CEO do Softbank diz que não deve reduzir participação no Alibaba

Os investidores em ações negociadas em bolsa não são irracionais por natureza, argumenta Pierre Ferragu, analista da New Street Research. Eles sabem fazer contas. Hoje, a SoftBank não tem a confiança plena do mercado. “O mercado teme que a WeWork e a Uber sejam apenas o princípio de um problema mais geral”, diz Ferragu, que é, ele mesmo, otimista quanto às ações da SoftBank. “A preocupação é que o SoftBank Group esteja sendo dirigido por um ‘lunático’, o Masa, que continuará fazendo isso até ficar sem um centavo.” Ferragu e outros analistas ficaram animados com o anúncio de recompra de ações feito pela SoftBank em março. Contudo, a Moody’s rebaixou a classificação da SoftBank em dois níveis, levando-a à categoria de alto risco. (A SoftBank solicitou que a Moody’s parasse de classificar sua dívida.)

Ao fazer esse cálculo, Son teve discussões recentemente com investidores, inclusive a Elliott Management, fundo ativista liderado por Paul Singer que acumulou uma posição de bilhões de dólares na SoftBank e exigiu a tal recompra, entre outras reformas. Uma das opções incluía o fechamento total do capital do SoftBank Group, apesar de uma fonte com conhecimento dessas discussões ter dito que, dadas as imensas complicações regulatórias e estruturais, isso é considerado inviável.

O que não está em discussão: na SoftBank, e mesmo no Vision Fund, é Masa quem dá as ordens. Sendo o maior acionista por larga margem, ele controla a SoftBank e é um dos três membros do comitê de investimentos do Vision Fund, que tem a palavra final sobre os negócios. Quem vai ganhar ou perder nesse jogo é ele, e a história o julgará conforme o desfecho: será que ele é um grande artista de fuga que está preparando seu terceiro ato? Ou um caçador de bolhas que merece o desconto que o mercado atribui a ele?

Nos últimos tempos, Son adquiriu o gosto de mostrar às pessoas imagens semelhantes às do teste de Rorschach para enfatizar a questão da perspectiva. “Veja uma sombra”, diz ele. “Mesmo em 24 horas, o comprimento da sua sombra muda radicalmente, apesar de a sua altura não mudar nesse período. As pessoas ficam assustadas ou excessivamente confiantes ao olharem o comprimento da sombra.” Nos próximos meses, Son descobrirá se o sol está nascendo ou se pondo.

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.