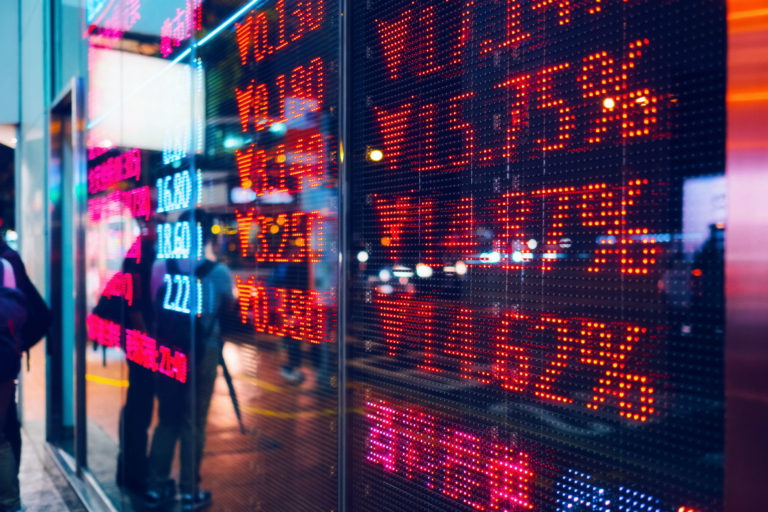

Operação é coordenada por Morgan Stanley, Itaú BBA, Bradesco BBI, Citi, Santander e XP

A Notre Dame Intermédica precificou oferta secundária de ações com esforços restritos a R$ 69,50 por papel ontem (01), com a venda de 54 mil ações ordinárias, resultado em um montante total de R$ 3,75 bilhões.

O preço representa um desconto de apenas 0,8% em relação à cotação de fechamento do papel na véspera, de R$ 70,07.

A operação, coordenada por Morgan Stanley, Itaú BBA, Bradesco BBI, Citi, Santander e XP, previa uma oferta inicial de 40 milhões de papéis, que poderia ser acrescida em até 35%, o que ocorreu.

A Notre Dame Intermédica não receberá quaisquer recursos em decorrência da realização da oferta. O Alkes II – Fundo de Investimento em Participações Multiestratégia foi o acionista vendedor na operação. (Com Reuters)

Siga FORBES Brasil nas redes sociais:

Facebook

Twitter

Instagram

YouTube

LinkedIn

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias