A IHS Holding, uma operadora de infraestrutura de telecomunicações, como torres de telefonia móvel, incluindo no Brasil, está buscando levantar até US$ 540 milhões em uma IPO (oferta pública inicial ) nos Estados Unidos que poderia avaliá-la em cerca de US$ 8 bilhões, mostrou um documento hoje (4).

A empresa com sede em Londres planeja vender 18 milhões de ações ordinárias no IPO, com preços entre US$ 21 e US$ 24 por ação, enquanto seus investidores existentes estão oferecendo 4,5 milhões de ações.

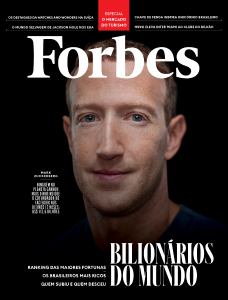

LEIA TAMBÉM: Bilionários brasileiros perdem mais de R$ 50 bilhões em setembro

A IHS Holding tem mais de 30 mil torres na África, Oriente Médio e América Latina, segundo dados até o final de junho. A empresa teve lucro de US$ 77 milhões no primeiro semestre, em comparação com um prejuízo de US$ 353 milhões um ano antes. A receita cresceu 15% no mesmo período.

Goldman Sachs, J.P. Morgan e Citigroup organizam o IPO da IHS. A empresa será listada na bolsa de Nova York com o símbolo “IHS”. (Com Reuters)

Facebook

Twitter

Instagram

YouTube

LinkedIn

Siga Forbes Money no Telegram e tenha acesso a notícias do mercado financeiro em primeira mão

Baixe o app da Forbes Brasil na Play Store e na App Store.

Tenha também a Forbes no Google Notícias.